Vuosi muutamin sanoin

Työmme inflaation hillitsemiseksi edistyi vakaasti vuonna 2023. Vuoden alussa kokonaisinflaatio lähenteli vielä ennätyslukemia. Aiempien tarjonta- ja kysyntäsokkien vaikutukset nostivat edelleen hintoja, joskin aiempaa vähemmän. Kahden tärkeän osa-alueen kehitys viitoitti kuitenkin tietä inflaation nopeaan hidastumiseen vuoden mittaan.

Aiempien sokkien vaikutukset alkoivat ensinnäkin vaimeta. Venäjän perusteeton sota Ukrainaa vastaan oli saanut energian hinnat huimaan nousuun, mutta vuonna 2023 ne laskivat tuntuvasti, ja maailmanlaajuiset tarjontakapeikot vähenivät entisestään. Puolet inflaation hidastumisesta vuonna 2023 johtui energiahintojen laskusta. Toiseksi EKP jatkoi rahapolitiikan kiristämistä, mikä vähensi kysyntää ja auttoi siten hidastamaan inflaatiota. Nostimme ohjauskorkoja tammi- ja syyskuun välisenä aikana yhteensä 2,00 prosenttiyksikköä.

Koska tilanne oli hyvin epävarma, teimme korkopäätökset saamamme datan perusteella. Jotta pystyimme määrittämään tarvittavat koronnostot tarkasti, otimme käyttöön kolme kriteeriä: inflaationäkymät, pohjainflaation kehityksen ja rahapolitiikan välittymisen voimakkuuden. Syyskuussa havaitsimme, että inflaationäkymät olivat kohenemassa ja rahapolitiikka välittyi talouteen tehokkaasti. Pohjainflaatio oli kuitenkin yhä nopeaa ja kotimaiset hintapaineet olivat voimakkaat.

Näiden tietojen perusteella katsoimme, että EKP:n ohjauskorot olivat saavuttaneet tason, jota riittävän pitkään ylläpitämällä edesautetaan tuntuvasti inflaation palautumista tavoitteemme mukaiseksi kohtuullisen ajan kuluessa. Sitouduimme pitämään korot tällä tasolla niin kauan kuin on tarpeen ja määrittämään vastedeskin rahapolitiikan rajoittavuuden tason ja keston tuoreimpien tietojen perusteella ja samoin kriteerein.

Jatkoimme myös eurojärjestelmän taseen normalisointia, jotta se pysyisi kokonaislinjauksemme mukaisena. Tase pieneni yli 1 000 miljardia euroa vuonna 2023. Se johtui suurelta osin kohdennettujen pitempiaikaisten rahoitusoperaatioiden erääntymisestä ja takaisinmaksujen aikaistamisesta. Vuoden edetessä lopetimme lisäksi uudelleensijoitukset omaisuuserien osto-ohjelmassa. Joulukuussa ilmoitimme, että uudelleensijoitukset pandemiaan liittyvässä osto-ohjelmassa lopetetaan asteittain.

Inflaation hillitsemisen ohella edistyimme toimissa, joilla ilmastoriskit otetaan huomioon tehtävissämme. Maaliskuussa julkaistiin ensimmäiset ilmastotiedot eurojärjestelmän yrityslainaomistuksista. Lokakuussa 2022 olimme alkaneet suunnata yrityslainojen ostoja ilmastotehokkaisiin liikkeeseenlaskijoihin, ja hiili-intensiteetti laski erääntyneiden yrityslainojen uudelleensijoituksissa noin kaksi kolmasosaa lokakuun 2022 jälkeisen 12 kuukauden aikana.

Vuonna 2023 edistyimme myös huomattavasti maksujärjestelmän kehittämisessä – työmme yhdellä keskeisellä osa-alueella. Maaliskuussa tukkumarkkinoilla otettiin käyttöön uusi T2-maksujärjestelmä. Järjestelmällä yhdenmukaistetaan ja tehostetaan EU:n rahoitusmarkkinoita, virtaviivaistetaan keskuspankkirahan likviditeetinhallintaa ja otetaan käyttöön uusi reaaliaikainen bruttomaksujärjestelmä, joka korvaa vuodesta 2007 käytössä olleen TARGET2-järjestelmän.

Marraskuussa käynnistimme lisäksi digitaalista euroa koskevan hankkeen valmisteluvaiheen kaksi vuotta kestäneen tuloksekkaan tutkimusvaiheen jälkeen. Valmisteluvaiheessa luodaan perusta digitaalisen euron mahdolliselle liikkeeseenlaskulle. Digitaalinen euro ei korvaisi käteistä rahaa, vaan täydentäisi sitä. Käteinen on edelleen yleisimmin käytetty maksuväline euroalueen kansalaisten keskuudessa, ja selvä enemmistö pitää tärkeänä, että käteisellä voi maksaa jatkossakin.

Tämä on myös osasyynä siihen, että EKP valmistelee uutta eurosetelisarjaa – onhan euro Euroopan yhtenäisyyden konkreettisin ja näkyvin symboli. EKP:n neuvosto valitsi uudelle setelisarjalle kaksi mahdollista teemaa: ”Eurooppalainen kulttuuri” sekä ”Joet ja linnut”. Teemat valittiin kesällä 2023 tehdyn kahden julkisen mielipidekyselyn perusteella. EU:n kansalaiset saavat tilaisuuden kertoa mielipiteensä myös esivalinnassa jatkoon päässeistä kuva-aiheista. EKP valitsee lopulliset kuva-aiheet aikataulun mukaan vuonna 2026.

Vuonna 2023 EKP juhlisti myös 25-vuotistaivaltaan ja Kroatian liittymistä euroalueeseen. Kroatia otti euron käyttöön tammikuussa, ja euroalueeseen kuuluu nyt 20 maata – melkein kaksi kertaa enemmän kuin yhteisen rahan käyttöönoton yhteydessä. Euroalueen laajeneminen on osoitus siitä, että rahaliitto on edelleen houkutteleva vaihtoehto yhä vaikeammin ennakoitavassa maailmassa. Vuonna 2023 euron kannatus kansalaisten keskuudessa hipoi huippulukemia.

Kaikkea tätä ei olisi voitu tehdä ilman kovaa työtä ja EKP:n henkilöstön omistautumista tärkeimpään tehtäväämme eli hintavakauden ylläpitämiseen euroalueella. EKP:n ja sen henkilöstön johtaminen on minulle kunniatehtävä.

Frankfurt am Mainissa huhtikuussa 2024

Christine Lagarde

Pääjohtaja

Vuosi muutamin numeroin

|

|

Euroalueen työmarkkinat pysyivät vahvoina | Euroalueen inflaatio hidastui jyrkästi |

|

|

Euroalueen työttömyysaste oli vuonna 2023 keskimäärin 6,5 %. Tammikuun 6,6 prosentista se laski maaliskuussa 6,5 prosenttiin ja pysyi lopun vuotta kutakuinkin vakaana. | Joulukuussa 2023 euroalueen kokonaisinflaatio oli 2,9 %, kun se joulukuussa 2022 oli ollut 9,2 %. Hidastumista tapahtui entistä tasaisemmin useissa erissä. |

|

|

EKP nosti jälleen ohjauskorkojaan | Euroalueen pankkien kestokyky vahvistui entisestään |

|

|

EKP nosti ohjauskorkojaan vuoden 2023 aikana vielä 2,00 prosenttiyksiköllä, jolloin EKP:n talletuskorko nousi 4 prosenttiin. Rahapolitiikan kiristyminen välittyi voimakkaasti talouteen. | Euroalueen pankkien ydinpääomasuhde (CET1) oli vuoden kolmannella neljänneksellä 15,6 %. Se oli lähellä korkeinta tasoaan sitten Euroopan pankkivalvonnan käynnistämisen, mikä kertoi pankkien sijoitussalkkujen kannattavuuden kasvusta ja riskien vähenemisestä. |

|

|

Maksutottumukset | EKP:ltä uusia ilmastonmuutoksen tilastoindikaattoreita |

|

|

60 % euroalueen kansalaisista pitää käteismaksumahdollisuutta tärkeänä. Samaan aikaan hiukan yli puolet euroalueen kuluttajista maksaa mieluiten kortilla tai muilla elektronisilla maksutavoilla. | EKP julkaisi osana laajempaa ilmastoon liittyvää toimintasuunnitelmaansa kolme uutta tilastollisten indikaattorien sarjaa, jotka koskevat kestävää rahoitusta, hiilidioksidipäästöjä ja fyysisiä riskejä. |

|

|

Euroopan keskuspankin 25. vuosipäivä | Yrityslainasalkkujen hiili-intensiteetin vähentäminen |

|

|

Vuonna 2023 EKP juhlisti 25-vuotista toimintaansa, ja juhlavuoden viestillä ”Yhtenäisyyden arvo” se korosti yhtenäisvaluutan menestystä ja sen Euroopan asukkaille tuomia hyötyjä. | Uudelleensijoitusten hiili-intensiteetti väheni yli 65 % ensimmäisten 12 kuukauden aikana sen jälkeen, kun uudelleensijoituksissa alettiin lokakuussa 2022 huomioida yritysten ilmastojalanjälki. |

1 Inflaatio hidastuu jyrkästi EKP:n rahapolitiikan tiukentumisen välittyessä edelleen voimakkaasti talouteen

Maailmantalous kehittyi vuonna 2023 alun perin odotettua paremmin jatkaen maltillista kasvua. Kasvu johtui pääasiassa nousevien markkinatalouksien ja Yhdysvaltojen talouskasvusta, kun taas kireät rahoitusolot ja huomattava geopoliittinen epävarmuus vaikuttivat voimakkaammin useimpiin muihin kehittyneisiin talouksiin. Maailmantalouden inflaatio hidastui selvästi, kun energiahyödykkeiden hinnat laskivat, mutta pohjainflaatiopaineet pysyivät koholla. Euro vahvistui sekä nimellisellä efektiivisellä valuuttakurssilla mitattuna että Yhdysvaltain dollariin nähden.

Euroalueen talouskasvu heikkeni vuonna 2023. Teollisuussektori kärsi erityisen voimakkaasti rahoitusolojen kiristymisestä, tuotantopanosten kallistumisesta ja heikosta globaalista kysynnästä, kun taas palvelusektori sai vielä alkuvuonna tukea pitkittyneistä vaikutuksista, jotka liittyivät talouden avautumiseen pandemian jälkeen. Vaikka EKP:n koronnostot välittyivät voimakkaasti talouskasvuun, työmarkkinatilanne pysyi verrattain vahvana. Euroalueen maiden hallitukset jatkoivat pandemian sekä energia- ja inflaatiosokkien takia käyttöön otettujen tukien asteittaista alasajoa, joten finanssipoliittinen elvytys kääntyi osittain kiristyvään suuntaan. Euroalueen kokonaisinflaatio hidastui jyrkästi, mikä johtui erityisesti energiaerän inflaation painumisesta negatiiviseksi, kun sen vuoden 2022 voimakkaan nousun vaikutukset purkautuivat. Myös pohjainflaatio alkoi hidastua indikoiden inflaation yleistä vaimenemista ja kuvastaen taannoisten sokkien vaikutusten hälvenemistä sekä kireämmän rahapolitiikan vaikutusten vahvistumista. Kotimaiset kustannuspaineet kuitenkin korvasivat ulkoiset paineet inflaation keskeisenä taustatekijänä, sillä työmarkkinatilanne tuki nimellispalkkojen voimakasta kehitystä ja työntekijät vaativat hyvitystä inflaation aiheuttamasta ostovoiman menetyksestä.

1.1 Maailmantalouden kasvu jatkui maltillisena ja kokonaisinflaatio hidastui

Maailmantalouden kasvu oli maltillista, kun rahapolitiikka kiristyi ja epävarmuus oli suurta

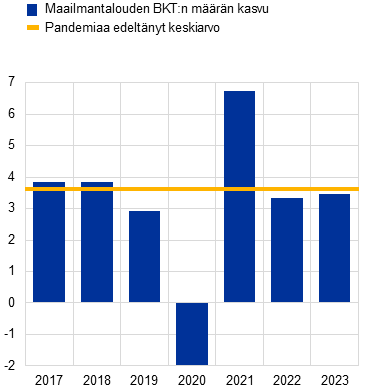

Maailmantalouden kasvu jatkui vuonna 2023 maltilliseen 3,5 prosentin tahtiin eli suunnilleen samaa vauhtia kuin vuonna 2022 (ks. kuvio 1.1).[1] Vaikka kasvu on historiaansa nähden vaimeaa, se oli kuitenkin odotettua ripeämpää alkuvuonna, jolloin se sai tukea vahvoista työmarkkinoista ja palvelujen vilkkaasta kysynnästä rahapolitiikan jatkuvasta kiristymisestä huolimatta.[2] Maailmantalouden kasvu sai vauhtia pääasiassa kehittyviltä markkinoilta ja Yhdysvalloista, kun taas useimmissa muissa kehittyneissä talouksissa kireät rahoitusolot ja energian hintaan sitkeästi vaikuttavat geopoliittiset tekijät vaimensivat kysyntää tuntuvammin. Yhdysvalloissa talouskasvu oli odotettua vahvempaa vankkana jatkuvan kotimaisen kysynnän ja vahvojen työmarkkinoiden ansiosta. Yhdysvaltojen rahoitusmarkkinoiden levottomuus vuoden alussa ei vaikuttanut merkittävästi makrotalouteen. Kiinan talouden elpyminen vuoden alussa joulukuun 2022 erittäin ankarien koronarajoitusten jälkeen tyrehtyi sittemmin asuntosektorin uusiutuneeseen laskusuhdanteeseen sekä kotimaisen ja ulkomaisen kysynnän heikkouteen. Siitä huolimatta Kiinan talous saavutti keskushallinnon määrittelemän noin 5 prosentin kasvutavoitteen.

Kuvio 1.1

Maailmantalouden BKT ja sen hajotelma

a) Maailmantalouden BKT:n kasvu | b) Maailmantalouden kasvun hajotelma |

|---|---|

(vuotuinen prosenttimuutos) | (osuus prosenttiyksikköinä) |

|  |

Lähteet: EKP, EKP:n laskelmat ja euroalueen talousnäkymiä koskevat EKP:n asiantuntijoiden arviot (maaliskuu 2024).

Huom. ”Maailmantalouden BKT” ei sisällä euroaluetta. Pandemiaa edeltävä keskiarvo viittaa jaksoon vuodesta 2012 vuoteen 2019. Vuoden 2023 luvut ovat arvioita, jotka perustuvat EKP:n asiantuntijoiden maaliskuun 2024 arvioihin.

Maailmankaupan kasvu heikkeni, kun kysynnän rakenne normalisoitui pandemian jälkeen

Maailmankauppa oli heikkoa vuonna 2023, kun tuonnin kasvu hidastui 1,2 prosenttiin eli selvästi alle edellisvuoden 5,5 prosentin kasvun ja pandemiaa edeltäneen 3,1 prosentin keskiarvon.[3] Heikkeneminen kuvasti kolmea keskeistä trendiä. Ensinnäkin globaali kysyntä painottui tavaroista takaisin palveluihin, kun pandemiaan liittyneiden rajoitusten vaikutukset jäivät kokonaan taakse. Toiseksi kotimainen kysyntä perustui entistä enemmän kulutukseen, jossa ulkoinen kauppa on yleensä pienemmässä asemassa kuin investoinneissa. Kolmanneksi maailmantalouden kasvu sai vuonna 2023 aiempaa suuremman kontribuution nousevista markkinatalouksista, joiden ulkomaankauppaan talouskasvun muutokset vaikuttavat muita maita vähemmän. Vaikka ulkomaankaupan esteiden lisääntyminen ja yritysten kyselytutkimusten tulokset viittaavat arvoketjujen mahdollisiin alueellisiin siirtymiin, tähän mennessä näyttö ulkomaankaupan kokonaisvirtojen fragmentaatiosta on ollut rajallista.

Inflaatio hidastui mutta pohjainflaatiopaineet pysyivät koholla

Kuluttajahintaindeksin mukainen vuotuinen kokonaisinflaatio OECD:n jäsenmaissa Turkki pois lukien hidastui vuonna 2023 aiemmalta voimakkaalta tasoltaan energian hinnan laskun myötä. Se putosi joulukuussa 3,9 prosenttiin ja oli koko vuonna 2023 keskimäärin 5,3 % oltuaan 7,3 % vuonna 2022 (ks. kuvio 1.2, kohta a). Myös ilman energian ja elintarvikkeiden hintoja laskettu inflaatio hidastui mutta vähäisemmässä määrin, mikä viittasi siihen, että pohjainflaatiopaineet ovat pysyneet vahvoina ja laaja-alaisina. Tämä näkyi erityisen selvästi kehittyneissä talouksissa, joissa työmarkkinoiden kireys myötävaikutti palkkojen nopeaan kasvuun ja sitkeämpään palveluerän inflaatioon (ks. kuvio 1.2, kohta b).

Kuvio 1.2

OECD:n kokonaisinflaatio ja pohjainflaatio

a) Kokonaisinflaatio ja sen pääerät | b) Keskeisten talouksien inflaatio |

|---|---|

(vuotuinen prosenttimuutos, kuukausihavaintoja) | (vuotuinen prosenttimuutos, kuukausihavaintoja) |

|  |

Lähteet: Haver Analyticsin kokoamat kansalliset lähteet, OECD ja EKP:n laskelmat.

Huom. EA: Euroalue. OECD:n inflaatio ei sisällä Turkkia, ja se on laskettu kansallisten kuluttajahintainflaatioiden perusteella vuotuisen yksityisen loppukulutuksen mukaisesti ostovoimapainotettuna. Pohjainflaatio on laskettu ilman energian ja elintarvikkeiden hintoja. Tuorein havainto on joulukuulta 2023.

Energiahyödykkeiden hinnat laskivat, kun kysynnän heikkous vaikutti tarjontarajoitteita voimakkaammin

Energiahyödykkeiden hinnat laskivat vuonna 2023 kysynnän supistumisen myötä. Öljyn hinta putosi 4 %, koska sen heikolla kysynnällä kehittyneissä talouksissa oli suurempi vaikutus kuin Kiinan koronasulkujen päättymisestä aiheutuneella kysyntäsysäyksellä. Öljyn kysynnän heikkoudella oli myös suurempi vaikutus kuin OPECin ja eräiden muiden öljyntuottajamaiden toteuttamilla tuotannonrajoituksilla sekä tarjontaan kohdistuvilla riskeillä, jotka johtuivat geopoliittisista tekijöistä, kuten Venäjän vastaisista sanktioista ja Lähi-idän konfliktista. Kaasun hinnan lasku Euroopassa oli tuntuvasti suurempi, sillä kaasun hinta jatkoi loppuvuonna 2022 alkanutta laskuaan ja putosi vielä 58 % vuoden 2023 mittaan. Kaasun kulutus Euroopassa oli aiempaa vähäisempää pienemmän teollisen kysynnän, kotitalouksien kaasunkulutuksen vähenemisen ja talvikuukausien leudon sään takia. Lisäksi nesteytetyn maakaasun (LNG) vakaa tarjonta salli Euroopan maiden aloittaa lämmityskauden täysin kaasuvarastoin. Vaikka Euroopan kaasumarkkinat olivat edellisvuotista vakaammat, tarjontaan liittyvät riskit, kuten Australian maakaasuterminaalien lakot, aiheuttivat edelleen huomattavaa hintojen vaihtelua, mikä kuvasti Euroopan kaasumarkkinoiden herkkyyttä siirtymäjaksolla irtauduttaessa Venäjän kaasun tuonnista.

Euro vahvistui nimellisellä efektiivisellä valuuttakurssilla mitattuna sekä Yhdysvaltain dollariin nähden

Euro vahvistui huomattavien kurssivaihtelujen lopuksi vuodenvaihteeseen mennessä nimellisellä efektiivisellä valuuttakurssilla mitattuna (3,9 %) ja Yhdysvaltain dollariin nähden (3,4 %). Valuuttakurssikehitys johtui pääasiassa rahapolitiikan suunnanmuutosten ja vaihtelevien talousnäkymien aiheuttamista markkinoiden odotusten muutoksista. Euro sai vuoden alkupuoliskolla tukea euroalueen talousnäkymien paranemisesta ja rahapolitiikan ripeämmästä kiristämistahdista, mutta alkoi sitten heinäkuun puolivälissä heikentyä Yhdysvaltain dollariin nähden. Dollarin vahvistuminen oli laaja-alaista, ja sen katsottiin johtuvan yllättävän hyvästä talouden kehityksestä ja siitä, että markkinat alkoivat odottaa Yhdysvaltojen rahapolitiikan linjauksen jatkuvan kireänä aiemmin odotettua pidempään. Linjausta koskevien odotusten muutos loppuvuonna inflaation hidastuttua sai euron jälleen vahvistumaan dollaria vastaan. Keskeisten kauppakumppanimaiden valuutoista euro vahvistui merkittävästi Turkin liiraan, Venäjän ruplaan, Japanin jeniin ja Norjan kruunuun nähden. Samalla se heikkeni Englannin puntaan, Sveitsin frangiin ja Puolan zlotyyn nähden.

Vuoden 2023 lopussa keskeisiä maailmantalouden näkymiin liittyviä riskejä olivat geopoliittisten jännitteiden kiristyminen entisestään, Kiinan talouden hidastumisen syveneminen sekä yhä sitkistyneet inflaatiopaineet, joiden takia rahapolitiikkaa jouduttaisiin pitämään odotettua kireämpänä. Näiden riskien toteutuminen jarruttaisi maailmantalouden kasvua. Lisäksi globaalit raaka-ainemarkkinat pysyivät hyvin herkkinä tarjontariskeille, jotka puolestaan saattaisivat ruokkia inflaatiota ja hidastaa maailmantalouden kasvua alkavana vuonna.

1.2 Euroalueen talouskasvu seisahtui

Euroalueen talouskasvu heikkeni, kun korkojen nousun vaikutukset laajenivat

Euroalueen BKT:n määrä kasvoi 0,4 % vuonna 2023, kun se oli kasvanut 3,4 % vuonna 2022 (ks. kuvio 1.3). Kotimaisen kysynnän ja nettoviennin vaikutus kasvuun oli positiivinen. Varastojen muutoksilla oli negatiivinen vaikutus. Vuoden lopussa euroalueen tuotanto oli 3,0 % suurempi kuin ennen pandemiaa (vuoden 2019 viimeisellä neljänneksellä) ja 1,4 % suurempi kuin vuoden 2022 ensimmäisellä neljänneksellä, jolloin Venäjä hyökkäsi Ukrainaan. Kasvun hidastuminen vuonna 2023 johtui pitkälti sodan taloudellisista seurauksista, jotka vaihtelivat maittain niiden taloudellisen rakenteen erojen mukaan. Siinä, missä rahapolitiikan kiristyminen, korkea energian hinta ja globaalin kysynnän heikkeneminen vaikuttivat erityisesti teollisuussektoriin, palvelusektori kesti verrattain hyvin, sillä se sai edelleen tukea pandemian jälkeisen talouden avautumisen vaikutuksista. Vuoden loppua kohti kasvun heikkous kuitenkin levisi yhä laajemmalle, kun korkeiden korkojen vaikutus alkoi tuntua eri sektoreilla ja teollisuussektorin heikkouden heijastusvaikutukset ulottuivat myös palveluihin.

Kuvio 1.3

Euroalueen BKT:n määrä

(vuotuinen prosenttimuutos, kontribuutiot prosenttiyksikköinä)

Lähde: Eurostat.

Huom. Tuoreimmat havainnot ovat vuodelta 2023.

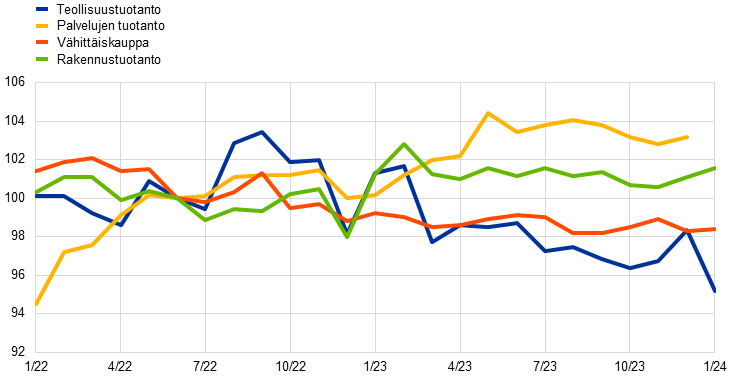

Yksityinen kulutus painottui tavaroiden sijaan palveluihin

Yksityinen kulutus heikkeni tuntuvasti vuonna 2023. Se polki paikallaan vuoden alkupuoliskolla, jolloin vähittäiskaupan määrässä näkynyt tavaroiden kulutuksen jatkuva supistuminen (ks. kuvio 1.4) tasoitti palvelujen edelleen positiivisen kysynnän vaikutukset. Kolmannella vuosineljänneksellä yksityinen kulutus kasvoi erityisesti kotitalouksien palvelukulutuksen tuella, joka sai pontta talouden avautumisen pitkittyneistä vaikutuksista sekä kestokulutustavaroiden hankintojen elpymisestä. Kokonaisuudessaan tavaroiden (mukaan lukien puolittaiset kestokulutustavarat ja kertakulutustavarat) kulutus supistui edelleen rahoitusolojen kiristymisen myötä. Kaiken kaikkiaan kotitalouksien kulutus kasvoi 0,5 % vuonna 2023. Kotitalouksien käytettävissä olevat reaalitulot tukivat jossain määrin niiden kulutusta vuonna 2023, kun nimellispalkkojen kasvu kiihtyi, inflaatio hidastui asteittain ja työllisyyden kasvu pysyi vahvana. Kaikesta huolimatta rahoitusolojen kiristymisen välittyminen reaalitalouteen näyttää varjostaneen kotitalouksien kulutusta, sillä säästäminen pysyi tavallista vahvempana.

Kuvio 1.4

Euroalueen tuotanto ja vähittäiskauppa

(indeksi: kesäkuu 2022 = 100)

Lähteet: Eurostat ja EKP:n laskelmat.

Huom. Vähittäiskauppa on esitetty reaalisin luvuin. Tuoreimmat tiedot palvelujen tuotannosta ovat joulukuulta 2023. Muut tiedot ovat tammikuulta 2024.

Rahoitusolojen kiristyminen vaimensi investointeja

Muut kuin rakennusinvestoinnit (muut yksityiset investoinnit kuin asuinrakentaminen) hiipuivat vuonna 2023 (ks. kuvio 15).[4] Vaikka kasvu oli ensimmäisellä vuosineljänneksellä voimakasta tarjontakapeikkojen helpottumisen myötä, neljännesvuotuiset kasvuvauhdit alkoivat sittemmin asteittain hiipua ja investoinnit supistuivat viimeisellä neljänneksellä, kun sekä koti- että ulkomainen kysyntä heikkenivät, tilauskannat hupenivat, yritysten tuloskasvu hiipui ja rahoitusolot kiristyivät. Myös epävarmuus, joka aiheutui Venäjän sodasta Ukrainaa vastaan sekä konfliktista Lähi-idässä, on todennäköisesti osaltaan vähentänyt yritysten yllykkeitä investointeihin. Kaikesta huolimatta vahvat tulokset ja kassavarat sekä velkaantuneisuuden väheneminen ovat keskimäärin vahvistaneet yritysten taseita viime vuosina ja myötävaikuttaneet – Next Generation EU -ohjelman (NGEU) varoista digitalisaatio- ja ilmastoliitännäisiin investointeihin myönnettyjen tukien ohella – investointien suhteelliseen vahvuuteen muihin menoeriin verrattuna. Kaiken kaikkiaan ne kasvoivat 2,9 % vuonna 2023.

Rakennusinvestoinnit heikkenivät yleisesti ottaen edelleen vuoden 2023 aikana. Pääsyy siihen oli asuinrakennusinvestointien supistuminen, joka johtui suurista rakentamiskustannuksista, asuntolainakorkojen jatkuvasta noususta sekä pankkien luotonantokriteerien kiristymisestä, minkä vuoksi kotitalouksien rahoituksen saatavuus vaikeutui ja asuinkiinteistöjen kysyntä heikkeni. Muut rakentamisen alueet, kuten yhdyskuntarakentaminen, pysyivät vahvempina, sillä ne saivat tukea infrastruktuuri-investoinneista. Vuoden 2023 lopussa rakennusinvestoinnit olivat noin 2,1 % suuremmat kuin ennen pandemiaa supistuttuaan vuoden aikana kaikkiaan 0,6 %.

Euroalueen tavarakaupan tase palautui ylijäämäiseksi vuonna 2023 tuontienergian hinnan laskun myötä. Viennin kasvu pysyi vaisuna ulkomaisen kysynnän ollessa edelleen vaimeaa. Tehdasteollisuuden vienti sai tukea tarjontakapeikkojen helpottumisesta, kun taas energian tarjontasokin pitkittyneet vaikutukset ja euron vahvistuminen efektiivisellä valuuttakurssilla mitattuna myötävaikuttivat viennin heikkouteen. Viennin vaimea kehitys ulottui vuoden jälkipuoliskolla palvelujen vientiin, kun maailmantalouden avautumisen jälkeen patoutuneen kysynnän tuoma tuki alkoi heiketä. Kotimaisen kysynnän hiipuessa myös euroalueen tuonti supistui sitä mukaa, kun välituotteiden tuonti hidastui yritysten keventäessä varastojaan ja energian tuonti väheni. Kaiken kaikkiaan ulkomaankaupan nettovaikutus euroalueen BKT:n kasvuun oli lievästi positiivinen vuonna 2023.

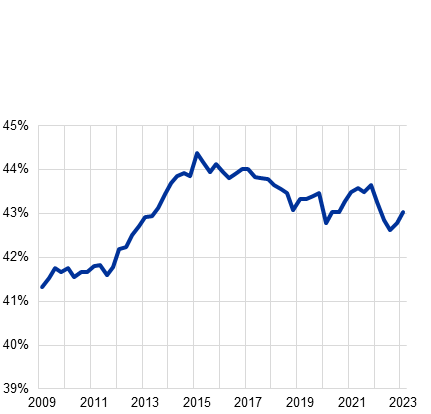

Työmarkkinat

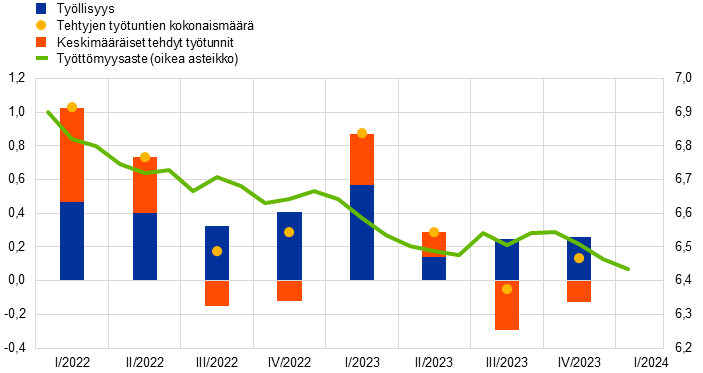

Euroalueen työmarkkinat pysyivät yleisesti vahvoina vuonna 2023, joskin työmarkkinakehitys ja kyselypohjaiset indikaattorit viittasivat vuoden lopussa markkinoiden jäähtymiseen. Työttömyysaste oli keskimäärin 6,5 % vuonna 2023. Se laski tammikuun 6,6 prosentista 6,5 prosenttiin maaliskuussa ja pysyi sitten loppuvuoden samalla tasolla (ks. kuvio 1.5). Kokonaistyöllisyys ja tehdyt työtunnit kestivät hyvin talouskasvun seisahtumisen, sillä työllisyys kasvoi 1,4 % ja työtunnit 1,6 %. Keskimääräiset tehdyt työtunnit kasvoivat vain 0,2 % vuonna 2023 ja olivat viimeisellä vuosineljänneksellä 1,3 % alle pandemiaa edeltäneen tasonsa. Tämä johtui todennäköisesti työvoiman ylimitoituksesta (jolla tarkoitetaan sitä, että yritykset pitävät tarvettaan suurempaa henkilöstömäärää laskusuhdanteessa) sekä sairaslomien kasvusta. 15–74-vuotiaiden osallistumisaste nousi vuoden 2023 viimeisellä neljänneksellä 65,7 prosenttiin eli 1,1 prosenttiyksikköä korkeammaksi kuin ennen pandemiaa. Vuoden jälkipuoliskolla työvoiman kysynnässä näkyi heikkenemisen merkkejä, kun avointen työpaikkojen aste pysyi vielä korkeana mutta alkoi asteittain laskea vuoden 2022 toisella neljänneksellä saavuttamistaan huippulukemista. Kaiken kaikkiaan EKP:n koronnostot välittyivät edelleen voimakkaasti talouteen, kun taas kokonaistyöllisyys ja euroalueen työmarkkinatilanne pysyi verrattain vahvana, mikä on eräs Euroopan unionin tavoitteista, joihin EKP voi myötävaikuttaa silloin, kun se onnistuu hintavakautta vaarantamatta.

Kuvio 1.5

Työmarkkinat

(vasen asteikko: prosenttimuutos edellisestä neljänneksestä; oikea asteikko: prosenttia)

Lähteet: Eurostat ja EKP:n laskelmat.

Huom. Tuoreimmat havainnot työttömyysasteesta ovat tammikuulta 2024 ja työllisyydestä sekä tehdyistä työtunneista vuoden 2023 viimeiseltä neljännekseltä.

1.3 Finanssipoliittiset toimet haastavassa talousympäristössä

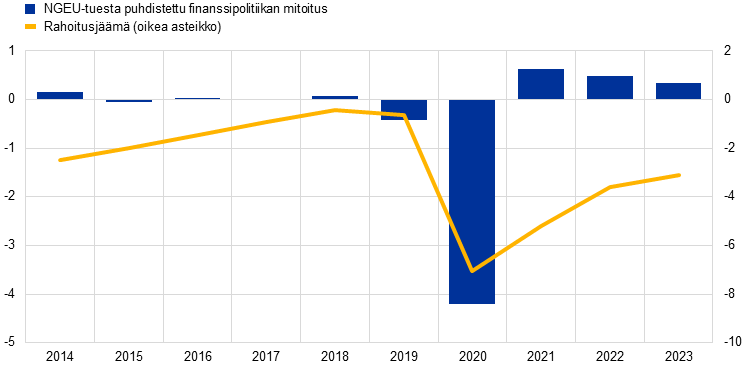

Euroalueen julkisen talouden alijäämäsuhde laski, kun hallitukset alkoivat lopetella harkinnanvaraisia tukitoimiaan

Euroalueen julkisen talouden alijäämän suhde BKT:hen laski vuonna 2023 jatkaen pandemian huippuvaiheen jälkeistä laskutrendiään.[5] Finanssipolitiikan asteittainen kiristyminen näkyy myös finanssipolitiikan mitoituksessa, joka kiristyi maltillisesti vuonna 2023 kolmatta vuotta peräkkäin.[6] Kuitenkin vasta runsas kolmasosa vuonna 2020 aloitetusta elvytyksestä on tähän mennessä lopetettu (ks. kuvio 1.6). Tämä tarkoittaa sitä, että suhdannekorjattu rahoitusjäämä on edelleen reippaasti pandemiaa edeltäneen tasonsa alapuolella, mikä johtuu vuonna 2020 pandemian takia aloitetuista pitkäaikaisista toimista sekä vuodesta 2022 eteenpäin maksetuista energiatuista.

Kuvio 1.6

Euroalueen julkisen talouden rahoitusasema ja finanssipolitiikan mitoitus

(prosentteja BKT:stä)

Lähteet: Euroalueen talousnäkymiä koskevat eurojärjestelmän asiantuntijoiden arviot (joulukuu 2023) ja EKP:n laskelmat.

Huom. Finanssipolitiikan mitoitusta kuvaavaa mittaria on oikaistu tulopuolella vuodesta 2021 lähtien nettouttamalla elvytys- ja selviytymisväline NGEU:sta saadut tuet, koska näillä tuloilla ei ole makrotaloudellisesti kiristäviä vaikutuksia.

Finanssipolitiikan mitoitusta olisi syytä kiristää edelleen

Vuoden 2023 lopun tilanteessa finanssipolitiikan päätöksentekijöiden haasteena on se, miten saada neljä viime vuotta jatkunut kumulatiivinen ekspansio parhaiten käännettyä (ks. kuvio 1.7) ja velkasuhteet laskuun. Tämä on erityisen tärkeää siksi, että demografinen kehitys, vihreä ja digitaalinen siirtymä sekä geopoliittinen ympäristö vaativat tulevaisuudessa finanssipoliittista liikkumavaraa. Vuoden 2024 kansalliset talousarviot viittasivat finanssipoliittisen suhdanteen kiristymisen jatkumiseen euroalueen tasolla. Tämä johtui pitkälti energia- ja inflaatiosokkien takia käynnistettyjen harkinnanvaraisten finanssipoliittisten toimien päättymisestä. Näiden toimien arvioitiin vastanneen yli yhtä prosenttia BKT:stä vuonna 2023, mutta vain pienen osan niistä odotettiin jatkuvan vuonna 2024. On kuitenkin syytä huomata, että jotkin hallitusten pandemia-aikana käynnistämät tukitoimet vaikuttivat luonteeltaan pitkäaikaisemmilta eivätkä ole vuoden 2024 talousarvioiden perusteella päättymässä lyhyellä aikavälillä. Tämä koski erityisesti kasvaneita tulonsiirtoja ja tukia mutta jossain määrin myös veronalennuksia.

Kuvio 1.7

Euroalueen finanssipolitiikan mitoituksen ja harkinnanvaraisten toimien hajotelma

(prosentteja BKT:stä)

Lähteet: Euroalueen talousnäkymiä koskevat eurojärjestelmän asiantuntijoiden arviot (joulukuu 2023) ja EKP:n laskelmat.

Huom. Finanssipolitiikan mitoitusta kuvaavaa mittaria on oikaistu tulopuolella vuodesta 2021 lähtien netottamalla EU:n elpymisrahasto NGEU:n, elpymis- ja palautumistukivälineen tuet, sillä näillä tuloilla ei ole makrotaloudellisia kiristäviä vaikutuksia. ”Muut toimet” tarkoittavat pääasiassa pandemian aikana aloitettuja toimia ja niiden myöhempää lopettamista.

Finanssipolitiikan mitoituksen tiukentaminen edelleen näyttää asianmukaiselta myös rahapolitiikan näkökulmasta. Kun energiakriisi on nyt pitkälti jäänyt taakse, hallitusten tulisi jatkaa siihen liittyneiden tukien alasajoa, sillä se on välttämätöntä keskipitkän aikavälin inflaatiopaineiden kasaantumisen välttämiseksi. Muussa tapauksessa rahapolitiikkaa on kiristettävä. Pandemiaan liittyneiden toimien ja energiatukien lopettamisen lisäksi hallitusten tulisi yleisemminkin tavoitella terveempiä rahoitusasemia varmistaakseen julkisen talouden paluun kestävälle kehitysuralle.

EU tarvitsee vahvoja ja luotettavia puitteita talous- ja finanssipolitiikkojen yhteensovittamiselle

Vahva EU:n laajuinen kehys talous- ja finanssipolitiikan koordinointiin ja seurantaan olisi edelleen välttämätön. Pitkällisten keskustelujen jälkeen Euroopan unionin neuvosto päätti vuonna 2023 EU:n talouspolitiikan ohjausjärjestelmän uudistamisesta, mikä avasi tien Euroopan komission, EU:n neuvoston ja Euroopan parlamentin väliselle kolmikantaneuvottelulle. Vuodesta 2024 tulee tärkeä jakso ohjausjärjestelmän täytäntöönpanon aloittamisen kannalta.[7]

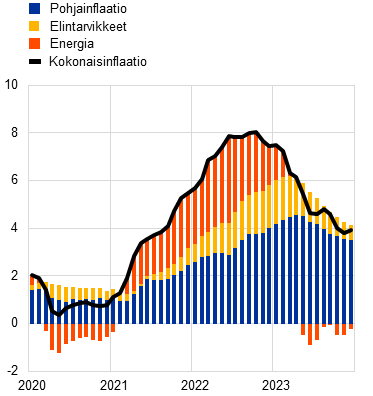

1.4 Kokonaisinflaatio hidastui jyrkästi koko vuoden ajan

Yhdenmukaistetulla kuluttajahintaindeksillä (YKHI) mitattu euroalueen kokonaisinflaatiovauhti oli keskimäärin 2,9 % joulukuussa 2022 eli 6,3 prosenttiyksikköä hitaampi kuin joulukuussa 2022. Se hidastui tasaisesti vuoden mittaan, ja inflaation hidastuminen näkyi vuoden aikana myös pohjainflaatiossa. Marraskuussa kokonaisinflaatio kävi 2,4 prosentissa eli alimmillaan yli 2 vuoteen (laskettuaan nopeasti lokakuussa 2022 olleesta 10,6 prosentin huipusta) (ks. kuvio 1.8). Inflaatio kuitenkin kiihtyi jälleen hieman joulukuussa, mikä johtui energiaan liittyneiden finanssipoliittisten toimenpiteiden hintoja painaneesta vaikutuksesta vuotta aiemmin. Kaikki inflaation pääerät hidastuivat vuositasolla vuoden 2023 jälkipuoliskolla, kun taannoisten kustannussokkien vaikutus jäi taakse ja kysyntä heikkeni rahapolitiikan kiristymisen myötä. Vuotuiset inflaatiovauhdit (energiaerää lukuun ottamatta) olivat silti vuodenvaihteessa merkittävästi pitkän aikavälin keskiarvojensa yläpuolella, kun taas neljännesvuotuisista inflaatiovauhdeista vuositasolle lasketut inflaatiot olivat palanneet paljon lähemmäksi keskiarvojaan. Tavaroiden hintakehitys hidastui nopeammin kuin palvelujen, koska tarjontakapeikkojen ja tuontihintojen helpottuminen poisti niihin kohdistuneita inflaatiopaineita. Palvelujen inflaatio kiihtyi vuoden puoliväliin saakka pandemian jälkeen vahvistuneen kysynnän, työvoimakustannusten kasvun ja finanssipoliittisiin toimiin liittyvien tilapäisten tekijöiden takia. Energian ja elintarvikkeiden inflaation hidastumisen myötä euroalueen maiden väliset erot inflaatiovauhdeissa tasoittuivat tuntuvasti.

Kuvio 1.8

Kokonaisinflaatio ja sen pääerät

(vuotuinen prosenttimuutos, kontribuutiot prosenttiyksikköinä)

Lähteet: Eurostat ja EKP:n laskelmat.

Huom. Tuorein havainto on joulukuulta 2023.

Energian inflaatio putosi jyrkästi ja elintarvikkeiden inflaatio maltillistui

Energiahintojen kehitys selitti yli puolet kokonaisinflaation hidastumisesta joulukuusta 2022 joulukuuhun 2023. Vielä tammikuussa 2023 energiaerän inflaatiovauhti oli suuri, mutta vuodenvaihteeseen mennessä se oli hidastunut 25,6 prosenttiyksikköä ja painunut negatiiviseksi. Tämä kuvasti energian tukkuhinnoissa vuonna 2022 tapahtuneen voimakkaan nousun purkautumista. Energiaerän inflaatio kuitenkin heilahteli edelleen jonkin verran, sillä energian tukkumarkkinat reagoivat herkästi Lähi-idän konfliktin kaltaisiin tapahtumiin. Elintarvike-erän inflaatio puolestaan kävi korkeimmillaan 15,5 prosentissa maaliskuussa 2023. Sittemmin se hidastui tuntuvasti koko loppuvuoden mutta pysyi kuitenkin vielä vuodenvaihteen aikoihin yli 6 prosentissa, mikä kuvastaa energian ja muiden panosten hintoihin kohdistuneita kustannussokkeja sekä yksikkövoitoista ja työvoimakustannuksista aiheutuvia kohonneita kustannuspaineita.

Pohjainflaatio alkoi maltillistua mutta pysyi koholla vuodenvaihteessa

Pohjainflaatio – mitattuna volatiileista energia- ja elintarvike-eristä puhdistetulla YKHI-inflaatiovauhdilla – kiihtyi vielä ensimmäisellä vuosineljänneksellä korkeimmillaan 5,7 prosenttiin mutta hidastui joulukuuhun mennessä 3,4 prosenttiin. Hidastuminen johtui aluksi pääasiassa muiden teollisuushyödykkeiden kuin energian hintojen laskun hidastumisesta, koska tavaroiden kysyntä vaimeni rahoitusolojen kiristyessä (ks. osa 1.2) ja aiemmista tarjontakapeikoista ja taannoisesta korkeasta energian hinnasta kasaantuneet paineet alkoivat helpottaa. Samaan aikaan palvelujen inflaatio pysyi elokuuhun asti nopeana, koska niiden kysyntä oli edelleen voimakasta talouden avautumisen jälkeen (erityisesti lähikontakteja sisältävien palvelujen, kuten viihteen ja matkailun, osalta) ja työvoimakustannukset kasvoivat – mikä johtui erityisesti työvoiman suuremmasta osuudesta palvelusektorin kustannusrakenteessa tehdasteollisuuteen verrattuna. Vuoden loppua kohti myös palvelujen inflaatio kuitenkin hidastui jonkin verran vahvistaen käsitystä inflaation yleisestä hidastumisesta. Palvelujen inflaation viipeellinen kehitys kuvastikin sitä tosiseikkaa, että monet palvelujen alaerät tyypillisesti seuraavat kokonaisinflaation kehitystä viipeellä (esim. asuminen, postipalvelut ja lääketieteelliset palvelut). Myös kaikki muut pohjainflaatioindikaattorit laskivat merkittävästi vuoden mittaan kuvastaen taannoisten sokkien vaikutusten päättymistä sekä rahapolitiikan kiristymisen lisääntyvää vaikutusta. Indikaattorien vaihteluväli oli kuitenkin leveä, ja niistä useimmat olivat edelleen selvästi korkeammalla kuin ennen pandemiaa.[8]

Työvoimakustannukset nousivat kotimaisen inflaation suurimmaksi taustatekijäksi loppuvuonna

BKT:n deflaattori (kotimaisten hintapaineiden luotettava mittari) kasvoi 6,0 % vuonna 2023. Samaan aikaan keskimääräinen tuontihintainflaatio oli -2,9 %, mikä kuvasti siirtymää ulkoisista inflaation taustatekijöistä kotimaisiin. Vaikka voittojen rooli kotimaisten kustannuspaineiden taustatekijänä oli edelleen merkittävä vuodenvaihteessa 2022–2023 (ks. kehikko 2), työvoimakustannukset nousivat asteittain tärkeimmäksi tekijäksi palkkojen voimakkaan kehityksen ja työn tuottavuuden heikkenemisen takia (ks. kuvio 1.9). Työntekijää kohden laskettujen palkansaajakorvausten kasvu kiihtyi vuonna 2023 keskimäärin 5,1 prosenttiin edellisvuoden 4,5 prosentista ja pysyi siten tuntuvasti pandemiaa edeltäneen jakson (2015–2019) 1,7 prosentin keskiarvoa nopeampana kireänä pysyneen työmarkkinatilanteen myötä (ks. osa 1.2). Palkansaajakorvausten kasvun vahvistuminen johtui osittain siitä, että työntekijät pyrkivät korvaamaan inflaation takia menettämänsä nimellispalkkojen ostovoiman. Sopimuspalkat kasvoivat keskimäärin 4,5 % vuonna 2023. Ero todelliseen palkkojen kasvuun kertoo merkittävänä pysyneestä palkkaliukumasta, vaikka se olikin pienempi kuin vuosina 2021–2022.[9] Sekä työntekijää kohden laskettujen palkansaajakorvausten että sopimuspalkkojen kasvu alkoi hidastua loppuvuonna, mutta niiden kasvuvauhdit olivat edelleen koholla ja kertoivat nimellispalkkapaineiden olevan yhä voimakkaita vuoden 2024 alkaessa. Tämä viittasi pikemminkin reaalipalkkojen elpymiseen kuin epävakaaseen palkka-hintadynamiikkaan.

Kuvio 1.9

Työvoimakustannus työntekijää kohden euroalueella

(vuotuinen prosenttimuutos, kontribuutiot prosenttiyksikköinä)

Lähteet: Eurostat, EKP ja EKP:n laskelmat.

Pidemmän aikavälin inflaatio-odotukset laskivat hieman mutta pysyivät edelleen EKP:n kahden prosentin tavoitteen tuntumassa

Ennustelaitosten pidemmän aikavälin inflaatio-odotukset, jotka olivat loppuvuonna 2022 olleet 2,2 %, laskivat 2,1 prosenttiin vuonna 2023. EKP:n Survey of Monetary Analysts -kyselyn, Consensus Economicsin tutkimusten ja muiden kyselytutkimusten mukaan pitkän aikavälin inflaatio-odotukset olivat kiinnittyneet hyvin EKP:n tavoitteen mukaiselle kahden prosentin tasolle. Pidemmän aikavälin inflaatiokompensaation markkinapohjainen mittari (viiden vuoden inflaatioon sidottu swapkorko viiden vuoden päästä) nousi elokuussa 2,7 prosentin huipputasolle mutta laski joulukuun loppuun mennessä 2,3 prosenttiin, jolloin kokonaisinflaatio hidastui odotettua enemmän ja talousnäkymät olivat vaimeat (ks. osa 1.2). Joka tapauksessa inflaatioriskipreemiolla oikaistut markkinapohjaiset indikaattorit kertoivat ”aitojen” inflaatio-odotusten olevan hyvin lähellä kahta prosenttia. Samaan aikaan kuluttajien inflaatio-odotusten mediaani kolmen vuoden päästä pysyi joulukuussa hieman yli 2,5 prosentissa, mikä johtui mahdollisesti korkeasta epävarmuudesta, negatiivisesta talouden ilmapiiristä sekä palkkoihin nähden korkeina pysyneistä hinnoista.[10]

1.5 Luotto- ja rahoitusolot kiristyivät voimakkaasti ohjauskorkojen noustessa

Joukkolainojen tuottojen lasku ohjauskorkojen noususta huolimatta heijasteli odotuksissa loppuvuonna tapahtunutta muutosta

Kun inflaatiopaineet pysyivät koholla ja sitkeinä koko vuoden 2023 (ks. osa 1.4), EKP jatkoi ohjauskorkojen määrätietoista nostamista syyskuuhun saakka ja piti ne sittemmin ennallaan korkealla tasolla varmistaakseen, että inflaatio palaa 2 prosentin tavoitteeseen keskipitkällä aikavälillä (ks. osa 2.1). Riskitön kymmenen vuoden yön yli -indeksiswapkorko (OIS) pysytteli suurimman osan vuotta 3 prosentin tuntumassa, nousi korkeimmillaan lokakuussa 3,3 prosenttiin ja laski sitten joulukuussa keskimäärin 2,5 prosenttiin (ks. kuvio 1.10). Kymmenen vuoden yön yli ‑indeksiswapkoron lasku vuoden loppua kohti johtui rahoitusmarkkinoiden korko-odotusten voimakkaasta laskusta, joka seurasi pääasiassa inflaation odotettua selvemmästä hidastumisesta. Odotusten lasku tasoittui vain osittain maturiteettipreemion nousun vaikutuksesta. Valtion pitkien joukkolainojen tuotot myötäilivät OIS-koron kehitystä hyvin tiiviisti. Niiden tuottoerot eivät merkittävässä määrin kuvastaneet eurojärjestelmän taseen normalisoitumista (ks. osa 2.1), vaan ne olivat vuoden lopussa käytännössä samat kuin joulukuussa 2022. Euroalueen valtioiden BKT-painotettu kymmenen vuoden valtionlainojen nimellistuotto oli joulukuussa keskimäärin 2,7 % eli 0,10 prosenttiyksikköä vähemmän kuin vuotta aiemmin.

Kuvio 1.10

Pitkät korot sekä yritysten lainakustannukset ja kotitalouksien asuntolainakustannukset

(vuotuinen prosenttimuutos)

Lähteet: Bloomberg, LSEG ja EKP:n laskelmat.

Huom. Kuukausihavaintoja. Euroalueen valtioiden kymmenen vuoden valtionlainojen tuotto on BKT-painotettu keskiarvo. Pankkilainojen kustannusten indikaattorit on laskettu pankkien lyhyt- ja pitkäaikaisten antolainauskorkojen aggregaattina käyttämällä uusien sopimusten 24 kuukauden liukuvaa keskiarvoa. Tuorein havainto on joulukuulta 2023.

Osakemarkkinat saivat tukea riskipreemioiden laskusta

Osakkeiden hinnat nousivat vuonna 2023 sekä yritys- että erityisesti rahoitussektorilla. Osakeriskipreemioiden lasku tuki osakkeiden hintoja, kun volatiliteetti oli alhainen ja laski edelleen kohonneista geopoliittisista jännitteistä huolimatta. Euroalueen pankkiosakeindeksi sai tukea pankkien tuloskasvuodotuksista sekä pitkällä että lyhyellä aikavälillä, ja Yhdysvaltojen ja Sveitsin pankkisektorin maaliskuisten häiriöiden negatiivinen vaikutus oli mittava mutta väliaikainen. Euroalueen pankkien laaja osakeindeksi vuoden 2023 lopussa oli 23 % ylempänä ja muiden yritysten laaja osakeindeksi noin 12 % ylempänä kuin vuoden 2022 lopussa. Yritysten joukkolainojen tuotot laskivat ja olivat joulukuussa 2023 keskimäärin alemmat kuin joulukuussa 2022 sekä investment grade- että high yield -luokissa, koska riskittömät korot olivat laskeneet ja yritysten joukkolainojen tuottoerot kaventuneet.

Rahapolitiikan kiristyminen näkyi lavean rahan kehityksessä ja pankkien rahoituksenvälityksessä

Lavean rahan (M3) määrä polki paikallaan pääasiassa rahapolitiikan kiristymisen takia. Sen vuotuinen kasvuvauhti oli joulukuussa vain 0,1 % hidastuttuaan vuoden 2023 mittaan merkittävästi ja käytyään hetkellisesti jopa negatiivisena ensimmäistä kertaa rahaliiton aikana (ks. kuvio 1.11). Kasvun hidastuminen johtui vaisusta luoton luonnista, likvidien varojen hallussapidon korkeista vaihtoehtoiskustannuksista sekä eurojärjestelmän taseen supistumisesta. Vaikka pankkien taseet pysyivät yleisesti ottaen vahvoina, kohdennettujen pitempiaikaisten rahoitusoperaatioiden kolmannessa sarjassa lainattujen varojen takaisinmaksun ja eurojärjestelmän sijoitussalkkujen kevennysten myötä ylimääräinen likviditeetti supistui entisestään. Pankkien varainhankintakustannukset kasvoivat jyrkästi, joskin ohjauskorkoja vähemmän, kun pankit kääntyivät kalliimpien markkinaehtoisten rahoituslähteiden pariin ja kilpailivat aiempaa aktiivisemmin asiakkaiden talletuksista tarjoamalla niille korkeampia korkoja.

Pankkien yrityksille ja kotitalouksille myöntämien lainojen korot nousivat voimakkaasti rahapolitiikan kiristymisen myötä

Rahapolitiikan tiukennukset välittyivät edelleen vahvasti yleisiin rahoitusoloihin vuonna 2023. Euroalueen pankkien luotonantokyselyn mukaan pankkien luotonantokriteerit (eli sisäiset ohjeet tai lainan myöntämisen edellytykset) kotitalous- ja yritysluotoille kiristyivät edelleen huomattavasti. Tämä havainto sai tukea yritysten osalta EKP:n yritysten rahoituksensaantia koskevasta kyselystä (SAFE) ja kotitalouksien osalta kuluttajaodotusten kyselytutkimuksesta. Vuonna 2023 nimelliset pankkilainakorot nousivat jälleen voimakkaasti ja saavuttivat korkeimman tasonsa lähes 15 vuoteen. Pankkien kotitalouksille myöntämien uusien asuntolainojen keskikorko oli vuoden lopussa 4,0 % eli noin 1,00 prosenttiyksikköä korkeampi kuin vuoden 2022 lopussa. Vastaava yrityslainakorko puolestaan oli 5,2 % noustuaan 1,80 prosenttiyksikköä vuodentakaisesta eli lähes kaksi kertaa asuntolainakorkoja enemmän (ks. kuvio 1.14). Antolainauskorkojen nousu oli nopeampaa ja voimakkaampaa kuin edellisillä tiukentuvan rahapolitiikan jaksoilla, mikä johtui pääosin ohjauskorkojen nopeammasta ja voimakkaammasta noususta heinäkuusta 2022 lähtien. Antolainauskorkojen hajonta maiden välillä pysyi hallittuna, mikä viittasi EKP:n rahapolitiikan tasaiseen välittymiseen antolainauskorkoihin koko euroalueella.

Pankkien luotonanto kotitalouksille ja yrityksille heikkeni selvästi

Pankkien luotonanto kotitalouksille ja yrityksille heikkeni selvästi vuonna 2023 luotto-olojen kiristymisen myötä (ks. kuvio 1.11). Lainojen kuukausittaiset nettovirrat olivat lähes nollatasolla vuoden kolmen viimeisen neljänneksen aikana. Pankkien kotitalouksille myöntämien lainojen vuotuinen kasvu hidastui ja oli joulukuussa 0,3 %, mikä johtuu pääasiassa asuntolainakannan kasvun hiipumisesta asuntojen hintojen laskiessa ensi kertaa vuoden 2014 jälkeen. Myös pankkien yrityksille myöntämien lainojen vuotuinen kasvu hidastui ja oli joulukuussa 0,4 %, ja yritysten koko ulkoisen rahoituksen nettovirrat olivat historiallisen alhaisilla tasoilla (ks. kuvio 1.12).

Kuvio 1.11

M3:n kasvu sekä yritysten ja kotitalouksien luotonannon kasvu

(vuotuinen prosenttimuutos)

Lähde: EKP.

Huom. Yrityksillä tarkoitetaan muita yrityksiä kuin rahoituslaitoksia. Tuorein havainto on joulukuulta 2023.

Kuvio 1.12

Ulkoisen rahoituksen nettovirrat euroalueen yrityksille

(vuositasolla, mrd. euroa)

Lähteet: EKP ja Eurostat.

Huom. Yrityksillä tarkoitetaan muita yrityksiä kuin rahoituslaitoksia. Erään ”lainat muilta kuin rahalaitoksilta ja ulkomailta” sisältyvät muut rahoituksenvälittäjät, eläkerahastot ja vakuutuslaitokset. ”Lainat rahalaitoksilta” ja ”lainat muilta kuin rahalaitoksilta ja ulkomailta” on oikaistu lainojen myyntiä ja arvopaperistamista koskevilla tiedoilla. ”Muut” tarkoittaa yhteenlaskettujen tietojen ja kuvioon sisältyvien instrumenttien erotusta, ja se koostuu pääasiassa yritysten välisistä lainoista ja kauppaluotoista. Tuoreimmat havainnot ovat vuoden 2023 kolmannelta neljännekseltä. Vuoden 2023 virta on laskettu neljän vuosineljänneksen summana vuoden 2022 viimeisestä neljänneksestä vuoden 2023 kolmanteen neljännekseen.

Kehikko 1

Ilmastonmuutoksen makrotaloudelliset vaikutukset

EKP pyrkii ymmärtämään paremmin ilmastonmuutoksen ja sen hillitsemistoimenpiteiden makrotaloudellisia vaikutuksia niiden sitoumusten mukaisesti, jotka annettiin vuosina 2020–2021 toteutetun rahapolitiikan strategian uudelleenarvioinnin yhteydessä.[11] Nämä toimenpiteet ovat olennaisen tärkeitä EKP:n ensisijaisen tavoitteen eli hintavakauden ylläpitämisen kannalta. Ilmastonmuutoksen monimutkaisuus sekä sen vaikutusten epälineaarinen ja erittäin epävarma luonne edellyttävät tehostettua makrotaloudellista analyysia ennustevirheiden rajoittamiseksi sekä ilmastonmuutoksen taloudelle aiheuttamien rakenteellisten muutosten ymmärtämiseksi.

Ilmastonmuutos vaikuttaa euroalueen inflaatioon jo nyt. EKP:n arvion mukaan kesän 2022 äärimmäinen helleaalto sai elintarvikkeiden inflaation kiihtymään noin 0,7 prosenttiyksikköä vuoden päästä eli kesällä 2023 (ks. kuvio A).[12] Myös palveluerän inflaatio voi heilahdella kuumien kesien takia, mikä saattaa johtua elintarvikkeiden hintojen muutoksesta sekä turismiin liittyvien palvelujen herkkyydestä lämpötiloille.[13] Korkeamman kesälämpötilan vaikutus inflaatioon saattaa olla suurempi kuumemmassa ilmastossa: vuoden 2022 kaltainen helleaalto vuoden 2035 ilmastossa voisi pessimistisessä skenaariossa kiihdyttää elintarvikkeiden inflaatiota 1 prosenttiyksiköllä. Optimistisessa skenaariossa samankaltaisen helleaallon vaikutus olisi vain hiukan lievempi (0,8 prosenttiyksikköä). Lämpötilojen nousu vaikuttaa enemmän alueisiin, jotka ovat jo nykyisellään kuumempia. Näin ollen vaikutukset inflaatioon euroalueella vaihtelisivat maittain, mikä aiheuttaisi haasteen yhteisen rahapolitiikan välittymiselle.

Kuvio A

Helleaaltojen vaikutus elintarvikkeiden hintainflaatioon Euroopassa

(helleaallon vuosi, prosenttiyksikköä)

Lähde: Kotz ym. (ks. alaviite 12).

Huom. Vaikutukset on arvioitu globaalilla paneeliregressiomallilla, jossa käytetään kuukausittaisia hintoja ja korkean resoluution ilmastodataa. Palkit näyttävät elintarvikkeiden inflaation kumulatiivisen poikkeaman perusennusteesta 12 kuukauden kuluttua äärimmäisten kesä-, heinä- ja elokuun lämpötilojen seurauksena. Kuvio perustuu lämpötilan 1 Celsius-asteen nousuun liittyviin joustoihin, jotka on saatu yhdistelmänä 21 globaalista ilmastomallista. Lämpötilat perustuvat kesään, joka vastaa vuotta 2022 (ts. ilmastoennusteiden lämpötilajakauman yläpäähän), ja ne kuvaavat ilmastomallin tuloksia optimistisessa päästöskenaariossa (jossa globaali lämpeneminen jää alle 2 asteeseen vuoteen 2100 mennessä) sekä pessimistisessä skenaariossa (jossa päästöt kasvavat koko vuosisadan ajan). Vaikutuksia voitaisiin lieventää aktiivisella adaptaatiolla lämpimämpään ilmastoon.

Sään ääriolosuhteet supistavat tyypillisesti tuotantoa lyhyellä aikavälillä, mutta taloudellinen kokonaisvaikutus on kauaskantoisempi kuin esimerkiksi asuntojen, tehtaiden ja laitteiden tuhoutumisen suora ja välitön vaikutus. Esimerkkejä tällaisista vaikutuksista ovat toimitusketjun kytkösten ja infrastruktuurin vahingoittumisen aiheuttamat häiriöt muilla alueilla tai sektoreilla. Liikevaihdon ja tuotannon supistuminen häiriöistä suoraan kärsivillä sektoreilla vähentää tavallisesti tavaroiden ja palvelujen kysyntää toisilla sektoreilla. Toinen vaikutus on epävarmuuden lisääntyminen, joka voi saada kotitaloudet ja yritykset tarkistamaan näkemyksiään katastrofiriskeistä ja vähentämään siten kulutustaan.

Pidemmillä tarkastelujaksoilla ilmastonmuutos saattaa supistaa tuotantoa myös pitkäaikaisemmin.[14] Esimerkiksi lumisateiden väheneminen uhkaa monien Euroopan hiihtokeskusten elinkelpoisuutta, ja joistakin Välimeren alueista saattaa tulla liian kuumia kesäturismille, joskin pohjoisempana jotkin alueet saattavat hyötyä muutoksesta. Maa- ja metsätalouden satotuotot todennäköisesti kärsivät keskilämpötilojen noususta. Vaikka viljelykasvien vaihtaminen saattaa lieventää joitakin vaikutuksia, lämpötilojen ja sateiden huonompi ennakoitavuus todennäköisesti heikentää maatalouden tuotantoa. Lämpötilan nousu 19–22 asteen mukavuustason yläpuolelle – mikä todennäköisesti yleistyy lämpimämmässä ilmastossa – heikentää työntekijöiden tuottavuutta.

Adaptaatio eli lämpimämpään ilmastoon sopeutuminen voisi auttaa rajoittamaan makrotaloudellisia vaikutuksia. Siihen kuuluu muun muassa ilmastointilaitteiden käyttöönotto työvoiman tuottavuuteen kohdistuvien vaikutusten vähentämiseksi tai viljelykasvien vaihtaminen maatalouden tuottavuustappioiden rajoittamiseksi. Tällaisilla toimilla on kuitenkin todennäköisesti vaikutuksia valtioiden talousarvioihin ja finanssipolitiikan liikkumavaraan.[15] Myös vakuutukset voivat toimia adaptaation apuvälineenä, mutta ilmastovakuutusturvan kattavuudessa on nykyiselläänkin merkittävä vaje Euroopassa.[16]

Päästövähennysten toteuttaminen Pariisin sopimuksen tavoitteiden saavuttamiseksi ja katastrofaalisemman ilmaston lämpenemisen estämiseksi edellyttää talouden laaja-alaista rakennemuutosta. Pääoma ja työvoima täytyy kohdentaa uudelleen sektorien ja jopa yritysten välillä ja sisällä (esim. autonvalmistajien on konvertoitava tehtaansa valmistamaan polttomoottoriautojen sijaan akkukäyttöisiä sähköajoneuvoja). Tämän uudelleenkohdistamisen onnistuminen riippuu tehokkaan siirtymäpolitiikan toimeenpanosta, markkinoiden joustavuudesta ja erityisesti talouden kyvystä rahoittaa ja hyödyntää vaadittava, huomattavan suuri investointi, hiilipäästöttömien tekniikoiden kehittämisestä sekä niiden käyttöönottoon tarvittavan ammattitaitoisen henkilöstön saatavuudesta.

Analyysi, jonka perusteella tähän mennessä toteutettujen ilmastopoliittisten toimenpiteiden taloudelliset vaikutukset jäävät lieviksi, ei todennäköisesti onnistu kuvaamaan tilannetta kattavasti.[17] Käytettävissä olevat hiilipäästöjen hintojen välittymistä koskevat mallipohjaiset arviot osoittavat vain rajallisia vaikutuksia tuotantoon ja inflaatioon.[18] Malliin kuuluvat toimenpiteet kuitenkin jäävät edelleen vaikutuksiltaan merkittävästi vajaiksi suhteessa EU:n päästövähennystavoitteisiin, ja siirtymän laajemmat vaikutukset – vahvistetun sääntelyn ja tavoitteiden vaikutukset mukaan lukien – voivat olla vaikeammin kvantifioitavissa.

Siirtymän nopeus vaikuttaa viime kädessä keskeisesti taloudellisiin vaikutuksiin: siirtymän lykkääminen edellyttää myöhemmin vielä nopeampia ja radikaalimpia politiikkatoimenpiteitä, mikä kasvattaa todennäköisyyttä, että jotkin omaisuuserät menettävät arvonsa ja rakenteellinen työttömyys kasvaa.[19] Lisäksi eri siirtymäpolitiikoilla on erilaiset vaikutukset tuottavuuteen.[20] Markkinapohjaiset politiikat, kuten hiiliverot, vaikuttavat hiili-intensiivisten yritysten tuottavuuteen vähemmän kuin muunlaiset politiikat (kuten tiettyjen tuotteiden tai prosessien kieltäminen).

Euroalueen talouden kilpailukykyyn vaikuttavat myös globaalit siirtymäpolitiikkoja koskevat valinnat. Tällaisia ovat hiilipäästöjen hintojen korotukset ja teollisuuspolitiikat, kuten Yhdysvaltojen tuore inflaation vähentämistä koskeva laki. EU:n päästökauppajärjestelmä saattaa johtaa ns. hiilivuotoon, jolla tarkoitetaan taloudellisen toiminnan ja päästöjen siirtymistä alueille, joilla sovelletaan löyhempiä päästövaatimuksia. Sitä voidaan vähentää hienosäätämällä EU:n hiilirajamekanismia ja olemassa olevia hiilivuodon estomekanismeja.[21]

Kaiken kaikkiaan ilmastonmuutos ja sen hillitsemiseen tähtäävät politiikat vaikuttavat lähes kaikkiin keskuspankkien tekemän makrotaloudellisen analyysin osa-alueisiin. Keskeiset avoimiksi jäävät kysymykset liittyvät esimerkiksi tapaan, jolla siirtymän tulisi tapahtua sekä siitä talouteen aiheutuviin rakennemuutoksiin; sään ääri-ilmiöiden ja ilmastonmuutoksen kiihtymiseen liittyvien riskien makrotaloudellisiin vaikutuksiin sekä luonnonvara- ja ekosysteemipalvelujen rooliin.

Kehikko 2

Yksikkövoittojen vaikutus kotimaisiin inflaatiopaineisiin

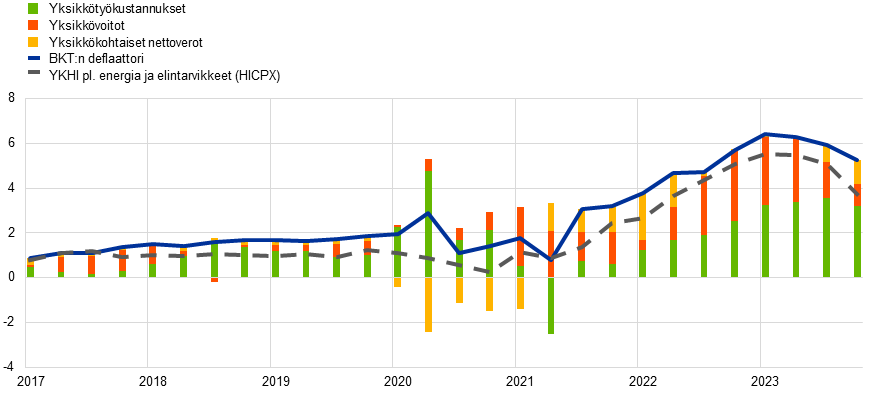

Tässä kehikossa tarkastellaan, millainen vaikutus yksikkövoitoilla on ollut kotimaisten hintapaineiden kehitykseen vuonna 2023 tilinpidon näkökulmasta.

Kotimaiset hintapaineet olivat hyvin voimakkaat vuonna 2023 mutta hiipuivat hieman vuoden mittaan yksikkövoittojen supistumisen myötä

BKT:n deflaattorin kehitys myötäilee vahvasti ilman energian ja elintarvikkeiden hintoja laskettua YKHI-inflaatiota (HICPX), ja sen kasvu voidaan eritellä yksikkötyökustannusten, yksikkövoittojen ja yksikköverojen kontribuutioihin (miinus subventiot) (ks. kuvio A).[22],[23] BKT:n deflaattorin vuotuinen kasvu kiihtyi vuonna 2023 huomattavasti eli 6,0 prosenttiin edellisvuoden 4,7 prosentista. Siten se poikkesi huomattavasti vuosien 1999–2021 keskiarvosta, joka oli 1,6 %. Vuoden 2023 ensimmäisen neljänneksen historiallisten 6,4 prosentin huippulukemien jälkeen deflaattorin kasvu alkoi hidastua, ja viimeisellä vuosineljänneksellä se oli 5,3 %. Yksikkövoittojen kehitys kiihdytti BKT:n deflaattorin nopeaa kasvua useilla neljänneksillä vuosina 2022 ja 2023 muodostaen siitä noin puolet. Sitä vastoin vuosina 1999–2019 yksikkövoittojen kontribuutio oli hieman yli kolmasosan. Yksikkövoittojen kontribuutio supistui voimakkaasti vuonna 2023 ja kompensoi siten yksikkötyökustannusten kontribuution samanaikaisen kasvun vaikutusta.

Kuvio A

BKT:n deflaattori ja kontribuutiot

(vuotuinen prosenttimuutos, kontribuutiot prosenttiyksikköinä)

Lähde: Eurostat ja EKP:n laskelmat.

Poikkeuksellinen talouskehitys pandemian jälkeen selittää yksikkövoittojen voimakasta kehitystä vuonna 2022 ja alkuvuonna 2023

Yksikkövoitot myötäilevät yleensä syklisten indikaattorien, kuten BKT:n määrän, kehitystä. Lisäksi ne ovat tyypillisesti alttiita vaihtosuhteen muutoksille, joita aiheutuu esimerkiksi tuontihintojen tai öljyn hinnan suurista heilahteluista. Nämä ominaisuudet johtuvat siitä, että kun kysyntä on voimakasta suhteessa potentiaaliseen tuotantoon, hinnanasettajien on helpompaa nostaa hintoja ja yksikkövoittoja menettämättä markkinaosuuttaan, kun taas tuotantopanosten, kuten energian, hintasokkien aikaan voitot tyypillisesti absorboivat ainakin tilapäisesti osan vaikutuksesta, jolloin koko kustannusvaikutus ei siirry myyntihintoihin. Talouden heikkeneminen vuosina 2022 ja 2023 – siltä osin kuin se johtui kysynnän heikkenemisestä suhteessa tarjontaan – sekä vaihtosuhteen jyrkkä heikkeneminen vuonna 2022 tuontihintojen nousun myötä olisivat siten indikoineet toteutunutta heikompaa yksikkövoittojen kehitystä (ks. kuvio B). Tämä viittaa siihen, että kyseisellä jaksolla kehitykseen on saattanut vaikuttaa muitakin mekanismeja ja poikkeuksellisempia tekijöitä. Eräs tällainen yksikkövoittojen vahvuuden taustatekijä näiden vuosien aikana on ollut kysynnän ja tarjonnan epätasapaino useilla talouden sektoreilla. Kun toimitusketjun häiriöt aiheuttivat pandemian aikana laajoja tarjontakapeikkoja, velkarahoitteisilla valtion tukitoimilla rajoitettiin kasvun hidastumisen vaikutuksia käytettävissä oleviin tuloihin sekä myötävaikutettiin säästöjen kertymiseen. Nämä säästöt ja patoutunut kysyntä voimistivat kysyntää monilla sektoreilla talouksien avauduttua koronasulkujen jälkeen. Kun kokonaiskysyntä suhteessa tarjontaan on vahva, voimakas tuotantopanosten hintojen nousu saattaa johtaa siihen, että hinnan asettajat korottavat hintojaan muuttamatta välttämättä lainkaan katepohjaista hinnoittelustrategiaansa. Näin ollen panoshintojen muutokset välittyvät myyntihintoihin ja yksikkövoitoilla on voimakas kontribuutio kotimaisiin hintapaineisiin, kuten viime aikoina on havaittu käyneen.[24]

Kuvio B

Yksikkövoitot, BKT:n määrä ja tuonnin deflaattori

(vuotuinen prosenttimuutos)

Lähde: Eurostat ja EKP:n laskelmat.

Huom. Tuoreimmat havainnot ovat vuoden 2023 viimeiseltä neljännekseltä.

Poikkeuksellisten tekijöiden purkauduttua yksikkövoitot ovat alkaneet mukautua suhdannevaiheeseen ja tavanomaiseen puskuroivaan rooliinsa

Kun kysynnän ja tarjonnan epätasapainot korjaantuivat pandemian jälkeen ja energian sekä muiden panosten hinnat maltillistuivat merkittävästi vuoden 2023 mittaan, yksikkövoitot alkoivat kaventua ja palautua asteittain tavanomaisemmille tasoille. Kysynnän ja tarjonnan epätasapainojen korjautuessa kävi vaikeaksi kasvattaa katteita menettämättä samalla markkinaosuutta, mikä myötävaikutti yksikkövoittojen kasvun tasaantumiseen. Panoshintapaineiden väheneminen puolestaan hillitsi myyntihintojen kehitystä. Näin ollen yksikkövoitot laskivat siitä huolimatta, että yritykset jatkoivat entisiä käytäntöjään panoshintojen siirtämisessä myyntihintoihin sekä katteiden asetannassa. Panoshintapaineiden väheneminen on lisäksi saattanut auttaa yrityksiä puskuroimaan työvoimakustannuspaineita. Yksikkövoittojen kehityksen heikentyminen on sopusoinnussa myös vuoden 2023 verrattain heikon suhdanneympäristön kanssa. Kaiken kaikkiaan yksikkövoitot näyttävät omaksuneen tyypillisen puskuroivan roolinsa, jossa ne keventävät korkeista yksikkötyökustannuksista kotimaisiin hintoihin aiheutuvia nousupaineita.

2 Rahapolitiikkaa kiristettiin

Vuonna 2023 EKP:n neuvosto nosti edelleen ohjauskorkoja ja piti ne riittävän rajoittavalla tasolla, jotta inflaatio palautuisi kohtuullisen ajan kuluessa keskipitkälle aikavälille asetettuun 2 prosentin tavoitteeseen. Yhdeksän ensimmäisen kuukauden aikana se nosti ohjauskorkoja 2,00 prosenttiyksikköä, joten talletuskorko nousi 4 prosenttiin. Energiakustannusten noususta johtuvat poikkeuksellisen suuret inflaatiopaineet levisivät talouteen. Myös elintarvikkeiden korkeat hinnat nopeuttivat inflaatiota huomattavasti. Pandemiarajoitusten purkamisen jälkeen syntyneet tarjontakapeikot ja patoutunut kysyntä nostivat nekin yhä hintoja, joskin aiempaa vähemmän, ja palkkojen nousu nopeutui. Korkopäätökset perustuivat keskipitkän aikavälin inflaationäkymiä koskevaan arvioon, jossa otettiin huomioon tuoreimmat tiedot taloudesta ja rahoitusoloista, pohjainflaation kehityksestä ja siitä, miten voimakkaasti rahapolitiikka välittyy talouteen. Vuoden aikana saadut tiedot osoittivat entistä selvemmin, että rahapolitiikan kiristymisen vaikutus välittyi voimakkaasti talouteen. Lisäksi tuoreimmat inflaatiotiedot ja etenkin pohjainflaation mittarit osoittivat inflaation hidastumisen jatkuneen. EKP:n neuvosto päättikin loka- ja joulukuun kokouksissaan pitää EKP:n kolme ohjauskorkoa ennallaan.

Eurojärjestelmän tase pieneni edelleen vuonna 2022 alkaneen rahapolitiikan normalisoinnin edetessä ja huolimatta siitä, että taseeseen lisättiin 45 miljardia euroa Kroatian keskuspankin taseesta Kroatian otettua euron käyttöön 1.1.2023. Eurojärjestelmän tase oli vuoden lopussa 6 900 miljardia euroa, eli se supistui vuoden aikana yli 1 000 miljardia euroa ja oli lähes 2 000 miljardia euroa pienempi kuin vuoden 2022 puolivälissä, jolloin se oli ollut suurimmillaan. Taseen pieneneminen johtui pääasiassa siitä, että kohdennettujen pitempiaikaisten rahoitusoperaatioiden kolmannessa sarjassa (TLTRO III) pankeille annettuja pitkä-aikaisia luottoja erääntyi, ja pankit maksoivat niitä aikaistetusti takaisin. Tasetta supistivat osaltaan myös maaliskuinen päätös sijoittaa omaisuuserien osto-ohjelmassa (asset purchase programme, APP) erääntyvät pääomat vain osittain uudelleen ja heinäkuinen päätös luopua uudelleensijoituksista kokonaan. Joulukuussa 2023 EKP:n neuvosto päätti edistää eurojärjestelmän taseen normalisoitumista ilmoittamalla aikovansa luopua pandemiaan liittyvässä osto-ohjelmassa (pandemic emergency purchase programme, PEPP) erääntyvien pääomien uudelleensijoituksista asteittain heinäkuusta 2024 alkaen. Eurojärjestelmä oli ilmoittanut joulukuussa 2022 ottavansa lyhyiden korkojen ohjausjärjestelmän uudelleentarkasteluun. Työ jatkui vuonna 2023 ja päättyi maaliskuussa 2024.

Vuonna 2023 EKP jatkoi myös vuonna 2022 alkanutta pandemiaan liittyvien vakuushelpotusten asteittaista lakkauttamista, ja Kreikan luottoluokitus korotettiin investointiluokan tasolle. Eurojärjestelmä korosti vuoden 2023 aikana useasti, että rahapolitiikan toimeenpanoa voidaan tehostaa riskienhallinnalla esimerkiksi niin, että eurojärjestelmän hyväksymiä luottokelpoisuuden arviointilähteitä laajennetaan. Kun ohjauskorkoja nostettiin inflaation taltuttamiseksi, EKP:lle syntyi negatiivisen korkokatteen vuoksi tappioita, joista osa katettiin aiemmin luoduilla puskureilla. EKP:n rahoitustulon odotetaan tulevaisuudessa jälleen kasvavan, mikä tukee sen toiminnan vaikuttavuutta.

2.1 Rahapolitiikkaa kiristettiin inflaation palauttamiseksi 2 prosentin tavoitteeseen

Inflaatio oli tammikuussa vielä 8,6 %, mutta talous pysyi vakaana lisääntyvistä haasteista huolimatta

Euroalueen talouskasvu oli alkanut hidastua huomattavasti jo vuoden 2022 puolivälissä, ja vuoden 2023 alussa se pysähtyi. Talous näytti kuitenkin selviävän huomattavista haasteista, joita asettivat muun muassa vaimea maailmantalous, nopea inflaatio, rahoitusolojen kiristyminen ja geopoliittiset epävarmuustekijät, jotka johtuivat Venäjän sodasta Ukrainaa vastaan. Kokonaisinflaatio hidastui tammikuussa energiahintojen laskun myötä mutta pysyi edelleen nopeana 8,6 prosentissa myös elintarvikkeiden korkeiden hintojen vuoksi. Nopea inflaatio johtui osin energiakustannusten nousun vaikutuksen leviämisestä kaikkialle talouteen ja välittymisestä myös elintarvikkeiden hintoihin. Myös toimitusketjujen häiriöt, patoutunut kysyntä ja muut pandemian ajalta juontuvat tekijät nopeuttivat inflaatiota, tosin aiempaa vähemmän. Lisäksi palkat alkoivat nousta aiempaa nopeammin.

EKP:n neuvosto nosti korkoja helmikuussa ja ilmoitti aikovansa nostaa niitä edelleen

Keskipitkän aikavälin inflaationäkymien vuoksi EKP:n neuvosto vahvisti aikovansa jatkaa rahapolitiikan kiristämistä. Se nosti helmikuun kokouksessaan kaikkia kolmea EKP:n ohjauskorkoa 0,50 prosenttiyksikköä. Se myös ilmoitti aikovansa nostaa korkoja vielä 0,50 prosenttiyksikköä lisää maaliskuun kokouksessaan ja arvoivansa sitten, miten rahapolitiikassa seuraavaksi edetään. EKP:n neuvosto aikoi jatkaa koronnostoja päättäväisesti ja tasaiseen tahtiin, kunnes korot saavuttavat riittävän rajoittavan tason, jotta inflaatio voi palautua keskipitkälle aikavälille asetettuun 2 prosentin tavoitteeseen kohtuullisessa ajassa. Se arvioi, että korkojen pitäminen rajoittavalla tasolla hidastaisi vähitellen inflaatiota, sillä kun kysyntä vaimenisi, nopea inflaatio ei pääsisi iskostumaan odotuksiin.

Helmikuun kokouksessaan EKP:n neuvosto päätti myös keinoista, joilla vähennettäisiin APP-ohjelmassa hankittuja eurojärjestelmän arvopaperiomistuksia. Se oli jo joulukuun 2022 kokouksessaan päättänyt, että APP-ohjelmassa erääntyviä pääomia ei enää sijoitettaisi täysimääräisesti uudelleen maaliskuusta 2023 alkaen vaan APP-salkkua pienennettäisiin keskimäärin 15 miljardilla eurolla kuukaudessa maalis- ja kesäkuun 2023 välisenä aikana, ja sen jälkeinen salkun supistamistahti määritettäisiin myöhemmin. Yritysten joukkolainaomistuksissa erääntyvien pääomien uudelleensijoitukset ohjattaisiin aiempaa voimakkaammin ilmastotehokkaisiin liikkeeseenlaskijoihin. Sijoitusstrategian painopisteenä oli edelleen EKP:n hintavakaustavoite, mutta tavoitteena oli myös ottaa eurojärjestelmän taseeseen ilmastosyistä kohdistuva taloudellinen riski paremmin huomioon ja vähähiilistää asteittain yrityslainaomistuksia. Näin edettiin myös kohti EKP:n toissijaista tavoitetta eli EU:n yleisen talouspolitiikan tukemista, mikä pitää sisällään myös toimia ilmastonmuutoksen vaikutuksen hillitsemiseksi (ks. kehikko 8).

Yhdysvaltojen pankkisektorin häiriöt lisäsivät epävarmuutta Euroopassa ja korostivat tarvetta tehdä korkopäätökset aina tuoreimpien tietojen perusteella

Yhdysvaltojen ja Sveitsin pankkisektorien häiriöt lisäsivät rahoitusmarkkinoiden jännitteitä huomattavasti maaliskuussa, ja epävarmuus euroalueen kasvu- ja inflaationäkymistä kasvoi. Euroalueen talousnäkymiä koskevissa EKP:n asiantuntijoiden maaliskuisissa arvioissa ennakoitiin lisäksi, että varsinkin ilman energian ja elintarvikkeiden hintoja laskettu inflaatio jatkuu nopeana. Inflaation odotettiin kuitenkin hidastuvan tulevina vuosina. Koska inflaation arvioitiin pysyvän liian nopeana liian pitkään, EKP:n neuvosto päätti nostaa EKP:n kaikkia kolmea ohjauskorkoa 0,50 prosenttiyksikköä. Epävarmuuden lisääntyminen korosti lisäksi tarvetta tehdä korkopäätökset aina tuoreimpien tietojen pohjalta. EKP:n neuvosto selkeyttikin niin sanottua reaktiofunktiotaan ja kertoi käyttävänsä korkopäätösten ohjenuorana kolmea kriteeriä: taloudesta ja rahoitusoloista saatuihin tuoreimpiin tietoihin perustuvaa arviota inflaationäkymistä, pohjainflaation kehitystä ja sitä, miten voimakkaasti rahapolitiikka välittyy talouteen. EKP:n neuvosto myös seurasi tiiviisti markkinoiden jännitteitä ja oli valmis ryhtymään tarvittaessa toimiin euroalueen hintavakauden säilyttämiseksi ja rahoitusvakauden edistämiseksi. Seuraavina kuukausina euroalueen pankkisektori osoitti kykenevänsä kestämään euroalueen ulkopuolelta lähtöisin olevat jännitteet.

Rahapolitiikan kiristymisen huomattava vaikutus euroalueen rahoitusoloihin kävi yhä selvemmäksi

Vuoden edetessä EKP:n neuvoston rajoittavan korkopolitiikan huomattava vaikutus talouteen kävi yhä selvemmäksi. Aiemmat koronnostot välittyivät voimakkaasti euroalueen raha- ja rahoitusoloihin – eli välittymismekanismin alkuvaiheisiin – ja alkoivat vähitellen vaikuttaa koko taloudessa. Vielä ei ollut kuitenkaan varmaa, millä viipeellä ja kuinka voimakkaasti vaikutukset näkyisivät reaalitaloudessa. Huhtikuussa yritys- ja asuntoluottojen korot olivat korkeimmillaan yli kymmeneen vuoteen. Tämä johti luottojen kysynnän heikkenemiseen ja luotonantokriteerien kiristämiseen, mikä alkoi vähitellen hidastaa luotonannon kasvua. Kesäkuussa pankit myös maksoivat takaisin suurimman osan kohdennettujen pitempiaikaisten rahoitusoperaatioiden kolmannessa sarjassa (TLTRO III) saamistaan luotoista, mikä vähensi merkittävästi ylimääräistä likviditeettiä. Tästä huolimatta ohjauskorkojen muutokset välittyivät jouhevasti rahamarkkinoiden riskittömiin korkoihin. Euromääräisten markkinoiden lyhyen koron (€STR) ja talletusmahdollisuuden koron välinen ero tosin reagoi ylimääräisen likviditeetin määrän muutokseen epäsymmetrisesti: ero ei pienentynyt likviditeetin vähetessä, vaikka se oli suurentunut likviditeetin lisääntyessä (ks. kehikko 3).

Koska pohjainflaatiopaineet olivat edelleen korkeat, EKP:n neuvosto jatkoi ohjauskorkojen nostoa...

Kokonaisinflaatio hidastui tuntuvasti. Se oli helmikuussa 8,5 %, maaliskuussa 6,9 % ja huhtikuussa 7,0 % mutta toukokuussa enää 6,1 %. Inflaation odotettiin hidastuvan edelleen ja lähestyvän tavoitettaan lähinnä siksi, että rahoitusolojen kiristyminen vaimensi yhä voimakkaammin kysyntää. Hintapaineiden oletettiin kuitenkin pysyvän edelleen liian voimakkaina liian pitkään. Siksi EKP:n neuvosto päätti nostaa ohjauskorkoja vielä 0,25 prosenttiyksikköä touko- ja kesäkuussa.

...mutta lopetti uudelleensijoitukset APP-ohjelmassa heinäkuussa...

Uudelleensijoituksia APP-ohjelmassa oli vähennetty maaliskuussa, ja heinäkuussa ne lopetettiin kokonaan. PEPP-ohjelmassa uudelleensijoituksia aiottiin jatkaa ainakin vuoden 2024 loppuun. Edellisen rahapolitiikkakokouksen jälkeinen kehitys vahvisti kuitenkin EKP:n neuvoston odotusta siitä, että inflaatio hidastuisi entisestään loppuvuoden kuluessa mutta pysyisi vielä pidemmän aikaa tavoitetasoaan nopeampana. Näin ollen EKP:n neuvosto päätti heinäkuussa nostaa ohjauskorkoja vielä 0,25 prosenttiyksikköä lisää.

...ja laski vaadittujen varantotalletusten koron takaisin 0 prosenttiin rahapolitiikan tehostamiseksi

EKP:n neuvosto päätti heinäkuussa myös, ettei vähimmäisvarannoille maksettaisi enää talletusmahdollisuuden korkoa, vaan niiden korko olisi vastedes 0 %. Päätöksen tavoitteena oli säilyttää rahapolitiikan vaikuttavuus pitämällä rahapolitiikan mitoitus hallinnassa mutta samalla varmistaa korkopäätösten täysimääräinen välittyminen rahamarkkinoille. EKP:n neuvosto myös tehosti rahapolitiikkaa pienentämällä varannoista johtuvien korkokulujen kokonaismäärää pitämällä kuitenkin rahapolitiikan rajoittavana.

Inflaatio oli hidastunut heinäkuussa 5,3 prosenttiin, mutta elokuussa sen hidastuminen lähes pysähtyi. Euroalueen talousnäkymiä koskevissa EKP:n asiantuntijoiden syyskuisissa arvioissakin vuosien 2023 ja 2024 inflaation ennakoitiin olevan aiemmin arvioitua nopeampaa lähinnä energian kallistumisen vuoksi. Siksi EKP:n neuvosto nosti ohjauskorkoja syyskuun kokouksessaan vielä 0,25 prosenttiyksikköä. Vuoden 2023 aikana ohjauskorkoja nostettiin siis yhteensä 2,00 prosenttiyksikköä, ja talletusmahdollisuuden korko nousi 4 prosenttiin (ks. kuvio 2.1).

Kuvio 2.1

EKP:n ohjauskorkojen muutokset

(prosenttiyksikköinä)

Lähde: EKP.

...EKP:n neuvosto myös sanoi pitävänsä ohjauskorot nykytasolla riittävän pitkään edesauttaakseen tuntuvasti inflaation palautumista tavoitteeseen kohtuullisessa ajassa

Talouskasvu oli pysähtynyt vuoden alkupuoliskolla, ja sen odotettiin pysyvän lähikuukausien ajan vaimeana. Koska rahapolitiikkaa kiristävät EKP:n neuvoston toimet vaikuttivat yhä voimakkaammin euroalueen sisäiseen kysyntään ja kansainvälisen kaupan tilanne oli haastava, EKP:n asiantuntijat alensivat talouskasvua koskevia arvioitaan merkittävästi syyskuussa 2023. Pohjainflaatiopaineet pysyivät korkeina, mutta useimmat indikaattorit alkoivat laskea, ja myös arvioita ilman energian ja elintarvikkeiden hintoja lasketusta inflaatiosta tarkistettiin hieman alaspäin. Päivitetyn arvionsa perusteella EKP:n neuvosto myös katsoi EKP:n ohjauskorkojen saavuttaneen tason, jota riittävän pitkään ylläpitämällä edesautetaan tuntuvasti inflaation palautumista tavoitteen mukaiseksi kohtuullisen ajan kuluessa.

Lokakuussa päättyi euron historian pisin peräkkäisten koronnostojen kausi

Nostettuaan ohjauskorkoja kymmenen kertaa peräkkäin EKP:n neuvosto päätti lokakuun kokouksessaan pitää EKP:n ohjauskorot ennallaan. Koronnostojen alkaessa heinäkuussa 2022 talletusmahdollisuuden korko oli ollut -0,50 %, ja syyskuuhun 2023 mennessä se oli nostettu 4 prosenttiin. Euroalueella vallinneiden voimakkaiden hintapaineiden oletettiin pitävän inflaation nopeana, mutta se hidastuikin edelleen huomattavasti ja oli 4,3 % syyskuussa. Myös pohjainflaation mittarit laskivat. Lokakuussa alkanut Lähi-idän konflikti johti geopoliittisten riskien kasvuun, mikä sekin korosti EKP:n neuvoston dataperusteisen lähestymistavan merkitystä sen määrittäessä, mikä olisi ohjauskoroissa riittävän rajoittava taso ja kuinka pitkään niitä sillä tasolla pidettäisiin.

Inflaatio hidastui edelleen ja oli 2,4 % marraskuussa

Inflaatio hidastui edelleen vuoden loppua kohden. Marraskuussa se oli 2,4 %. Joulukuun kokouksessaan EKP:n neuvosto kuitenkin arvioi, että inflaatio todennäköisesti nopeutuisi jälleen tilapäisesti lyhyellä aikavälillä vertailuajankohdan vaikutusten vuoksi. Pohjainflaatio oli vaimentunut entisestään. Eurojärjestelmän asiantuntijoiden joulukuisten arvioiden mukaan inflaatio alkaisi taas vähitellen hidastua vuonna 2024. Euroalueen sisäisten hintapaineiden arvioitiin kuitenkin pysyvän koholla pääasiassa yksikkötyökustannusten voimakkaan kasvun takia.

EKP:n neuvosto piti korot ennallaan ja päätti normalisoida eurojärjestelmän tasetta nopeammin

EKP:n neuvosto päätti joulukuun kokouksessaan pitää EKP:n ohjauskorot ennallaan ja edetä nopeammin eurojärjestelmän taseen normalisoinnissa. Se myös ilmoitti aikovansa sijoittaa PEPP-ohjelmassa erääntyneet pääomat täysimääräisesti uudelleen vuoden 2024 puoliväliin saakka, pienentävänsä salkkua sen jälkeen keskimäärin 7,5 miljardilla eurolla kuukaudessa vuoden 2024 loppuun saakka ja lopettavansa sitten uudelleensijoitukset kokonaan.

2.2 Kiristyvän rahapolitiikan vaikutus eurojärjestelmän taseen kehitykseen

Eurojärjestelmän tasetta pienennettiin asteittain, kun uudelleensijoitukset APP-ohjelmassa päättyivät ja TLTRO III ‑operaatioita erääntyi

Eurojärjestelmän tase oli alkanut asteittain supistua vuonna 2022 rahapolitiikan normalisoinnin myötä, ja kehitys jatkui vuonna 2023. Tase pieneni edelleen, kun APP-ohjelmassa erääntyneiden pääomien täysimääräiset uudelleensijoitukset lopetettiin helmikuussa ja osittaiset uudelleensijoitukset kesäkuussa. PEPP-ohjelmassa eurojärjestelmä kuitenkin jatkoi täysimääräisiä uudelleensijoituksia koko vuoden. Vuoden 2023 loppuun mennessä tase oli supistunut 6 900 miljardiin euroon pääasiassa TLTRO III ‑luottojen erääntymisen ja aikaistetun takaisinmaksun vuoksi ja jossain määrin myös APP-omistusten vähenemisen takia.

Vuoden lopussa eurojärjestelmän taseessa oli rahapolitiikkaan liittyviä varoja enää 5 100 miljardin euron edestä eli 1 200 miljardia euroa vähemmän kuin edellisvuoden lopussa. Taseen varoista 6 % oli euroalueen luottolaitoksille myönnettyjä lainoja (edellisvuonna 17 %), ja rahapoliittisista syistä hankittujen omaisuuserien osuus oli 68 % (edellisvuonna 62 %). Taseen muut rahoitusvarat koostuivat pääasiassa eurojärjestelmän valuuttamääräisistä varoista, kullasta sekä rahapolitiikkaan liittymättömistä euromääräisistä sijoituksista.

Taseen velkapuolella luottolaitosten varantotalletukset ja talletusmahdollisuuden käyttö vähenivät vuoden 2023 lopussa 3 500 miljardiin euroon (edellisvuonna 4 000 miljardia euroa). Niiden osuus kokonaisveloista oli 51 % (edellisvuonna 50 %). Liikkeessä olevien euroseteleiden kokonaisarvo oli käytännössä ennallaan eli 1 600 miljardia euroa ja osuus kokonaisveloista oli 23 % (edellisvuonna 20 %).

Eurojärjestelmä oli ilmoittanut joulukuussa 2022 ottavansa lyhyiden korkojen ohjausjärjestelmän uudelleentarkasteluun. Työ jatkui vuonna 2023 ja päättyi maaliskuussa 2024.

Kuvio 2.2

Eurojärjestelmän konsolidoidun taseen kehitys

(mrd. euroa)

Lähde: EKP.

Huom. Varat on esitetty nollan yläpuolella ja velat sen alapuolella. Ylimääräisen likviditeetin kuvaaja on kuviossa havainnollisuussyistä nollan yläpuolella, vaikka ylimääräinen likviditeetti koostuu (velkaeriksi luettavista) vähimmäisvarantovelvoitteen ylittävistä sekkitilitalletuksista ja talletusmahdollisuuden käytöstä.

Euron käyttöönotto Kroatiassa 1.1.2023 ja Kroatian keskuspankin taseen sisällyttäminen eurojärjestelmän konsolidoituun taseeseen suurensivat eurojärjestelmän varoja ja velkoja 45 miljardia euroa.

APP- ja PEPP-sijoitusten jakautuminen eri arvopaperiluokkiin ja maihin

Markkinat kestivät hyvin omaisuuserien osto-ohjelmien päättymisen

Omaisuuserien osto-ohjelman (APP) muodostavat kolmas katettujen joukkolainojen osto-ohjelma (CBPP3), omaisuusvakuudellisten arvopaperien osto-ohjelma (ABSPP), julkisen sektorin velkapapereiden osto-ohjelma (PSPP) sekä yrityssektorin velkapapereiden osto-ohjelma (CSPP). Vuonna 2020 koronaviruspandemian puhjettua perustettiin lisäksi pandemiaan liittyvä osto-ohjelma (PEPP). Siinä voidaan ostaa samoja arvopapereita kuin APP-ohjelmissa. Kreikan liikkeeseen laskemat velkapaperit vapautettiin PEPP-ohjelmassa tilapäisesti ostokelpoisuuskriteerien täyttämisestä.[25]

Joulukuussa 2021 EKP:n neuvosto oli todennut aikovansa vähitellen aloittaa rahapolitiikkansa normalisoinnin hidastamalla ostojen tahtia ensin PEPP-ohjelmassa ja sitten APP-ohjelmassa. Se ilmoitti netto-ostojen PEPP-ohjelmassa päättyvän. Maaliskuussa 2022 se ilmoitti APP-ohjelman netto-ostojen odotetun päättymispäivän. Netto-ostot PEPP-ohjelmassa päättyivät 1.4.2022, ja ohjelmassa erääntyvien pääomien (täysimääräisiä) uudelleensijoituksia jatkettiin. Netto-ostot APP-ohjelmassa lopetettiin 1.7.2022, ja ohjelmassa erääntyvien pääomien (täysimääräisiä) uudelleensijoituksia jatkettiin. Sen jälkeen EKP:n neuvosto päätti pienentää APP-ohjelmassa hankittuja eurojärjestelmän omistuksia hallitusti ja ennakoitavasti sijoittamalla osan erääntyvistä pääomista uudelleen maalis-kesäkuussa 2023. Näin varmistettiin, että APP-ohjelman vaikutus markkinoilla jatkui kyseisellä ajanjaksolla. EKP:n neuvosto vahvisti 15.6.2023, että uudelleensijoitukset APP-ohjelmassa lopetettaisiin heinäkuun 2023 alussa. PEPP-ohjelmassa uudelleensijoituksia jatkettiin täysimääräisesti vuoden 2022 loppuun ja koko vuoden 2023 ajan. EKP:n neuvosto ilmoitti 14.12.2023 aikovansa jatkaa PEPP-ohjelmassa erääntyvien pääomien uudelleensijoituksia täysimääräisesti vuoden 2024 alkupuoliskolla, pienentää PEPP-salkkua keskimäärin 7,5 miljardia euroa kuukaudessa vuoden 2024 jälkipuoliskolla ja lopettaa uudelleensijoitukset PEPP-ohjelmassa kokonaan vuoden 2024 lopussa. Uudelleensijoitukset tehtiin joustavasti ja vallitseva markkinatilanne huomioon ottaen.

APP-salkun koko ei muuttunut täysimääräisten uudelleensijoitusten aikana heinäkuusta 2022 helmikuuhun 2023. Osittaisten uudelleensijoitusten aikana maalis-kesäkuussa 2023 salkku supistui 60 miljardia euroa eli keskimäärin 15 miljardia euroa kuukaudessa, ja sitä alettiin pienentää täysimääräisesti heinäkuussa 2023. APP-omistuksia oli vuoden 2022 lopussa kaiken kaikkiaan 3 254 miljardia euroa (jaksotettuun hankintamenoon arvostettuna) mutta vuoden 2023 lopussa enää 3 026 miljardia euroa. Suurin osa eli 79 % omistuksista oli PSPP-ohjelmassa hankittuja julkisen sektorin velkapapereita, joiden arvo oli vuoden lopussa 2 403 miljardia euroa. PSPP-ohjelman velkapaperit sijoitettiin yleensä uudelleen siinä maassa, jossa velkapääoma erääntyi. Osa kansallisista keskuspankeista hankki lisäksi EU:n alueelle sijoittautuneiden ylikansallisten laitosten velkapapereita. Joulukuun 2023 lopussa PSPP-omistusten painotettu keskimääräinen maturiteetti oli 7,0 vuotta, mutta maturiteeteissa oli maakohtaista vaihtelua. Vuoden lopussa APP-omistusten kokonaismäärästä oli ABSPP-arvopapereita alle 1 % (13 mrd. euroa), CBPP3-joukkolainoja 9 % (286 mrd. euroa) ja CSPP-velkapapereita 11 % (324 mrd. euroa). Yrityssektorin velkapaperien ja katettujen joukkolainojen ostoissa noudatettiin vertailuindeksiä, jossa otettiin huomioon kaikkien liikkeessä olevien ostokelpoisten velkapaperien ja joukkolainojen markkina-arvo. Eurojärjestelmä ohjasi velkapaperiostoja edelleen ilmastotehokkaisiin liikkeeseenlaskijoihin ja julkaisi ensimmäiset ilmastotiedot CSPP- ja PEPP-ohjelmissa ostamistaan yrityssektorin velkapapereista sekä rahapolitiikkaan liittymättömistä sijoituksistaan – ks. osa 11.5. APP-ohjelmassa tehtiin arvopaperiostoja joustavasti vuoden 2023 alkupuoliskon ajan. Osittaiset uudelleensijoitukset ja ostojen lopettaminen eivät aiheuttaneet merkittäviä häiriöitä markkinoilla.

PEPP-ohjelmassa ostettuja arvopapereita oli vuoden 2023 lopussa kaikkiaan noin 1 700 miljardin euron arvosta (jaksotetun hankintamenon perusteella). Katettujen joukkolainojen osuus oli alle 1 % (6 mrd. euroa), yrityssektorin velkapapereiden osuus 3 % (46 mrd. euroa) ja julkisen sektorin velkapapereiden osuus 97 % (1 614 mrd. euroa) PEPP-omistuksista.[26] Vuoden 2023 lopussa PEPP-ohjelmassa hankittujen julkisen sektorin velkapaperien painotettu keskimääräinen maturiteetti oli 7,3 vuotta, mutta maturiteeteissa oli maakohtaisia eroja.

Vuonna 2023 APP- ja PEPP-ohjelmissa erääntyi yksityisen sektorin velkapapereita 80 miljardia euroa ja PSPP- ja PEPP-ohjelmissa erääntyi julkisen sektorin velkapapereita 438 miljardia euroa. APP- ja PEPP-ohjelmissa erääntyviä pääomia sijoitettiin uudelleen yksityisen sektorin velkapapereiden osalta 36 miljardia euroa ja julkisen sektorin velkapapereiden osalta 271 miljardia euroa. Koska erääntyvät pääomat olivat suuria ja jakautuivat epätasaisesti, uudelleensijoituksia julkiselle sektorille tehtiin joustavasti eri maihin ja eri aikoina. Näin voitiin varmistaa säännöllinen ja tasapainoinen markkinaläsnäolo ja ottaa markkinoiden hinnanmuodostus ja toimivuuteen liittyvät näkökohdat asianmukaisesti huomioon. Joustomekanismi johti siihen, ettei PEPP-ohjelmassa hankittuja omistuksia aina kohdennettu ostoissa eurojärjestelmän pääoman jakoperusteen mukaisesti, mutta poikkeamat pääosin poistuivat mekanismin noudattamisjakson eli sen kalenterivuoden loppuun mennessä, jona pääomat erääntyivät.

PSPP, CSPP, CBPP3 ja PEPP-ohjelmissa hankittuja arvopapereita annettiin edelleen lainaan joukkolaina- ja repomarkkinoiden likvidiyden parantamiseksi. Vuonna 2023 repomarkkinoiden tilanne parani merkittävästi edellisvuodesta, mikä näkyi luotonannon volyymien supistumisena.

Eurojärjestelmän rahoitusoperaatioiden kehitys