Zentrale Aussagen

1 Gesamtbeurteilung der Struktur des Finanzsektors und der Finanzintegration

Die Größe des Finanzsystems des Eurogebiets ist in den letzten Jahren weitgehend unverändert geblieben. Sie beträgt in etwa das Sechs- bis Siebenfache des BIP, was ungefähr der relativen Größe der Finanzsysteme anderer wichtiger Länder entspricht. Die Gesamtgröße eines Finanzsystems lässt sich u. a. anhand der Vermögenswerte von Finanzintermediären oder der Verbindlichkeiten aller Wirtschaftssektoren abschätzen. Im Juni 2019 belief sich der Gesamtbestand der von den Finanzintermediären des Eurogebiets gehaltenen Vermögenswerte (einschließlich vom Eurosystem gehaltener Vermögenswerte) auf 82 Billionen €. Das ist mehr als das Siebenfache des BIP des Euroraums (siehe Abbildung 1.1, linke Grafik). Dieser Wert hat sich seit 2015 kaum verändert. Ende 2018 betrug die gesamte Finanzierung der Sektoren des Eurogebiets 67 Billionen €. Dieser Betrag entspricht fast dem Sechsfachen des BIP des Euroraums und ist seit 2014 nahezu unverändert. Mithilfe solcher Näherungswerte für die Gesamtgröße des Finanzsystems lässt sich auch die Entwicklung des Finanzsystems einer Volkswirtschaft bewerten. Sie sind ein Anhaltspunkt für die Fähigkeit eines Finanzsystems, Akteuren, die Finanzmittel für Konsumzwecke oder produktive Investitionen benötigen, Mittel von Akteuren mit Überschüssen zuzuführen. Die 2007 ausgebrochene Finanzkrise hat gleichwohl gezeigt, dass ein zu großes Finanzsystem ein Indiz für weitverbreitete Ungleichgewichte sein und daher eine ernsthafte Bedrohung für die Finanzstabilität und letztlich für den wirtschaftlichen Wohlstand darstellen kann. Außerdem gibt es weitere Aspekte der finanziellen Entwicklung, die durch die gesamten Vermögenswerte oder Verbindlichkeiten möglicherweise nicht angemessen zum Ausdruck gebracht werden, wie etwa Finanzinnovationen oder institutionelle und organisatorische Verbesserungen im Finanzsystem.

In Bezug auf die Rollen verschiedener Finanzintermediäre ist bei der Struktur des Finanzsektors des Eurogebiets eine mittelfristige Verlagerung von einer ausgeprägten Vorherrschaft der Banken hin zu einer ausgewogeneren Zusammensetzung festzustellen. Dabei gewinnen verschiedene Arten von Finanzintermediären aus dem Nichtbankenbereich zunehmend an Bedeutung. Ein weiterer Aspekt, der ein Finanzsystem kennzeichnet, ist seine Struktur, d. h. die jeweilige Mischung der in einer Wirtschaft tätigen Finanzintermediäre und der dort vorhandenen Finanzmärkte. So zeigt etwa die rechte Grafik von Abbildung 1.1, dass die Banken (Kreditinstitute) – gemessen an den Vermögenswerten – nach wie vor den größten Teilsektor des Finanzsystems bilden, obwohl ihr Anteil seit Beginn des neuen Jahrtausends kontinuierlich geschrumpft ist. Gleichzeitig gewannen Investmentfonds (ohne Geldmarktfonds), eine Restkategorie der „verbleibenden“ sonstigen Finanzinstitute[1] sowie das Eurosystem an Bedeutung. Zu dieser Restkategorie zählen eine Vielzahl verschiedener Intermediäre und anderer Unternehmen, darunter Wertpapier- und Derivatehändler oder -broker, Versicherungsmakler, Vermögensverwaltungsgesellschaften, Wagniskapital-Beteiligungsgesellschaften, Anlageberater, Finanzholdinggesellschaften, Spezialfinanzierungsgesellschaften, Finanzierungsinstrumente nichtfinanzieller Kapitalgesellschaften – z. B. zur Unterstützung ihrer Schuldverschreibungsemissionen –, und sonstige Unternehmen, die Finanzströme innerhalb nichtfinanzieller Kapitalgesellschaften steuern. Mit anderen Worten: In Bezug auf die Anteile verschiedener Arten von Finanzintermediären an den Vermögenswerten hat die Position der Banken im Finanzsystem des Eurogebiets an Stärke eingebüßt, insbesondere nach der Finanz- und Staatsschuldenkrise.

Gesamte Vermögenswerte des Finanzsektors des Eurogebiets und Anteile verschiedener Arten von Finanzintermediären

(Verhältnis von den Vermögenswerten zum nominalen BIP (linke Grafik); in % (rechte Grafik); März 1999-Juni 2019)

Quelle: EZB.Anmerkung: Die aggregierten (nicht konsolidierten) Vermögenswerte der Teilsektoren umfassen finanzielle Vermögenswerte, aber keine nichtfinanziellen Vermögenswerte. Zu den verbleibenden sonstigen Finanzinstituten zählen u. a. Wertpapier- und Derivatehändler, finanzielle Kapitalgesellschaften, die Kredite gewähren (wie Leasing- und Factoringgesellschaften), spezialisierte finanzielle Kapitalgesellschaften (darunter Wagniskapital-Beteiligungsgesellschaften, Export-/Importfinanzierungsgesellschaften oder einige zentrale Kontrahenten), Kredit- und Versicherungshilfstätigkeiten (darunter beispielsweise Vermögensverwaltungsgesellschaften, Wertpapierbroker, Anlageberater, Versicherungsmakler oder Börsen) sowie firmeneigene Finanzierungseinrichtungen und Kapitalgeber (darunter beispielsweise Finanzholdinggesellschaften, Finanzierungsinstrumente nichtfinanzieller Kapitalgesellschaften – z. B. zur Unterstützung ihrer Schuldverschreibungsemissionen – und sonstige Unternehmen, die Finanzströme innerhalb nichtfinanzieller Kapitalgesellschaften steuern). Daten zu Geldmarktfonds werden erst seit dem 1. Quartal 2006 separat von den Kreditinstituten gemeldet. Daten zu finanziellen Mantelkapitalgesellschaften (d. h. Unternehmen, die Verbriefungsgeschäfte durchführen) werden seit dem Schlussquartal 2009 separat von den verbleibenden sonstigen Finanzinstituten gemeldet.

Im Eurogebiet waren Investment- und Pensionsfonds in den letzten Jahren die am schnellsten wachsenden Segmente unter den Finanzintermediären aus dem Nichtbankenbereich. Besondere Aufmerksamkeit verdienen die Finanzintermediäre aus dem Nichtbankenbereich (alle Bereiche in Abbildung 1.1 mit Ausnahme des dunkelblauen Bereichs für Kreditinstitute und des gelben Bereichs für das Eurosystem), auf die im Juni 2019 fast 60 % der gesamten Vermögenswerte des Finanzsektors im Eurogebiet entfielen. Grund hierfür ist nicht nur, dass ihr Wachstum möglicherweise Ausdruck finanzieller Entwicklungen und eines stärker diversifizierten Finanzsystems ist, sondern auch, dass es – teilweise – die Verlagerung von Risiken widerspiegelt – weg vom Bankensektor, der nach der Krise in erheblichem Maß neu reguliert wurde, hin zu weniger stark regulierten Teilsektoren des Finanzsystems. Eine erste Beobachtung in diesem Zusammenhang ist, dass die SFIs, die sich anhand der derzeit verfügbaren Statistiken nicht einordnen lassen und daher recht undurchschaubar bleiben, den Vermögenswerten nach einen erheblichen Anteil an den Finanzintermediären aus dem Nichtbankenbereich ausmachen. Eine zweite Beobachtung ist, dass Investmentfonds und Pensionsfonds in den letzten Jahren die beiden Kategorien mit dem schnellsten Wachstum waren, und dass Investmentfonds innerhalb der Gruppe der verbleibenden SFIs bereits zuvor zur zweitgrößten Gruppe von Finanzintermediären aus dem Nichtbankenbereich im Eurogebiet avanciert waren. Versicherungsgesellschaften und Pensionsfonds rangieren unter den Intermediären aus dem Nichtbankenbereich der Größe nach auf Platz 3 bzw. 4.

Zwar hat das Wachstum bei den Finanzintermediären aus dem Nichtbankenbereich eine Reihe von Vorteilen, welche die finanzielle Entwicklung widerspiegeln, es erfordert aber auch aufsichtspolitische Aufmerksamkeit in Bezug darauf, wie sich wandelnde und mögliche neu auftretende oder sogar steigende Risiken für die Finanzstabilität eingedämmt werden können. Das Wachstum bei den Investmentfonds ist aus vielerlei Gründen von Bedeutung. Erstens halten die privaten Haushalte in Europa nach wie vor einen relativ großen Teil ihrer Ersparnisse in Form von Bankeinlagen; im derzeitigen Niedrigzinsumfeld brächten verschiedene Arten von Investmentfonds (erfahrungsgemäß) allerdings attraktivere Renditen auf gut diversifizierte Portfolios. Zweitens bieten viele Arten von Investmentfonds eine länderübergreifende Diversifizierung für Aktien, Anleihen oder andere (schlechter handelbare) Vermögenswerte. Dies macht sie zu natürlichen Kanälen für die Teilung finanzieller Risiken im privaten Sektor im Eurogebiet. Die EU-Richtlinie und die EU-Verordnung zur Förderung des grenzüberschreitenden Vertriebs von Investmentfonds, die kürzlich verabschiedet wurden, könnten in dieser Hinsicht hilfreich sein.[2] Drittens könnten die zunehmenden Finanzströme, die Investmentfonds zufließen, in Verbindung mit vermehrten Liquiditätsinkongruenzen in deren Bilanzen (siehe z. B. Unterabschnitt 4.2 des ECB Financial Stability Review vom November 2019) zu größeren Risiken für die Finanzstabilität führen, was aufsichtspolitische Aufmerksamkeit erforderlich macht. Die vom Finanzstabilitätsrat im Jahr 2017 und vom Europäischen Ausschuss für Systemrisiken im Jahr 2018 veröffentlichten Empfehlungen zielen darauf ab, strukturellen Schwachstellen von Vermögensverwaltern entgegenzuwirken, vor allem jenen, die auf Liquiditätsinkongruenzen zurückzuführen sind.[3] Fortschritte bei der Umsetzung dieser Empfehlungen in Europa können im Rahmen einer Überprüfung von EU-Rechtsvorschriften erzielt werden. Ein Beispiel hierfür ist die laufende Überprüfung der Richtlinie über die Verwalter alternativer Investmentfonds, zu der voraussichtlich im zweiten Halbjahr 2020 ein öffentliches Konsultationsverfahren stattfindet.

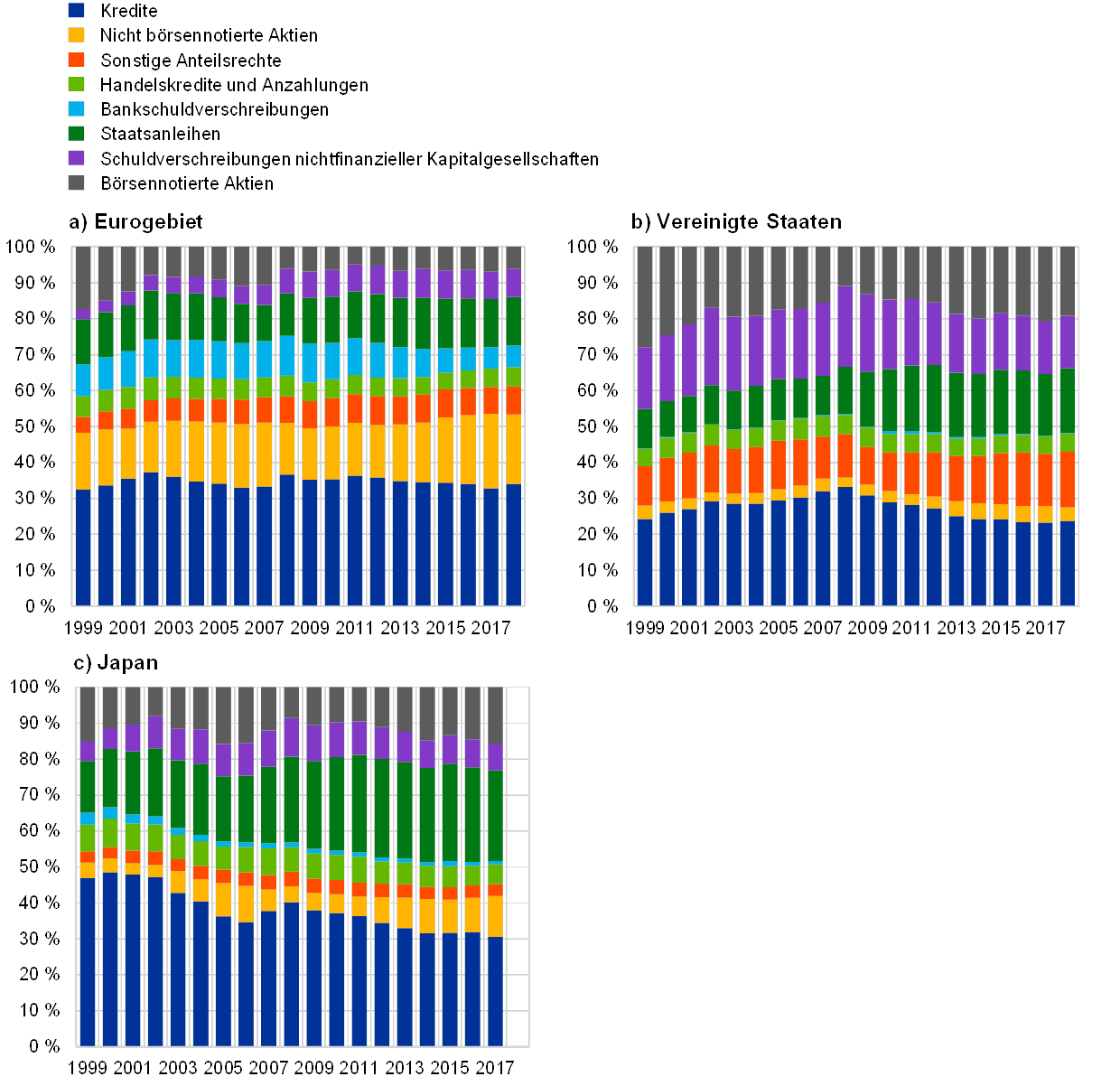

Was die Rolle der verschiedenen Finanzmärkte betrifft, so ist die Finanzstruktur des Eurogebiets durch eine anhaltende Vorherrschaft nicht marktfähiger Finanzinstrumente wie Darlehen und nicht börsennotierte Aktien gekennzeichnet. Die zweite Möglichkeit, die Finanzstruktur anhand der Mischung von Märkten zu beschreiben, ist die relative Bedeutung der von den wichtigsten Wirtschaftssektoren eingesetzten verschiedenen Finanzierungsinstrumente. In Abbildung 1.2 sind die relativen Anteile der wichtigsten (bilanzwirksamen) Finanzinstrumente an der gesamten Finanzierung aller Wirtschaftssektoren (private Haushalte, Unternehmen und Staat, jedoch ohne die Außenwirtschaft) des Eurogebiets, der Vereinigten Staaten (USA) und Japans aufgeführt. Die drei Grafiken zeigen einige konkrete Unterschiede auf. Dies deckt sich mit der weitverbreiteten Auffassung, dass die Finanzsysteme Europas und Japans eher bankbasiert sind, während das US-amerikanische Finanzsystem eher kapitalmarktbasiert ist. Die Wirtschaft des Eurogebiets weist einen besonders hohen Anteil von Finanzierungen durch Darlehen und nicht börsennotierte Aktien auf, die Japans durch Darlehen und Staatsanleihen. In der US-amerikanischen Wirtschaft erfolgt ein größerer Anteil der Finanzierungen über börsennotierte Aktien und Schuldverschreibungen nichtfinanzieller Kapitalgesellschaften (Non-financial Corporations – NFCs) als im Euroraum oder in Japan (auch wenn die Anteile von Darlehen und sonstigen Anteilsrechten nicht gering sind).

Nur einige marktfähige Instrumente (insbesondere NFC-Schuldverschreibungen) weisen im Euroraum mittelfristig einen leichten Aufwärtstrend auf. Das Volumen von Aktieninstrumenten ist hingegen nach wie vor relativ gering. Während der Anteil aller Eigenkapitalinstrumente an der gesamten Finanzierung im Eurogebiet mit dem anderer Länder vergleichbar ist, gilt dies für die Anteile verschiedener Eigenkapitalinstrumente nicht. Die Finanzierung mittels an öffentlichen Märkten gehandelter Anteilsrechte (börsennotierter Aktien) ist relativ gering, während die Finanzierung durch privates Beteiligungskapital (nicht börsennotierte Aktien) recht umfangreich ist. Entsprechend seinem bankbasierten System fällt der Anteil von Bankschuldverschreibungen – die effektiv Darlehen finanzieren (und in Abbildung 1.2 zu einer gewissen Doppelerfassung führen) – im Eurogebiet im Vergleich zu den USA oder Japan relativ hoch aus. Gleichzeitig ist die Finanzierung über Bankschuldverschreibungen nach der Finanzkrise etwas zurückgegangen, während die direkte Finanzierung über Unternehmensanleihen zugelegt hat. Aufgrund dieser Entwicklung hat die letztgenannte Finanzierungsart der erstgenannten im Euroraum den Rang abgelaufen. Die in Abbildung 1.2 dargestellten, sich langsam verändernden aggregierten Bestände deuten jedoch nicht auf eine allgemeine Tendenz hin zu einer stärker marktbasierten Finanzierung hin, da gleichzeitig die Finanzierung durch nicht börsennotierte Aktien allgemein zugenommen hat. Darüber hinaus werden durch sie die erheblichen Unterschiede zwischen den einzelnen Ländern in Bezug auf die relative Bedeutung marktbasierter Instrumente verschleiert. Abbildung 2 in Kapitel 1 des vorliegenden Berichts zeigt allenfalls einen leichten Rückgang für alle Sektoren zusammen in den letzten zwei Jahrzehnten. Dieser könnte jedoch kürzlich seinen Tiefstand erreicht haben, da sich die marktbasierte Finanzierung von NFCs nach der Krise erholt hat (wahrscheinlich, weil sie den Schuldenabbau der Banken kompensieren mussten).

Finanzierungsstrukturen der Wirtschaft des Eurogebiets, der USA und Japans (nach Art des Instruments)

(in %; jährliche Daten: 1999-2018)

Quellen: EZB für das Eurogebiet, OECD für die Vereinigten Staaten und Japan.Anmerkung: Die Abbildung zeigt Verbindlichkeiten aller Wirtschaftssektoren, mit Ausnahme von Verbindlichkeiten gegenüber dem Rest der Welt, Krediten von NFCs (um Kredite zwischen verbundenen Unternehmen in diesen nicht konsolidierten Daten zu saldieren), Bargeld und Einlagen, Investmentfondsanteilen, Rentenansprüchen, Versicherungs- und Standardgarantie-Systemen, Finanzderivaten und Mitarbeiteraktienoptionen sowie sonstigen Verbindlichkeiten. Sonstige Anteilsrechte bezieht sich auf Eigenkapitalansprüche, bei denen es sich nicht um an einer Börse notierte Anteilsrechte und nicht um nicht börsennotierte Aktien handelt, wie etwa Vermögenseinlagen in Personengesellschaften, in Genossenschaften investiertes Kapital oder Investitionen des Staates in das Kapital öffentlicher Kapitalgesellschaften, deren Kapital nicht in Anteile aufgeteilt ist. Die Daten für die Vereinigten Staaten und Japan basieren auf dem globalen System Volkswirtschaftlicher Gesamtrechnungen (System of National Accounts – SNA) 2008. Das Europäische System Volkswirtschaftlicher Gesamtrechnungen (ESVG) 2010, das den Daten des Eurogebiets zugrunde liegt, stimmt weitgehend mit dem SNA 2008 überein, kann jedoch in einigen Fällen detaillierter sein.

Der Umstrukturierungsprozess im Bankensektor des Euroraums, der nach der Krise begonnen hat, schreitet langsam voran, doch die begrenzte nationale und grenzüberschreitende Konsolidierung scheint auch ein globales Phänomen zu sein. Seit der Finanzkrise durchläuft der Bankensektor des Eurogebiets einen schrittweisen Umstrukturierungsprozess. Dabei werden u. a. neue Geschäftsmodelle gesucht, Anpassungen an den überarbeiteten regulatorischen Rahmen vorgenommen sowie notleidende Vermögenswerte konsolidiert und abgewickelt. Die Anzahl der Banken im Euroraum geht nach wie vor langsam zurück, da sich die Konsolidierung seit der Krise weiterhin eher verhalten gestaltet. Die Anzahl ausländischer Zweigstellen ist hingegen weitgehend unverändert geblieben. Bemerkenswerterweise wird in einem Kasten in Kapitel 1 festgestellt, dass die gedämpfte Konsolidierungsdynamik nach der Krise nicht auf den Euroraum oder die EU beschränkt ist. Auch in den anderen bedeutenden Freihandelszonen weltweit, darunter im Geltungsbereich des Abkommens zwischen den Vereinigten Staaten, Mexiko und Kanada (USMCA), Nachfolger des Nordamerikanischen Freihandelsabkommens (NAFTA), sowie im Gebiet des Verbands Südostasiatischer Nationen (ASEAN), ist seit 2010 nur eine geringe Aktivität in Bezug auf inländische wie auch grenzüberschreitende Bankfusionen und -übernahmen zu beobachten.

Ein spezifisches Hindernis für die Bankenkonsolidierung im Eurogebiet könnten die anhaltend niedrigen Bewertungen und die ihnen zugrunde liegenden Ursachen sowie andere wirtschaftliche, geschäftliche und regulatorische Faktoren sein. Vor dem Hintergrund der gemeinsamen Währung und der Bankenunion wäre zu erwarten gewesen, dass die grenzüberschreitende Komponente des Bankenkonsolidierungsprozesses im Euroraum stärker ausfällt als in anderen Regionen der Welt. Das ist jedoch nicht der Fall. Der EZB-Bericht „Financial integration in Europe“ aus dem Jahr 2018 enthielt eine Reihe wirtschaftlicher, geschäftlicher und regulatorischer Faktoren, die in diesem Kontext eine Rolle spielen könnten (darunter die weiterhin nicht vollendete Bankenunion). Der Kasten im vorliegenden Bericht führt ergänzend die in den letzten Jahren rückläufigen Bewertungen der Banken im Eurogebiet als Erklärungsansatz für die mangelnde Konsolidierung an. Zu den Faktoren, die möglicherweise ursächlich für die rückläufigen Bewertungen sind, zählen u. a. geringe Rentabilität, problematische Geschäftsmodelle, hohe Kosten, ungelöste notleidende Risikopositionen und/oder Fehleinschätzungen oder Fehlbewertungen durch den Markt. Derartige rückläufige Bewertungen waren weder in der USMCA-Region noch in der übrigen Welt zu beobachten und scheinen charakteristisch für das Eurogebiet zu sein.

In den letzten zehn Jahren wurde eine Vielzahl von Finanztechnologieunternehmen (FinTechs) gegründet. Heute beherbergt das Eurogebiet etwa ein Fünftel aller FinTechs weltweit, eine ganze Reihe von ihnen ist in kleineren, „technologieaffinen“ Euro-Ländern angesiedelt. Eine der dynamischsten Entwicklungen in der Struktur des Finanzsektors der großen Volkswirtschaften war die Entstehung von FinTech-Unternehmen – Unternehmen, die technologische Innovationen, insbesondere Informationstechnologie, zur Unterstützung oder Erbringung von Finanzdienstleistungen nutzen. Da es bis dato keinen speziellen statistischen Berichtsrahmen für FinTechs gibt, sind die diesbezüglichen Informationen recht spärlich und unsystematisch. Aus dem Bericht geht hervor, dass – nach einer starken Beschleunigung der Zahl von Unternehmensgründungen bei FinTechs im Eurogebiet seit Mitte der 2000er Jahre – die 2 800 FinTech-Unternehmen mit Sitz im Euroraum im Jahr 2018 mehr als ein Fünftel aller FinTechs weltweit darstellten. Grundlage für diese Erkenntnisse ist ein neuer, aber immer noch experimenteller Datensatz der EZB. Die meisten FinTech-Unternehmen sind in großen Euro-Ländern angesiedelt, es gibt aber auch einige kleine „technologieaffine“ Länder, die gemessen an ihrer Bevölkerung eine große Zahl von FinTechs beherbergen (z. B. Estland, Finnland, Irland, Litauen und Luxemburg).

Der wirtschaftliche Nutzen und die potenziellen Risiken von FinTechs ließen sich leichter verstehen, wenn diese als eigene Klasse in die internationalen und europäischen statistischen Klassifikationssysteme für Wirtschaftszweige aufgenommen würden. Zieht man die Typologie der Europäischen Bankenaufsichtsbehörde heran, so zeigt der experimentelle Datensatz, dass die meisten Unternehmen Zahlungs-, Clearing- und Abwicklungsdienstleistungen oder Kredit-, Einlagen- und Kapitalbeschaffungsdienstleistungen anbieten. Allerdings sind auch viele von ihnen in den Bereichen Wertpapierdienstleistungen und Vermögensverwaltung oder Kreditscoring, Compliance-Dienstleistungen und sonstigen (nicht weiter unterteilten) Finanztechnologien tätig. Was die Eigentümerstruktur von FinTechs betrifft, so stammt die größte Gruppe von Anteilseignern in der Regel aus dem Finanz- und Versicherungssektor und die zweitgrößte aus dem Informations- und Kommunikationssektor. Die Mehrheit der FinTech-Unternehmen befindet sich im Besitz inländischer Eigentümer. Damit Entwicklungen im Bereich FinTech auf einer soliden Grundlage überwacht, die mit ihnen verbundenen Vorteile und Risiken bewertet und ihre Auswirkungen auf die wichtigsten Zentralbankfunktionen analysiert werden können, ist es wichtig, dass FinTechs ordnungsgemäß in die internationalen und europäischen statistischen Klassifikationssysteme für Wirtschaftszweige integriert werden. Ihre Überwachung und Bewertung würde sich einfacher gestalten, wenn FinTechs künftig eine eigene Klasse bilden würden.

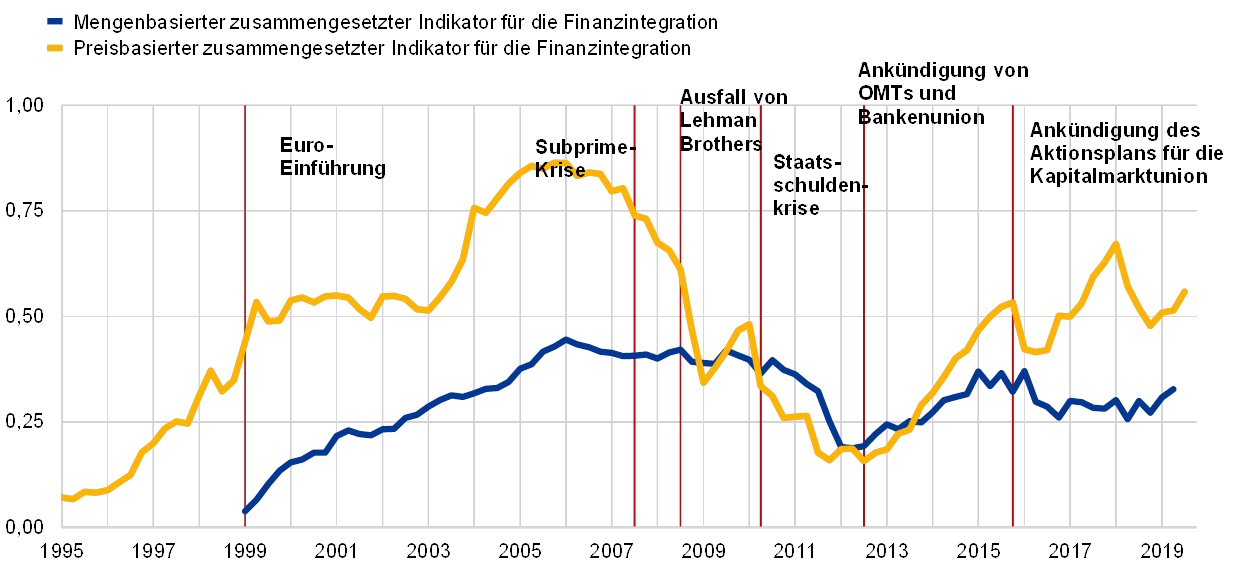

Nachdem im Eurogebiet nach der Krise bis 2015 ein starker Reintegrationstrend stattfand, waren die uneinheitlichen Entwicklungen bei der Finanzintegration insgesamt seitdem durch massive Schwankungen bei der Preiskonvergenz und durch einen Wachstumsstillstand bei den grenzüberschreitenden Investitionen charakterisiert. Je weiter die Finanzintegration in den Euro-Ländern fortgeschritten ist, desto mehr kann von einem Binnenmarkt für Finanzdienstleistungen gesprochen werden, und desto angemessener ist es, die Finanzstruktur und die finanzielle Entwicklung im Eurogebiet als Ganzes zu betrachten. In Abbildung 1.3 sind zwei zusammengesetzte Indikatoren für die Finanzintegration dargestellt, für die Informationen aus den wichtigsten Finanzmärkten zusammengeführt wurden, um ein ungefähres Gesamtbild der Finanzintegration im Eurogebiet zu erhalten. Die Indikatoren deuten nach wie vor auf Diskrepanzen zwischen der Integration hin, die sich in grenzüberschreitenden Preisunterschieden (preisbasierter Indikator, gelbe Linie) niederschlägt, und der Integration, die in grenzüberschreitenden Investitionen (mengenbasierter Indikator, blaue Linie) zum Ausdruck kommt. Nach der Finanz- und Staatsschuldenkrise war bei beiden bis 2015 eine kräftige Erholung festzustellen. Danach traten beim preisbasierten Indikator allerdings deutliche Schwankungen auf; der letzte Wert war nur leicht über dem Höchststand von 2015. Diese Volatilität ergab sich insbesondere aus sich verändernden grenzüberschreitenden Renditedifferenzen bei Anleihen. Zurückzuführen waren diese u. a. auf aufkommende und wegfallende politische Unsicherheiten in mehreren Euro-Ländern. Auch wenn die expansive Geldpolitik der EZB der Finanzintegration generell förderlich ist, wurde der mengenbasierte zusammengesetzte Indikator seit 2015 insbesondere durch eine verhaltene grenzüberschreitende Vergabe von Interbankenkrediten gedämpft, da der Bargeldbedarf der Geschäftspartner aufgrund der Bereitstellung überschüssiger Mittel durch unkonventionelle geldpolitische Maßnahmen erwartungsgemäß zurückgegangen ist. Der zuletzt beobachtete leichte Anstieg des mengenbasierten Indikators – auf ein ähnliches Niveau wie 2004 und 2015 – war einer Erholung der grenzüberschreitenden Interbankenkredite und Anleihebestände geschuldet. Ein ähnlicher Indikator für die grenzüberschreitende Finanzierung im Euroraum, der von der Association for Financial Markets in Europe veröffentlicht wird und auf einer breiteren Palette von Marktsegmenten beruht (und somit weniger stark von einer einzigen Komponente beeinflusst wird), zeigt jedoch, dass die Erholung nach der Krise auch in quantitativer Hinsicht kontinuierlicher verlief.[4]

Preis- und mengenbasierte zusammengesetzte Indikatoren für die Finanzintegration

(vierteljährliche Daten; preisbasierter Indikator: Q1 1995 – Q3 2019; mengenbasierter Indikator: Q1 1999 – Q2 2019)

Quelle: EZB und EZB-Berechnungen.Anmerkung: Der preisbasierte zusammengesetzte Indikator umfasst zehn Indikatoren für Geld-, Anleihe- und Aktienmärkte und das Privatkundensegment im Bankenmarkt, im mengenbasierten zusammengefassten Indikator sind fünf Indikatoren für die gleichen Marktsegmente mit Ausnahme des Letztgenannten gebündelt. Die Begrenzungen der Indikatoren sind 0 (vollständige Fragmentierung) und 1 (vollständige Integration). Zunahmen bei den Indikatoren signalisieren eine stärkere Finanzintegration. Ab Januar 2018 könnte es beim preisbasierten Indikator aufgrund des Übergangs von EONIA- zu €STR-Zinsen in der Geldmarktkomponente zu Verhaltensänderungen gekommen sein. „OMT“ steht für „Outright Monetary Transactions“, also geldpolitische Outright-Geschäfte. Eine ausführliche Beschreibung der Indikatoren und der in sie einfließenden Daten findet sich im Statistical Web Annex zu diesem Bericht sowie in P. Hoffmann, M. Kremer und S. Zaharia, „Financial integration in Europe through the lens of composite indicators“, Working Paper Series der EZB, Nr. 2319, September 2019.

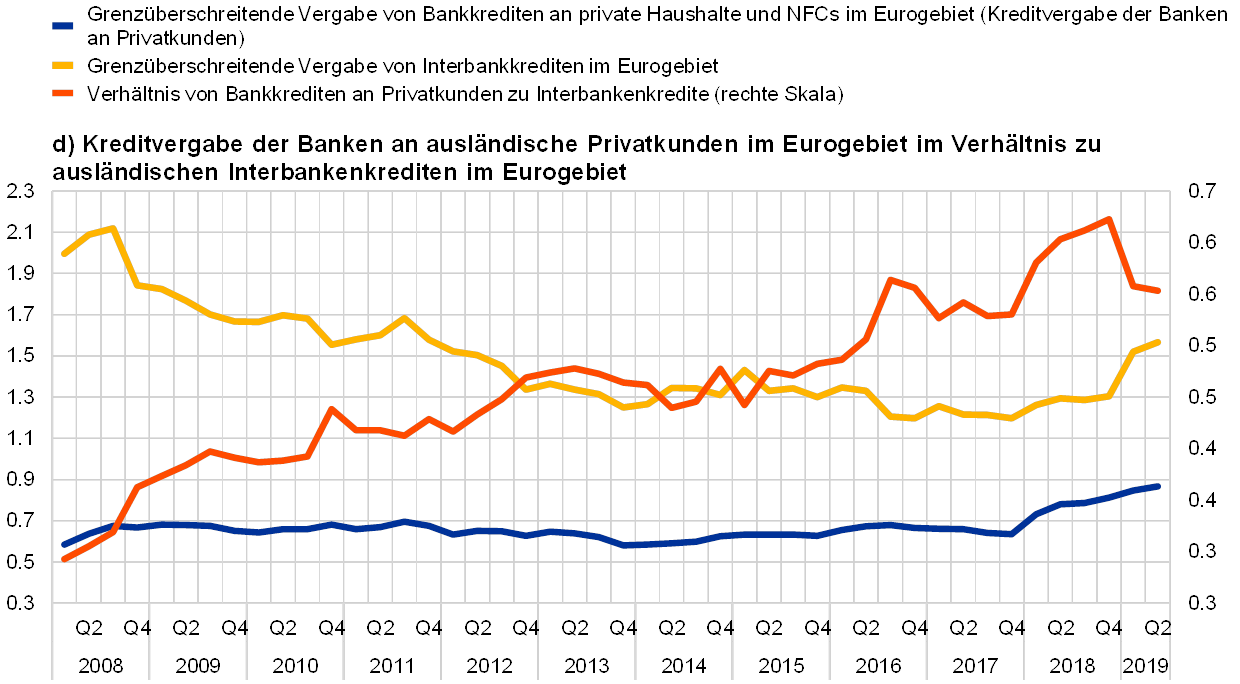

In den letzten Jahren waren mit Blick auf die Finanzintegration positive Entwicklungen zu beobachten. Dies galt insbesondere für Zahlungsbeziehungen in Zusammenhang mit Großbeträgen, bestimmte Repo-Marktzinssätze für Sicherheiten und – sehr zögerlich – das Volumen der Privatkundenkredite der Banken. Bei den Aktienmärkten war dies größtenteils nicht der Fall. Der vorliegende Bericht behandelt auch einige spezifische Entwicklungen im Bereich Integration auf verschiedenen Finanzmärkten. Neue Forschungsarbeiten, bei denen Netzwerkmethoden auf TARGET2-Daten angewandt werden, legen nahe, dass die Zahl der Zahlungsbeziehungen, die Banken in Europa mit anderen TARGET2-Banken desselben Landes unterhalten, im Laufe des letzten Jahrzehnts stetig zurückgegangen ist. Dagegen haben neue Zahlungsbeziehungen mit TARGET2-Banken anderer Länder zugenommen. Dies deutet auf eine steigende grenzüberschreitende Integration im Bereich Großbetragszahlungen hin. Auf dem besicherten Euro-Geldmarkt hat sich die besondere Rolle von Repo-Zinssätzen für bestimmte Arten von als Sicherheiten dienenden Staatsanleihen in den vergangenen zwei Jahren abgeschwächt. Dies lässt sich daran ablesen, dass deren Renditeabstände unter den Zinssatz für die EZB-Einlagefazilität gesunken sind. Dies betraf Länder wie Frankreich, Deutschland, Italien, die Niederlande und Spanien. Gleichzeitig erhöhte sich die grenzüberschreitende Kreditvergabe von Banken an Privatkunden im Eurogebiet, wenn auch eher gemächlich und von einem relativ niedrigen Niveau ausgehend (siehe die blaue Linie in Abbildung 1.4, Grafik d). Die Aktienrenditen im Eurogebiet und die länderübergreifenden Bestände (siehe die blaue Linie in Abbildung 1.4, Grafik a)) deuten nicht mehr auf einen weiteren Anstieg der Integration der Aktienmärkte hin. Einige Messgrößen enthalten erste Anzeichen einer neuerlichen Fragmentierung. Dies ist auf den nachlassenden und weniger einheitlich verlaufenden Wirtschaftsaufschwung sowie auf politische Unsicherheiten in einigen Euro-Ländern zurückzuführen.

Bei der Erwägung von Messgrößen bezüglich der Präferenz für heimische Wertpapiere (Home Bias), die nicht zwischen dem Sitz des Anlegers und dem des Fonds unterscheiden, ist bei Aktien und Anleihefondsbeständen im Euroraum darauf zu achten, dass die mengenbasierte Finanzintegration nicht unterschätzt wird. Das Special Feature C stellt eine direkte Verbindung zwischen den Herkunftsländern der Fondsanleger und den Herkunftsländern ihrer fondsspezifischen Aktien- und Anleihebestände her. Die entsprechende Home-Bias-Messgröße fällt merklich geringer aus als Messgrößen, bei denen der Sitz des Fonds als Ursprung der Investition zugrunde gelegt wird. Erklären lässt sich dies durch den beträchtlichen Anteil der Fondsinvestitionen, die Anleger aus dem Eurogebiet in Finanzzentren (z. B. Irland oder Luxemburg) halten. Die dortigen Fonds weisen in der Regel stärker diversifizierte Portfolios auf als Fonds außerhalb der Finanzzentren. Daher muss bei der Erwägung von Home-Bias-Messgrößen, die dem Herkunftsland der Anleger nicht vollumfänglich Rechnung tragen, darauf geachtet werden, dass die mengenbasierte Integration nicht unterschätzt wird.

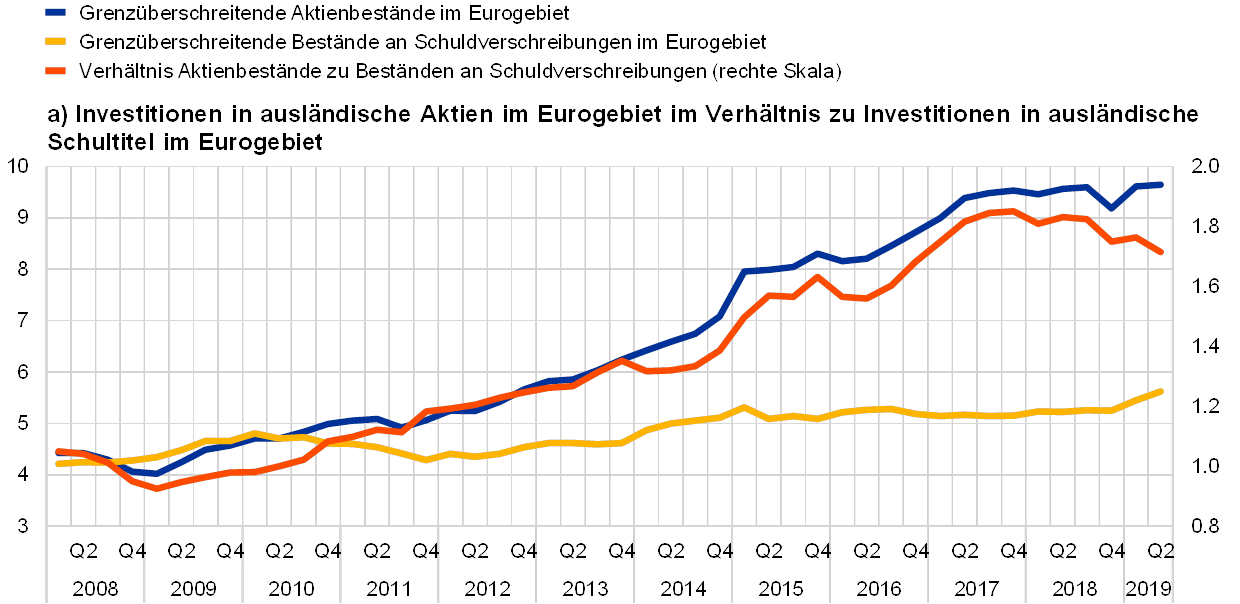

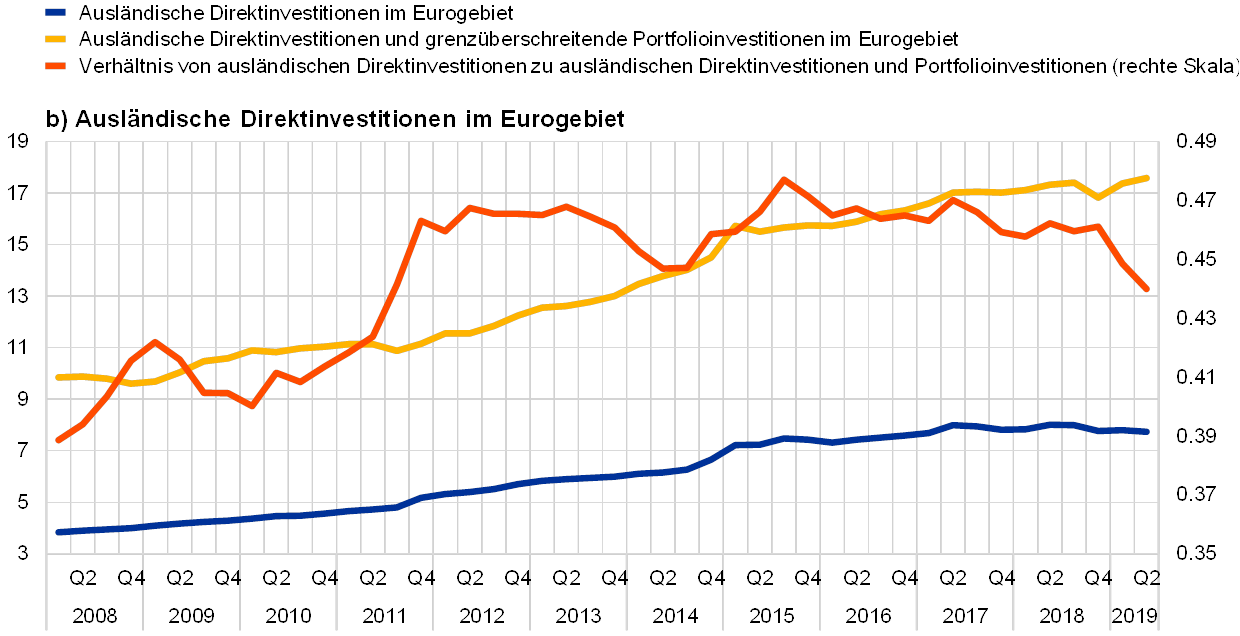

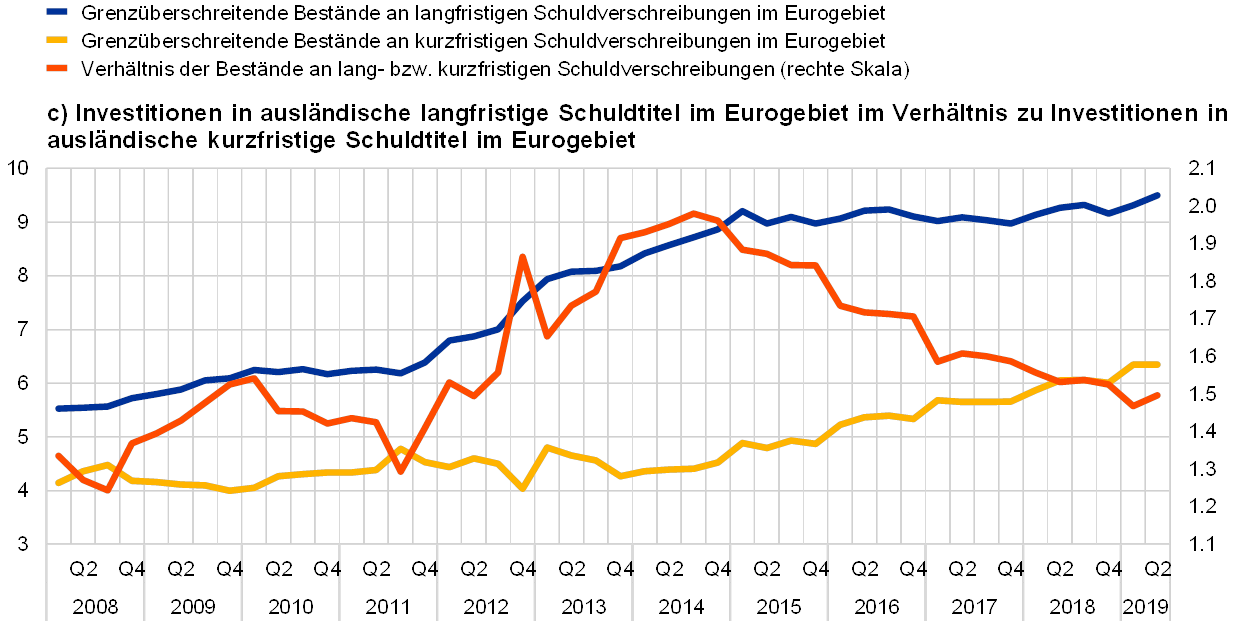

Die spürbaren Verbesserungen, die im Euroraum nach der Krise hinsichtlich der Widerstandsfähigkeit der Finanzintegration erzielt wurden, haben sich möglicherweise abgeschwächt. Daher muss überwacht werden, ob aus der Zunahme der grenzüberschreitenden Investitionen in kurzfristige Schuldtitel und dem Rückgang der grenzüberschreitenden ausländischen Direktinvestitionen – sollten diese andauern – im Zeitverlauf Anfälligkeiten gegenüber Schocks erwachsen. Abbildung 1.4 zeigt die vier Indikatoren, die die EZB zur Bewertung der Widerstandsfähigkeit der Finanzintegration im Eurogebiet überwacht. Unter Widerstandsfähigkeit versteht man in diesem Kontext, dass die seit der Finanz- und Staatsschuldenkrise bei der Finanzintegration erzielten Verbesserungen beim Eintreten schwerer Schocks nicht zunichte gemacht werden. Eine Anfälligkeit könnte sich z. B. aus überproportionalen Anteilen an kurzfristig veräußerbaren Instrumenten wie Interbankenkrediten oder kurzfristigen Schuldverschreibungen ergeben. Grafik a) in Abbildung 1.4 könnte darauf hindeuten, dass das Verhältnis zwischen grenzüberschreitenden Kapitalanlagen und grenzüberschreitenden Investitionen in Anleihen im Eurogebiet in den Jahren 2017 und 2018 seinen Höchststand erreicht hat. Grafik b) ist zu entnehmen, dass sich der Anteil der ausländischen Direktinvestitionen an den grenzüberschreitenden Direktinvestitionen und Wertpapieranlagen in Aktien im Euroraum seit 2011 auf einem ähnlichen Niveau bewegte, bevor gegen Ende 2018 ein Rückgang einsetzte.[5] Grafik c) veranschaulicht, dass Investitionen in grenzüberschreitende kurzfristige Schuldtitel im Eurogebiet seit 2014 ein schnelleres Wachstum verbuchen konnten als Investitionen in grenzüberschreitende langfristige Schuldtitel. Grafik d) zeigt, dass im Euroraum im Verlauf des Jahres 2019 der recht verhaltene Anstieg des grenzüberschreitenden Kreditgeschäfts der Banken mit Privatkunden durch die Erholung bei den grenzüberschreitenden Interbankenkrediten mehr als ausgeglichen wurde. Wenngleich die Umkehrungen in der Regel nach wie vor eher gering sind und – vielleicht mit Ausnahme kurzfristiger Schuldtitel – bis dato noch nicht besonders lange anhalten, erscheint es dennoch ratsam, die Entwicklungen bei diesen Indikatoren für die Widerstandsfähigkeit weiter zu überwachen.

Indikatoren für die Widerstandsfähigkeit der Finanzintegration im Eurogebiet

(linke Achse: in Billionen EUR; rechte Achse: Verhältnis)

Quellen: a) EZB und EZB-Berechnungen, b) EZB, c) EZB, EZB-Berechnungen auf Grundlage von Zahlungsbilanzdaten und Eurostat, d) EZB.Anmerkung: a) Die blaue Linie zeigt den Gesamtbetrag der von Anlegern im Eurogebiet (alle Sektoren) gehaltenen Aktien, die von Gebietsansässigen anderer Euro-Länder begeben wurden. Die gelbe Linie zeigt den Gesamtbetrag der von Anlegern im Eurogebiet (alle Sektoren) gehaltenen Schuldverschreibungen, die von Gebietsansässigen anderer Euro-Länder begeben wurden. Die orangefarbene Linie zeigt das Verhältnis der beiden. Sowohl bei Investitionen in Aktien als auch in Schuldtitel bezieht sich der Gesamtbetrag auf die Summe der grenzüberschreitenden und inländischen Vermögensbestände innerhalb des Eurogebiets. b) Die blaue Linie illustriert den Gesamtbetrag der ausländischen Direktinvestitionen im Eurogebiet. Die gelbe Linie veranschaulicht die Summe der ausländischen Direktinvestitionen und der grenzüberschreitenden Portfolioinvestitionen im Eurogebiet. Die orangefarbene Linie zeigt das Verhältnis der beiden. c) Die blaue Linie zeigt den Gesamtbetrag der langfristigen Schuldtitel (mit einer Laufzeit von über einem Jahr), die von Ländern des Eurogebiets begeben und von Gebietsansässigen anderer Euro-Länder gehalten wurden. Die gelbe Linie zeigt den Gesamtbetrag der kurzfristigen Schuldtitel (mit einer Laufzeit von unter einem Jahr), die von Ländern des Eurogebiets begeben und von Gebietsansässigen anderer Euro-Länder gehalten wurden. Die orangefarbene Linie zeigt das Verhältnis der beiden. d) Die blaue Linie veranschaulicht den Gesamtbetrag der grenzüberschreitenden Vergabe von Bankkrediten an private Haushalte und NFCs innerhalb des Eurogebiets, d. h. das Kreditgeschäft der Banken mit Privatkunden. Die gelbe Linie zeigt den Gesamtbetrag der grenzüberschreitenden Kreditvergabe innerhalb des Eurogebiets zwischen MFIs, d. h. Interbankenkredite. Die orangefarbene Linie zeigt das Verhältnis der beiden. Nähere Ausführungen zur Interpretation dieser Indikatoren finden sich in Special Feature A „Financial integration and risk sharing in a monetary union“ des EZB-Berichts „Financial integration in Europe“ aus dem Jahr 2016.

(linke Achse: in Billionen EUR; rechte Achse: Verhältnis)

(linke Achse: in Billionen EUR; rechte Achse: Verhältnis)

(linke Achse: in Billionen EUR; rechte Achse: Verhältnis)

2 Ausgewählte Themen im Hinblick auf die Struktur des Finanzsektors und die Finanzmarktintegration

Einige oben angeführten Merkmale und Entwicklungen in der Struktur des Finanzsektors sowie der Weiterentwicklung und Integration der Finanzmärkte im Euroraum verdeutlichen, wie wichtig es ist, die europäische Bankenunion zu vollenden und weitere Fortschritte bei der europäischen Kapitalmarktunion zu erzielen. Was Letztere betrifft, so hat sich der Anteil der marktfähigen Finanzinstrumente seit der Einführung der Gemeinschaftswährung nicht erhöht. So besteht im Vergleich zu anderen Ländern Spielraum, den Anteil des öffentlichen Eigenkapitals an der gesamten Unternehmensfinanzierung zu steigern. Außerdem sollten die Märkte für privates Beteiligungskapital im Euroraum zu einer dynamischeren Quelle für Risikokapital werden. Dadurch erhielten junge und innovative Unternehmen bessere Wachstumschancen. Gleichzeitig deutet das relativ kräftige Wachstum der Finanzintermediäre aus dem Nichtbankenbereich darauf hin, dass sich wandelnde oder möglicherweise neu auftretende Risiken für die Finanzstabilität eingedämmt und gleiche Bedingungen für Banken sichergestellt werden müssen. Zur Wahrung der Widerstandsfähigkeit der bislang erzielten Kapitalmarktintegration gegenüber Schocks scheint es erstrebenswert zu sein, dass der leichte Rückgang der grenzüberschreitenden Kapitalbeteiligungen und der ausländischen Direktinvestitionen (insoweit Letztere kein vorübergehender Effekt der Rückführung von im Ausland erzielten Einnahmen durch multinationale US-Unternehmen sind) sich nicht fortsetzt und dass Investitionen in grenzüberschreitende langfristige Schuldtitel wieder ein schnelleres Wachstum verzeichnen als Investitionen in grenzüberschreitende kurzfristige Schuldtitel. Alles in allem ist der Stand der im Euroraum erzielten Finanzintegration nicht zufriedenstellend. Damit die Bankenunion wirksam funktioniert, wäre es von Vorteil, wenn der nur sehr gemächliche Anstieg der grenzüberschreitenden Kreditvergabe von Banken an Privatkunden im Eurogebiet fortgesetzt und gestärkt würde, wodurch die Widerstandsfähigkeit der Bankenintegration und die Kreditrisikoteilung im privaten Sektor der Euro-Länder verbessert würde. Es wäre weitaus wahrscheinlicher, dass diese Effekte eintreten, wenn eine weitere grenzüberschreitende Konsolidierung von Banken im Euroraum stattfindet. Aus diesem Grund sollten Hindernisse für grenzüberschreitender Bankenfusionen und -übernahmen angegangen werden. In dieser Hinsicht und auch allgemein gesehen – auch zum Zweck der Finanzstabilität – sind weitere Fortschritte bei der Vollendung der Bankenunion überaus wünschenswert.

Die Europäische Kommission und der Rat „Wirtschaft und Finanzen“ der EU (ECOFIN-Rat) haben Initiativen ins Leben gerufen, um einen zweiten Maßnahmenkatalog zur Weiterentwicklung der Kapitalmarktunion auszuarbeiten und ihn im laufenden Gesetzgebungszyklus zu einer Priorität zu machen. Der Maßnahmenkatalog knüpft an den Aktionsplan 2015 an. Ende 2019 waren 11 der 13 im Aktionsplan der Kommission zur Schaffung einer Kapitalmarktunion enthaltenen Gesetzgebungsvorschläge umgesetzt. Dieser Plan war im September 2015 angekündigt worden. Im Januar 2020 waren sechs dieser legislativen Maßnahmen bereits in Kraft, und die verbleibenden Maßnahmen sollen schrittweise bis Mitte 2022 wirksam werden. Zwar ist die Verabschiedungsrate der Gesetzgebungsvorschläge relativ hoch, doch mussten bei einigen Initiativen deutliche Abstriche bei den ambitionierten Zielen gemacht werden, um eine Einigung zwischen den europäischen Mitgesetzgebern zu ermöglichen. Vor diesem Hintergrund und angesichts anderer Merkmale des EU-Finanzsystems und dort stattfindender Entwicklungen forderten verschiedene Entscheidungsträger und Marktteilnehmer in Berichten ein zweites Maßnahmenpaket. Mit diesem soll die Kapitalmarktunion teilweise neu ausgerichtet und weiter vorangebracht werden. Folglich äußerte der ECOFIN-Rat sein Interesse, die Kapitalmarktunion ganz oben auf die politische Tagesordnung zu setzen, und die Kommission bekundete ihre Absicht, die Kapitalmarktunion ins Zentrum des laufenden Gesetzgebungszyklus zu stellen. So hat die Kommission beispielsweise ein hochrangiges Forum zur Kapitalmarktunion eingerichtet, in dem Experten verschiedener Wirtschaftszweige zusammenkommen, um Vorschläge für konkrete Maßnahmen auszuarbeiten, die in den nächsten Aktionsplan zur Kapitalmarktunion aufgenommen werden könnten. Im Fokus seiner Arbeit steht derzeit die Frage, wie ein Umfeld geschaffen werden kann, das eine vermehrte grenzüberschreitende Beschaffung von Kapital ermöglicht, wie bei der Entwicklung einer europäischen Kapitalmarktarchitektur vorgegangen werden sollte und wie eine stärkere Beteiligung von Privatanlegern erreicht werden kann. Weiterhin befasst sich das Forum mit den damit zusammenhängenden Aspekten des Übergangs zu einer nachhaltigen und digitalen Wirtschaft.

Die EZB unterstützt die neuen Initiativen zur Kapitalmarktunion nachdrücklich und unterstreicht u. a., wie wichtig eine weitere Verbesserung und Harmonisierung der Insolvenzregelungen sowie eine Weiterentwicklung der Märkte für öffentliches und privates Beteiligungskapital in der EU sind. Da besser ausgereifte und integrierte Kapitalmärkte vorteilhaft für die Transmission ihrer Geldpolitik, für die Finanzstabilität und die Vertiefung der Wirtschafts- und Währungsunion (WWU) sind, unterstützt die EZB nachdrücklich entsprechende Bemühungen zur Weiterentwicklung der Kapitalmarktunion. Sie teilt gerne ihre Ansichten mit und steht beratend zur Seite in der Frage, welche Maßnahmen am vorteilhaftesten wären. In ihrem Bericht „Financial integration in Europe“ aus dem Jahr 2018 hat die EZB z. B. betont, wie wichtig es ist, die Insolvenzregelungen weiter zu verbessern und zu harmonisieren und die Märkte für öffentliches und privates Beteiligungskapital in der EU weiterzuentwickeln. Neben der allgemeinen Förderung der Integration und Entwicklung der Kapitalmärkte sollten die Hauptziele der Kapitalmarktunion darin bestehen, einen Beitrag zu einer breiten Auswahl und zur Stabilität der Finanzierungsquellen für private Haushalte, Unternehmen und Staaten, zum Wirtschaftswachstum durch die Unterstützung von Start-up-Unternehmen und die Förderung der Expansion junger und innovativer Unternehmen sowie zu einer besseren Teilung finanzieller Risiken im privaten Sektor in den Euro-Ländern zu leisten.

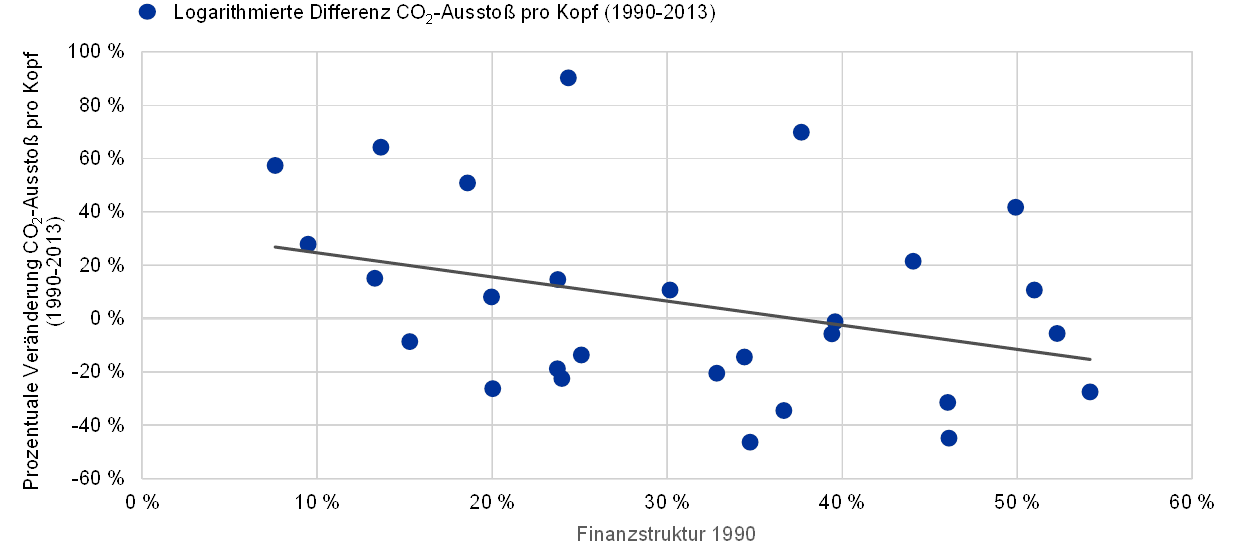

Die Weiterentwicklung der Märkte für Beteiligungskapital als Schwerpunkt in den nächsten Maßnahmenkatalog zur Kapitalmarktunion aufzunehmen, könnte neben anderen Vorteilen im Zeitverlauf einen wichtigen Beitrag zur Dekarbonisierung der EU-Volkswirtschaften leisten. Wie aus Abbildung 2.1 für 28 OECD-Länder hervorgeht, deuten neue Forschungsergebnisse der EZB darauf hin, dass Volkswirtschaften, deren Finanzierungsstruktur stärker auf Eigenkapital als auf Bankkredite oder andere Fremdmittel ausgerichtet ist, ihren CO2‑Fußabdruck in den letzten Jahrzehnten stärker reduzieren konnten als andere Volkswirtschaften. Diese Relation ist im Fall von privatem Beteiligungskapital (wie Wagniskapital oder Investitionen von Business Angels) noch ausgeprägter, was sich durch zwei Effekte erklären lässt. Erstens eigenen sich Märkte für Beteiligungskapital besser für die Finanzierung riskanter innovativer Unternehmen, die über weniger Sachanlagen verfügen, und energieeffiziente Sektoren weisen häufig einen größeren Anteil solcher Unternehmen auf. Im Gegensatz dazu gewähren Banken oft Kredite gegen materielle Sicherheiten, über die kohlenstoffintensive Branchen tendenziell in größerem Umfang verfügen als kohlenstoffarme bzw. „grüne“ Wirtschaftszweige. Zweitens treffen die Kosten für Rechtsstreitigkeiten Eigenkapitalgeber unmittelbarer. Das Risiko, dass „grüne“ Branchen Umweltschäden verursachen, ist geringer, somit ist es auch unwahrscheinlicher, dass derartige Kosten anfallen. Ein Programm zur Weiterentwicklung von Märkten für öffentliches und privates Beteiligungskapital könnte laufende Initiativen zur Förderung der Emission grüner Anleihen sinnvoll ergänzen. Es erfordert Zeit, die Finanzstruktur der EU dahingehend zu ändern, dass ihr Eigenkapitalanteil steigt. Alles in allem scheint dieser Ansatz im Hinblick auf eine stärker ökologisch ausgerichtete Wirtschaft dennoch vielversprechender zu sein als schuldenbasierte Ansätze. Dies brächte auch viele andere Vorteile im Zusammenhang mit der Steigerung von Produktivität und Wachstum, der Verbesserung der Risikoteilung im privaten Sektor und der Stärkung der Widerstandsfähigkeit der Finanzmarktintegration mit sich.

Struktur des Finanzsektors und CO2-Emissionen

(Y-Achse: prozentuale Veränderung der länderspezifischen CO2‑Emissionen pro Kopf zwischen 1990 und 2013; X-Achse: gesamte Aktienmarktkapitalisierung dividiert durch die Summe der gesamten privaten Kredite und der gesamten Aktienmarktkapitalisierung für jedes Land im Jahr 1990)

Quellen: Die Daten zu den CO2-Emissionen (Kilotonnen CO2 pro Kopf) stammen von der Internationalen Energieagentur (IEA). Die Daten zu den privaten Krediten und der Aktienmarktkapitalisierung stammen aus der World Bank Financial Structure Database.Anmerkung: Die „Finanzstruktur im Jahr 1990“ ist definiert als gesamte Aktienmarktkapitalisierung dividiert durch die Summe der gesamten privaten Kredite und der gesamten Aktienmarktkapitalisierung multipliziert mit 100 für jedes Land im Jahr 1990. Die Punkte in der Abbildung beziehen sich auf 28 OECD-Länder.

Die neuen wirtschaftlichen und finanziellen Beziehungen nach dem Brexit zwischen dem Vereinigten Königreich und den 27 EU-Mitgliedstaaten könnten zu Anpassungen in der Struktur, der Entwicklung und der Integration des EU-Finanzsystems führen. Die EU ist auf alle Szenarien vorbereitet. Viele Unternehmen der 27 Mitgliedstaaten nutzen Finanzdienstleistungen, die zurzeit von der City of London erbracht werden. Kapitalmarktbezogene Dienstleistungen – insbesondere das Clearing von Derivaten, verschiedene Dienstleistungen im Bereich Investmentbanking, wie Wertpapieremissionen, die Finanzierung von Fusionen und Übernahmen und Konsortialkrediten, sowie der Wertpapier- und Derivatehandel – werden in großem Umfang im Vereinigten Königreich eingekauft. Wenn das Vereinigte Königreich aus dem EU-Binnenmarkt ausscheidet, werden aufsichtsrechtliche und regulatorische Faktoren (z. B. Entscheidungen, die gemäß dem Äquivalenzrahmen der EU getroffen werden) sich auf die grenzüberschreitende Erbringung von Dienstleistungen aus dem Vereinigten Königreich auswirken. Für Entscheidungen über Äquivalenz ist die Europäische Kommission zuständig. Bei diesen werden Erwägungen im Zusammenhang mit der Finanzstabilität, darunter Risiken für die Finanzstabilität aufgrund potenzieller Unterschiede bei aufsichtlichen und regulatorischen Regelungen, ein entscheidender Faktor sein. Die EU ist auf alle Szenarien vorbereitet. Angesichts der derzeitigen Unsicherheiten hinsichtlich der künftigen Äquivalenz des Rahmenwerks des Vereinigten Königreichs muss der private Sektor sich weiterhin auf alle möglichen Entwicklungen nach Dezember 2020 vorbereiten. In Bereichen, in denen Dienstleistungen nicht mehr grenzüberschreitend erbracht werden können, müssen Finanzdienstleister mit Sitz im Vereinigten Königreich unter Umständen ihren Standort in die EU verlagern und/oder muss die EU möglicherweise ihre binnenwirtschaftlichen Kapazitäten ausbauen. Dies hätte Implikationen für die Struktur und die Entwicklung ihres Finanzsektors.

Abgesehen von regulatorischen Faktoren werden wirtschaftliche Anreize für Standortverlagerungen zwischen dem Vereinigten Königreich und den 27 EU-Mitgliedstaaten sowie andere Anpassungen im Privatsektor u. a. von Skalen- und Verbundeffekten abhängen. Skaleneffekte im Clearing-Geschäft bieten beispielsweise starke Anreize für eine Konzentration an einem einzigen Standort. Der EZB-Bankenaufsicht übermittelte Pläne von Banken mit Sitz in London sowie Pläne anderer Intermediäre lassen darauf schließen, dass einige Finanzgruppen möglicherweise verschiedene Arten von Tätigkeiten in eine Reihe von EU-Mitgliedstaaten verlagern werden. Dies scheint darauf hinzudeuten, dass vom Umfeld ausgehende Effekte bedeutender sein könnten als Verbundeffekte. Bestätigt sich dieser Trend, so könnte er zu einer Verbesserung der Multizentrierung des Finanzsystems des Euroraums/der 27 EU-Mitgliedstaaten führen.

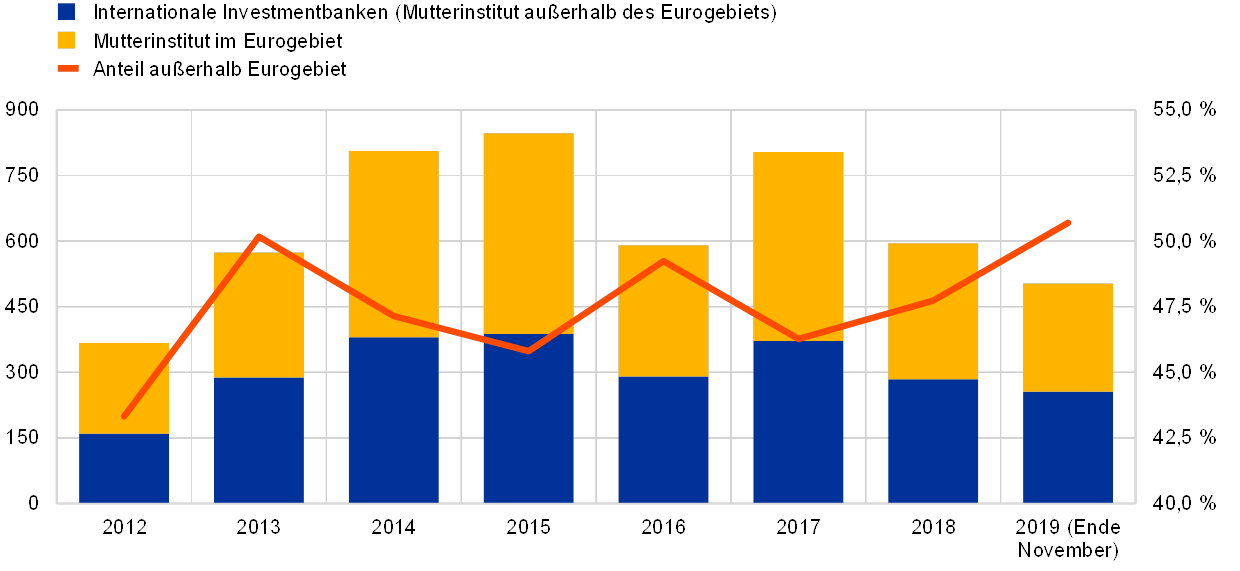

Es ist wichtig, dass die neuen Initiativen zur Kapitalmarktunion, die derzeit ausgearbeitet werden, die notwendigen Anpassungen des EU-Finanzsektors an den Brexit erleichtern. Verstärkt sich die Multizentrierung des EU-Finanzsystems, so wird es immer wichtiger werden, im Einklang mit dem Integrationsziel der Kapitalmarktunion die Fluidität der Finanzaktivitäten zwischen den verschiedenen EU-Finanzzentren beizubehalten und Fragmentierungstendenzen zwischen ihnen vorzubeugen. Die EU sollte zudem ihre binnenwirtschaftlichen Kapazitäten im Aktienbereich ausbauen. NFCs im Euroraum sind für Aktienemissionen weitgehend auf globale Banken angewiesen, die den Binnenmarkt großteils über London versorgen (siehe Abbildung 2.2). In Bezug auf Dienstleistungen, die auch künftig von London aus erbracht werden, sollten die entsprechenden Rahmenbedingungen für Drittländer in den Euro-Ländern hinreichend einheitlich sein. Die regulatorische und aufsichtliche Einheitlichkeit ist von entscheidender Bedeutung, um gleiche Bedingungen sicherzustellen und regulativer Arbitrage vorzubeugen. Künftige Initiativen, vor allem der geplante neue Maßnahmenkatalog für die Kapitalmarktunion, sollten den brexitbedingten Anpassungsbedarf auf vorausschauende Weise berücksichtigen.

Aktienemissionen von NFCs im Euroraum über globale Investmentbanken

(linke Achse: Anzahl der Geschäfte; rechte Achse: prozentuale Anteile)

Quelle: Dealogic.Anmerkung: Banken, die als Manager, Co-Manager, Bookrunner, Underwriter oder anderweitig an Geschäften beteiligt sind, werden je nach Standort des Mutterunternehmens den Kategorien „Euroraum“ oder „global“ zugeordnet. Vor dem Brexit hatten globale Banken in der Regel von London aus Zugang zum Markt. Die Balken zeigen die Anzahl der Geschäfte, an denen einzelne Banken beteiligt sind. Da üblicherweise viele Banken an einem einzigen Geschäft beteiligt sind, kann dies zu einer gewissen Doppelerfassung von Geschäften auf der linken Achse führen. Die orangefarbene Linie zeigt das Verhältnis zwischen den blauen und gelben Balken und kann als Näherungswert für die Bedeutung globaler Banken für den Markt des Euroraums herangezogen werden.

Die Einführung einer angemessen konzipierten, gemeinsamen, sicheren staatlichen Anleihe könnte erhebliche Vorteile für die Stabilität, Integration und Entwicklung der Finanzmärkte im Eurogebiet bringen. Die Finanzstruktur des Euroraums verfügt zurzeit über keine gemeinsame, sichere staatliche Anleihe. Eine derartige Anleihe würde das Finanzsystem weiterentwickeln, indem ein zusätzliches Finanzinstrument eingeführt wird, dessen Risiko-/Renditeeigenschaften sich von denen bestehender Vermögenswerte insbesondere angesichts des geringen Risikos, das nicht unmittelbar mit einem einzelnen Staat verbunden ist, unterscheiden. Eine solche staatliche Anleihe könnte außerdem ein wichtiger Bestandteil für die Entwicklung einer Zinsstrukturkurve im Eurogebiet sein, ein wesentliches Merkmal hoch entwickelter Kapitalmärkte, auf dessen Grundlage viele andere Finanzinstrumente bepreist würden. Beide Vorteile haben natürliche Auswirkungen auf die Finanzintegration, nicht nur auf die länderübergreifende Konvergenz der Vermögenspreise und Zinssätze, sondern auch auf die Diversifizierung von Anlagen über inländische Vermögenswerte hinaus. Der am häufigsten angeführte Aspekt einer gut konzipierten, sicheren staatlichen Anleihe im Euroraum ist jedoch deren möglicher Nutzen für die Finanzstabilität. Vor allem die deutliche Präferenz für heimische Staatsanleihen in den Beständen der Banken lässt – trotz erheblicher Fortschritte bei den ersten beiden Säulen der Bankenunion – wichtige Kanäle der Verflechtung zwischen Staaten und Banken weiterbestehen. Die Möglichkeit, Bestände an staatlichen Anleihen u. a. durch Anlagen in eine gemeinsame, sichere Anleihe zu diversifizieren, würde das Ausmaß direkter Verluste aufgrund von nationalen Problemen im Zusammenhang mit der Tragfähigkeit der öffentlichen Finanzen reduzieren. Darüber hinaus könnte eine Verringerung der Bedeutung von nationalen Benchmark-Staatsanleihen die Verbindung zwischen der Schuldentragfähigkeit des jeweiligen Staats und den Refinanzierungskosten der Banken (u. a. durch erstklassige, liquide Sicherheiten für Repo-Geschäfte) schwächen. Da sowohl eine gemeinsame, sichere staatliche Anleihe als auch Änderungen der regulatorischen Behandlung der Engagements von Banken in Staatsanleihen Themen der politischen Debatte in Europa sind, lassen indikative Simulationen in Kasten 1 von Special Feature B außerdem darauf schließen, dass durch die Kombination regulatorischer Gebühren für Konzentrationen bei Staatsanleihen (d. h. höhere Eigenkapitalanforderungen für Banken mit stärker konzentrierten Staatsanleihen-Portfolios) mit einer sicheren Anleihe eine Verringerung der Home Bias leichter herbeigeführt werden könnte. Somit könnte die Notwendigkeit einer Umschichtung der oberhalb der Konzentrationsschwelle liegenden Bestände an staatlichen Anleihen reduziert und eine potenzielle Erhöhung der Volatilität der Staatsanleihen-Portfolios von Banken vermieden werden. Zwar könnten die Einführung einer gemeinsamen, sicheren Anleihe und Änderungen der regulatorischen Behandlung von Engagements in Staatsanleihen zwei sich gegenseitig unterstützende Elemente der Vertiefung der WWU darstellen. Jedoch sollten die Diskussionen über diese möglichen Maßnahmen im breiteren Kontext der Vollendung der Banken- und Kapitalmarktunion betrachtet werden. Dies umfasst auch die laufende politische Debatte über ein europäisches Einlagenversicherungssystem.

Eine solche gemeinsame, sichere staatliche Anleihe brächte auch vielfältige Herausforderungen mit sich, wie von einigen Marktteilnehmern angeführt. Erstens könnte sich die Schaffung einer gemeinsamen, sicheren Anleihe, je nach ihrer Gestaltung, nachteilig auf die nationalen Anleihemärkte auswirken. So dürfte beispielsweise das Emissionsvolumen herkömmlicher Staatsanleihen sinken, was deren Liquidität beeinträchtigen würde. Zweitens könnte in diesem Zusammenhang die Wahrscheinlichkeit, auf dem Markt ausreichend Käufer für nachrangige Schuldtitel zu finden, gering sein. Dies ist für die Bonität einer gemeinsamen, sicheren Anleihe von entscheidender Bedeutung, da die Anlegerbasis für solche Produkte kleiner sein dürfte als für herkömmliche Staatsanleihen. In diesem Zusammenhang muss bei der Bankenregulierung besonderes Augenmerk auf die verhältnismäßige Behandlung von Risiken für die gemeinsame, sichere Anleihe und die sonstigen Staatsanleihen gelegt werden. Drittens könnte die erhebliche Streuung der Ratings staatlicher Schuldtitel im Euroraum den Prozess der Schaffung einer gemeinsamen, sicheren, durch Staaten besicherten Anleihe erschweren. Diese Aspekte müssen sorgfältig erwogen werden.

Um den beabsichtigten Nutzen erzielen zu können, sollte eine gemeinsame, sichere staatliche Anleihe des Euroraums eine Reihe von Merkmalen in Bezug auf ihre Bonität, ihr Volumen, ihre Anreizwirkungen und ihre Abstimmung auf das regulatorische und Marktumfeld in sich vereinen. Eine gemeinsame, sichere Anleihe sollte eine sehr hohe Bonität aufweisen und sowohl länderspezifischen als auch weiterreichenden, mit Staaten im Euroraum verbundenen Schocks standhalten können. Sie sollte auch so ausgestaltet sein, dass sie weiterhin Anreize für eine solide nationale Finanzpolitik bietet. Außerdem sollte die sichere Anleihe sowohl mit den regulatorischen als auch mit den Marktstandards vereinbar sein und die Zulassungskriterien für Liquiditätsgeschäfte der EZB erfüllen. Eine weitere Priorität besteht darin, dass die verbleibenden nationalen Märkte für Staatsanleihen weiterhin gut funktionieren. Einige Gestaltungsformen für diese Anleihe, die diese Kriterien erfüllen, hätten das Potenzial, den Vorteil niedriger Finanzierungskosten für Staaten auf eine größere Zahl von Emittenten auszuweiten als dies derzeit der Fall ist. Das Volumen der geschaffenen Anleihe sollte zudem ausreichend bemessen sein, damit der betreffende Markt genügend Liquidität entwickelt und für wesentliche Verbesserungen in Bezug auf Finanzintegration, -entwicklung und -stabilität sorgt. Insgesamt könnte eine gut konzipierte, gemeinsame, sichere staatliche Anleihe die Banken- und Kapitalmarktunion unterstützen und somit zur Vertiefung der WWU beitragen. Gleichzeitig verdeutlicht die aktuelle Diskussion über verschiedene Gestaltungsformen der sicheren Anleihe, wie schwierig es ist, alle wünschenswerten Kriterien gleichermaßen zu erfüllen.

- [1]In Abbildung 1.1 entspricht die Gesamtzahl der sonstigen Finanzinstitute (SFIs) der Summe der finanziellen Mantelkapitalgesellschaften (dunkelgrüner Bereich), die sich mit Verbriefungen befassen, und der verbleibenden sonstigen Finanzinstitute (hellblauer Bereich).

- [2]Verordnung (EU) 2019/1156 des Europäischen Parlaments und des Rates vom 20. Juni 2019 zur Erleichterung des grenzüberschreitenden Vertriebs von Organismen für gemeinsame Anlagen und zur Änderung der Verordnungen (EU) Nr. 345/2013, (EU) Nr. 346/2013 und (EU) Nr. 1286/2014 sowie Richtlinie (EU) 2019/1160 des Europäischen Parlaments und des Rates vom 20. Juni 2019 zur Änderung der Richtlinien 2009/65/EG und 2011/61/EU im Hinblick auf den grenzüberschreitenden Vertrieb von Organismen für gemeinsame Anlagen.

- [3]Finanzstabilitätsrat „Policy Recommendations to Address Structural Vulnerabilities from Asset Management Activities“, 12. Januar 2017, und Europäischer Ausschuss für Systemrisiken „Recommendation on leverage and liquidity in investment funds“, 14. Februar 2018.

- [4]Association for Financial Markets in Europe, „Capital Markets Union: Key Performance Indicators“, Oktober 2019, Abbildung 7.3.

- [5]Allerdings könnte dies zum Teil der Rückführung von im Ausland erzielten Einnahmen durch multinationale US-Unternehmen geschuldet sein. Sie vollzog sich in etwa zur gleichen Zeit und könnte auch Messgrößen zu den Strömen ausländischer Direktinvestitionen innerhalb des Eurogebiets beeinflusst haben.

- 3 March 2020