Sintesi

1 Valutazione complessiva della struttura e dell’integrazione del sistema finanziario

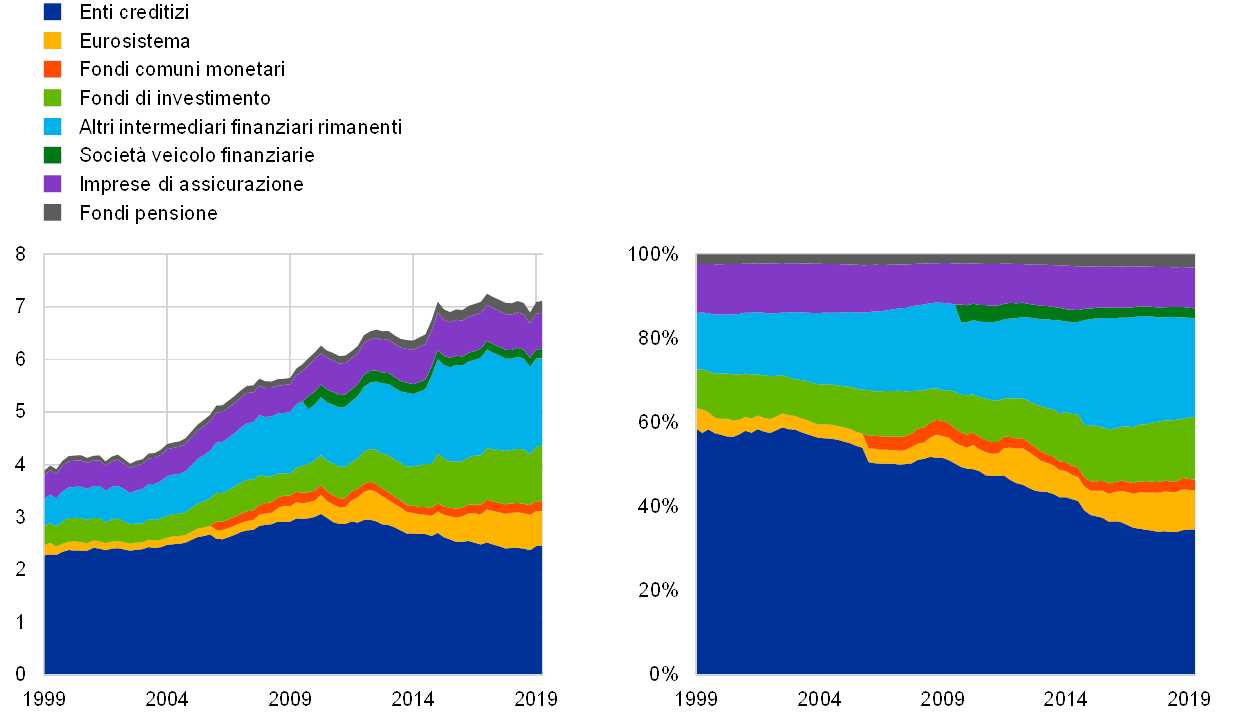

La dimensione del sistema finanziario dell’area dell’euro è rimasta pressoché stabile negli ultimi anni su un livello pari a circa sei-sette volte il PIL, sostanzialmente in linea con la dimensione relativa dei sistemi finanziari dei principali paesi. La dimensione complessiva di un sistema finanziario può essere stimata, tra l’altro, in base alle attività degli intermediari finanziari o alle passività di tutti i settori economici. Nel giugno 2019 le consistenze totali delle attività detenute dagli intermediari finanziari dell’area dell’euro ammontavano a 82.000 miliardi di euro (comprese le attività detenute dall’Eurosistema). Questa cifra è oltre sette volte superiore al PIL dell’area dell’euro (cfr. grafico 1.1, riquadro di sinistra) e ha registrato poche variazioni dal 2015. A fine 2018 il finanziamento totale dei settori dell’area dell’euro si collocava a 67.000 miliardi di euro, ossia quasi sei volte il PIL dell’area, e ha evidenziato pochi scostamenti dal 2014 circa. Queste misure approssimative della dimensione complessiva del sistema finanziario costituiscono inoltre un modo per valutarne lo sviluppo nell’economia. Indicano la capacità di un sistema finanziario di far confluire i fondi in eccesso di alcuni operatori verso altri che li necessitano a fini di consumo o investimento produttivo. Al tempo stesso, la crisi finanziaria iniziata nel 2007 ha mostrato che un sistema finanziario troppo cospicuo potrebbe indicare squilibri diffusi e comportare pertanto una grave minaccia alla stabilità finanziaria e, in ultima analisi, al benessere economico. In aggiunta, vi sono altre dimensioni dello sviluppo finanziario che potrebbero non rispecchiarsi adeguatamente nelle attività o passività totali, come le innovazioni finanziarie e i miglioramenti istituzionali e organizzativi del sistema finanziario.

Riguardo al ruolo dei diversi intermediari, la struttura finanziaria dell’area dell’euro mostra uno spostamento a medio termine da una forte predominanza bancaria verso una composizione più equilibrata, in cui diverse tipologie di intermediari finanziari non bancari assumono crescente importanza. Un’altra dimensione che caratterizza un sistema finanziario è la sua struttura, ossia la combinazione di intermediari e mercati finanziari che operano nell’economia. Ad esempio, il riquadro di destra del grafico 1.1 mostra che il sottosettore finanziario di maggior rilievo, per attività, continua a essere costituito dalle banche (enti creditizi), benché la loro incidenza sia costantemente diminuita dall’inizio degli anni 2000. Allo stesso tempo è aumentata l’importanza dei fondi di investimento diversi dai fondi comuni monetari, di una categoria residua degli altri intermediari finanziari (AIF) “rimanenti”[1] e dell’Eurosistema. Gli AIF rimanenti comprendono un ampio novero di vari intermediari e altri soggetti, fra i quali operatori in valori mobiliari e strumenti derivati o broker, broker di assicurazione, società di gestione patrimoniale, società di venture capital, consulenti di investimenti, società di partecipazione finanziaria, società di credito specializzate, veicoli di finanziamento di società non finanziarie, che ad esempio ne supportano le emissioni di titoli di debito, e altri soggetti che convogliano flussi finanziari all’interno di società non finanziarie. In altre parole, in termini di incidenza delle attività delle varie tipologie di intermediari, la predominanza delle banche nel sistema finanziario dell’area dell’euro si è indebolita, in particolare dopo la crisi finanziaria e del debito sovrano.

Attività totali del settore finanziario dell’area dell’euro e quote delle diverse tipologie di intermediari finanziari

(rapporto attività/PIL nominale nel riquadro di sinistra; percentuali nel riquadro di destra; marzo 1999 - giugno 2019)

Fonte: BCE.Note: nelle attività aggregate (non consolidate) dei sottosettori rientrano le attività finanziarie, mentre sono escluse le attività non finanziarie. Gli AIF rimanenti comprendono operatori in valori mobiliari e strumenti derivati, società finanziarie erogatrici di prestiti (società di leasing o factoring), società finanziarie specializzate (incluse società di venture capital, società di finanziamento delle esportazioni e delle importazioni o alcune controparti centrali), ausiliari finanziari (inclusi ad esempio società di gestione patrimoniale, broker in valori mobiliari, consulenti di investimenti, broker di assicurazione o borse), nonché istituzioni finanziarie captive e prestatori di fondi (inclusi ad esempio società di partecipazione finanziaria, veicoli di finanziamento di società non finanziarie, che fra l’altro ne supportano le emissioni di titoli di debito, e altri soggetti che convogliano flussi finanziari all’interno di società non finanziarie). I dati sui fondi comuni monetari sono riportati separatamente dagli enti creditizi solo dal 1° trim. 2006. I dati sulle società veicolo finanziarie, che svolgono operazioni di cartolarizzazione, sono rilevate separatamente dagli AIF rimanenti a partire dal 4° trim. 2009.

I fondi di investimento e i fondi pensione sono le tipologie di intermediari finanziari non bancari che hanno registrato la crescita più rapida nell’area dell’euro negli ultimi anni. Gli intermediari finanziari non bancari (tutte le aree del grafico 1.1, ad eccezione di quelle in blu scuro per gli enti creditizi e in giallo per l’Eurosistema), che nel giugno 2019 incidevano per quasi il 60% sul totale delle attività del settore finanziario dell’area dell’euro, meritano un’attenzione particolare. Infatti la loro espansione può riflettere lo sviluppo e la diversificazione del sistema finanziario, ma in parte anche la migrazione dei rischi dal settore bancario, la cui regolamentazione ha subito significative modifiche dopo la crisi, a sottosettori finanziari meno regolamentati. Una prima osservazione a questo riguardo è che gli AIF rimanenti, che non possono essere disaggregati con le statistiche attualmente disponibili e pertanto seguitano a essere relativamente opachi, rappresentano una quota notevole degli intermediari finanziari non bancari in termini di attività. Secondariamente, i fondi di investimento e i fondi pensione sono le categorie che hanno registrato la crescita più rapida negli ultimi anni; i primi erano già in precedenza il secondo principale gruppo di intermediari finanziari non bancari nell’area dell’euro dopo gli AIF rimanenti. Al terzo e al quarto posto seguono, rispettivamente, le imprese di assicurazione e i fondi pensione.

L’espansione degli intermediari finanziari non bancari comporta una serie di benefici che riflettono lo sviluppo finanziario, tuttavia richiede l’attenzione della politica prudenziale su come contenere la trasformazione e il possibile nuovo emergere o persino acuirsi dei rischi per la stabilità finanziaria. La crescita dei fondi di investimento è importante per varie ragioni. Innanzitutto, le famiglie europee detengono tuttora una quota relativamente elevata dei loro risparmi in depositi bancari, ma nell’attuale contesto di tassi di interesse contenuti diversi tipi di fondi di investimento (sulla base dell’esperienza passata) offrono rendimenti più interessanti su portafogli ben diversificati. Secondariamente, molti tipi di fondi di investimento offrono per gli strumenti in capitale di rischio, le obbligazioni o altre attività (meno negoziabili) una diversificazione tra paesi, che li rende veicoli naturali per la condivisione dei rischi finanziari nel settore privato dell’area dell’euro. La recente adozione di una direttiva e di un regolamento dell’UE volti a promuovere la distribuzione transfrontaliera dei fondi di investimento può essere utile a tale riguardo[2]. Infine, l’espansione dei flussi finanziari verso i fondi di investimento, in aggiunta ai crescenti disallineamenti di liquidità nei loro bilanci (cfr. ad esempio la sezione 4.2 della rassegna “Financial Stability Review” della BCE di novembre 2019), può determinare maggiori rischi per la stabilità finanziaria e richiede pertanto l’attenzione della politica prudenziale. Le raccomandazioni pubblicate dal Financial Stability Board nel 2017 e dal Comitato europeo per il rischio sistemico nel 2018 sono intese a far fronte alle vulnerabilità strutturali dei gestori patrimoniali derivanti, in particolare, dai disallineamenti di liquidità[3]. L’attuazione di queste raccomandazioni in Europa può progredire nel contesto di una revisione della legislazione dell’UE, come il riesame in atto della direttiva sui gestori dei fondi di investimento alternativi, che dovrebbe essere sottoposta a consultazione pubblica nella seconda metà del 2020.

Riguardo al ruolo dei diversi mercati, la struttura finanziaria dell’area dell’euro è caratterizzata dalla continua predominanza degli strumenti di finanziamento non negoziabili, come prestiti e azioni non quotate. Il secondo metodo di descrivere la struttura finanziaria tramite la combinazione dei mercati è analizzando l’importanza relativa dei diversi strumenti di finanziamento utilizzati dai principali settori economici. Il grafico 1.2 presenta in dettaglio le quote relative dei principali strumenti finanziari (in bilancio) nel finanziamento aggregato di tutti i settori economici (famiglie, imprese e amministrazioni pubbliche, ma escluso il settore esterno) per l’area dell’euro, gli Stati Uniti e il Giappone. I tre riquadri mostrano alcune differenze tangibili, in linea con la diffusa valutazione secondo cui in Europa e in Giappone il sistema finanziario è maggiormente basato sulle banche, mentre negli Stati Uniti sul mercato dei capitali. L’economia dell’area dell’euro rivela percentuali particolarmente elevate del finanziamento tramite prestiti e azioni non quotate, mentre in Giappone tramite prestiti e titoli del debito pubblico. L’economia statunitense registra un’incidenza maggiore del finanziamento tramite azioni quotate e titoli di debito delle società non finanziarie (SNF) rispetto all’area dell’euro o al Giappone, benché le percentuali dei prestiti e delle altre partecipazioni non siano esigue.

Solo alcuni strumenti negoziabili, in particolare i titoli di debito delle SNF, mostrano una lieve tendenza al rialzo nel medio termine nell’area dell’euro, mentre il volume del capitale di rischio collocato sui mercati regolamentati resta relativamente modesto. Sebbene l’incidenza di tutto il capitale di rischio nel finanziamento totale nell’area dell’euro sia comparabile a quella di altri paesi, le percentuali dei vari strumenti non lo sono. Il finanziamento tramite public equity (azioni quotate) è relativamente modesto, mentre quello tramite private equity (azioni non quotate) è piuttosto consistente. In linea con un sistema basato sulle banche, nell’area dell’euro la quota di obbligazioni bancarie, che finanziano efficacemente i prestiti (determinando in qualche modo un doppio conteggio nel grafico 1.2), è relativamente elevata rispetto agli Stati Uniti o al Giappone. Allo stesso tempo, il ricorso alle obbligazioni bancarie è leggermente diminuito dopo la crisi finanziaria, mentre è aumentato il finanziamento diretto tramite obbligazioni societarie; quest’ultimo quindi si è accresciuto rispetto al primo nell’area dell’euro. Tuttavia, la lenta evoluzione delle consistenze aggregate riportate nel grafico 1.2 non indica una tendenza generalizzata verso un maggiore ricorso al mercato, poiché il finanziamento tramite azioni non quotate è aumentato pressoché in parallelo. Inoltre, tale evoluzione cela una significativa eterogeneità fra paesi per quanto riguarda l’importanza relativa degli strumenti di mercato. Il grafico 2 nel capitolo 1 del presente rapporto mostra semmai un lieve calo per l’insieme di tutti i settori negli ultimi venti anni. Questo calo, tuttavia, potrebbe aver raggiunto di recente il punto minimo, in quanto il finanziamento delle SNF sul mercato ha recuperato dopo la crisi, probabilmente perché le SNF hanno dovuto compensare la riduzione della leva finanziaria delle banche.

Struttura del finanziamento delle economie dell’area dell’euro, degli Stati Uniti e del Giappone per tipo di strumento

(percentuali; dati annuali: 1999-2018)

Fonti: BCE per l’area dell’euro e OCSE per gli Stati Uniti e il Giappone.Note: il grafico è costruito sulla scorta delle passività di tutti i settori economici, esclusi le passività verso il resto del mondo, i prestiti delle SNF (per sottrarre i prestiti infragruppo da questi dati non consolidati), il circolante e i depositi, le quote di fondi di investimento, i diritti pensionistici, le assicurazioni e le garanzie standard, gli strumenti finanziari derivati e le stock option conferite ai dipendenti, nonché gli altri conti passivi. Le altre partecipazioni si riferiscono a forme di capitale di rischio non rappresentate da azioni quotate nei mercati regolamentati e azioni non quotate, come le quote nelle società in accomandita, le quote nelle società a responsabilità limitata i cui proprietari sono soci, le partecipazioni al capitale di cooperative, le partecipazioni delle amministrazioni pubbliche al capitale delle società pubbliche che non è suddiviso in azioni. I dati relativi agli Stati Uniti e al Giappone si basano sul Sistema dei conti nazionali (SCN) 2008, applicato a livello mondiale. Il Sistema europeo dei conti (SEC) 2010, sul quale si basano i dati relativi all’area dell’euro, è sostanzialmente in linea con l’SCN 2008, anche se in alcuni casi potrebbe essere più dettagliato.

Nell’area dell’euro il processo di ristrutturazione post-crisi del settore bancario prosegue a un ritmo graduale, ma la limitata attività di aggregazione a livello nazionale e transfrontaliero sembra essere anche un fenomeno globale. Fin dalla crisi finanziaria il settore bancario dell’area dell’euro attraversa un graduale processo di ristrutturazione, che comporta la ricerca di nuovi modelli imprenditoriali, l’adeguamento al nuovo regime regolamentare, il consolidamento e la risoluzione delle attività deteriorate. Il numero delle banche dell’area dell’euro continua a diminuire lentamente, poiché l’attività di aggregazione è rimasta piuttosto contenuta a partire dalla crisi, mentre il numero di succursali estere si mantiene fondamentalmente stabile. In un riquadro del capitolo 1 si rileva un aspetto interessante: la modesta dinamica del consolidamento post-crisi non è un tratto distintivo dell’area dell’euro o dell’UE. Analogamente, la moderata attività di fusione e acquisizione a livello nazionale e transfrontaliero dal 2010 è stata osservata anche nelle altre principali aree di libero scambio in tutto il mondo, tra cui l’area dell’Accordo tra Stati Uniti, Messico e Canada (United States-Mexico-Canada Agreement, USMCA), che ha sostituito l’Accordo di libero scambio nordamericano (North American Free Trade Agreement, NAFTA), e l’area dell’Associazione delle nazioni del Sud-est asiatico (Association of Southeast Asian Nations, ASEAN).

Uno specifico ostacolo al consolidamento bancario nell’area dell’euro potrebbe essere rappresentato dalle valutazioni persistentemente basse e dalle cause sottostanti, oltre che da altri fattori economici, imprenditoriali e regolamentari. Dalla moneta unica e dall’unione bancaria ci si sarebbe potuto attendere una maggiore dimensione transfrontaliera nel processo di consolidamento bancario rispetto ad altre regioni del mondo. Tuttavia questo non è avvenuto. In aggiunta a una serie di fattori economici, imprenditoriali e regolamentari (compresa l’unione bancaria ancora incompleta) discussi nella pubblicazione “Financial integration in Europe” della BCE del 2018, il riquadro del presente rapporto indica il calo delle valutazioni delle banche dell’area dell’euro osservato negli ultimi anni quale altro elemento importante in grado di spiegare la carente attività di consolidamento. Tra i fattori di fondo del calo delle valutazioni vi sono bassa redditività, modelli imprenditoriali problematici, costi elevati, alto livello delle esposizioni deteriorate e/o errori di percezione o di determinazione dei prezzi da parte del mercato. Questo calo delle valutazioni non è stato registrato nella regione dell’USMCA o nel resto del mondo e sembra caratterizzare solo l’area dell’euro.

In seguito al dinamismo nella costituzione di soggetti fintech nell’ultimo decennio, l’area dell’euro ne ospita attualmente circa un quinto a livello mondiale, ubicati in numero consistente in paesi più piccoli a forte innovazione tecnologica. Uno degli sviluppi più vivaci nella struttura finanziaria delle grandi economie è stata la crescita delle società fintech, che ricorrono all’innovazione tecnologica, in particolare l’informatica, per supportare o fornire servizi finanziari. Data l’assenza a tutt’oggi di un quadro di riferimento statistico specifico per le fintech, le informazioni al riguardo sono relativamente limitate e poco sistematiche. Sulla scorta di un insieme di dati nuovo, ma ancora sperimentale compilato dalla BCE, il rapporto indica che, a seguito di una brusca accelerazione nella costituzione di fintech nell’area dell’euro sin dalla metà dei primi dieci anni del millennio, le 2.800 fintech situate nell’area nel 2018 rappresentano oltre un quinto di questi soggetti a livello mondiale. Se da un lato la maggior parte delle fintech si trova nei grandi paesi dell’area, dall’altro lato vi sono alcuni piccoli paesi a forte innovazione tecnologica con un numero significativo di fintech in rapporto alla rispettiva popolazione (ad esempio Estonia, Finlandia, Irlanda, Lituania e Lussemburgo).

Comprendere i benefici economici e i potenziali rischi delle fintech sarebbe più agevole se si integrassero come categoria separata nei sistemi di classificazione statistica delle attività economiche adottati a livello europeo e internazionale. Secondo la tipologia dell’Autorità bancaria europea, l’insieme di dati sperimentale rivela che la maggior parte delle fintech è attiva in servizi di pagamento, compensazione e regolamento oppure in servizi di credito, deposito e raccolta di capitali. Ma un numero significativo è coinvolto anche in servizi di investimento e gestione degli investimenti o nel credit scoring, in servizi di conformità e altre tecnologie finanziarie (non ancora classificate). Esaminando l’assetto proprietario, il principale gruppo di azionisti proviene tendenzialmente dal settore finanziario e assicurativo, mentre il secondo gruppo più grande proviene dal settore dell’informazione e delle comunicazioni. Per quanto riguarda l’ubicazione degli azionisti, la maggior parte delle fintech è in mano a soggetti nazionali. Al fine di fornire una solida base per monitorare gli sviluppi relativi alle fintech, per poi valutarne i benefici e i rischi e analizzarne le implicazioni per le principali funzioni di banca centrale, è importante che siano adeguatamente integrate nei sistemi di classificazione statistica delle attività economiche adottati a livello europeo e internazionale. Per agevolare il monitoraggio e la valutazione sarebbe opportuno che le attività fintech formassero una categoria distinta.

In seguito alla forte tendenza verso una ripresa dell’integrazione finanziaria registrata nell’area dell’euro dopo la crisi fino al 2015, gli andamenti contrastanti dell’integrazione complessiva osservati da allora sono stati caratterizzati da una notevole volatilità della convergenza dei prezzi e dal ristagno della crescita degli investimenti transfrontalieri. Tanto più avanzata è l’integrazione finanziaria tra i paesi dell’area dell’euro, quanto più si può parlare di un mercato unico dei servizi finanziari e quanto più risulta opportuno esaminare la struttura e lo sviluppo del sistema finanziario dell’area nel suo complesso. I due indicatori compositi dell’integrazione finanziaria riportati nel grafico 1.3 sono stati costruiti per fornire approssimativamente un quadro generale dell’integrazione finanziaria dell’area dell’euro combinando le informazioni dei mercati finanziari più importanti. Entrambi gli indicatori continuano a segnalare discrepanze tra l’integrazione riflessa nei differenziali di prezzo transfrontalieri (indicatore basato sui prezzi in giallo) e l’integrazione riflessa negli investimenti transfrontalieri (indicatore basato sulla quantità in blu). I due indicatori hanno registrato un forte recupero dopo la crisi finanziaria e del debito sovrano fino al 2015. Ma in seguito l’indicatore basato sui prezzi ha mostrato oscillazioni apprezzabili, collocandosi in base all’ultima rilevazione appena al di sopra del picco del 2015. Questa volatilità deriva soprattutto dalle variazioni dei differenziali di rendimento sulle obbligazioni transfrontaliere, connesse fra l’altro all’emergere e all’attenuarsi delle incertezze politiche in vari paesi dell’area dell’euro. Malgrado gli effetti generalmente favorevoli della politica monetaria espansiva della BCE sull’integrazione finanziaria, l’indicatore basato sulla quantità è stato frenato dal 2015 soprattutto dalla modesta erogazione di prestiti interbancari transfrontalieri, poiché l’immissione di abbondante liquidità risultante dalle misure non convenzionali di politica monetaria ha comportato, come ci si attendeva, un minore fabbisogno delle controparti. Il lieve rialzo dell’indicatore basato sulla quantità, che secondo l’ultima rilevazione ha raggiunto livelli simili a quelli registrati nel 2004 e nel 2015, è stato trainato dal recupero dei prestiti interbancari transfrontalieri e delle consistenze in obbligazioni. Un indicatore correlato all’attività finanziaria transfrontaliera nell’area dell’euro pubblicato dall’Association for Financial Markets in Europe, che si basa su una gamma più ampia di segmenti di mercato ed è quindi meno influenzato da una singola componente, mostra però un recupero post-crisi più continuo anche in termini di quantità[4].

Indicatori compositi dell’integrazione finanziaria basati sui prezzi e sulla quantità

(dati trimestrali; indicatore basato sui prezzi: 1° trim. 1995 - 3° trim. 2019; indicatore basato sulla quantità: 1° trim. 1999 - 2° trim. 2019)

Fonte: BCE ed elaborazioni della BCE.Note: l’indicatore composito basato sui prezzi aggrega dieci indicatori relativi ai mercati monetari, obbligazionari, del capitale di rischio e del credito bancario al dettaglio, mentre l’indicatore composito basato sulla quantità aggrega cinque indicatori per gli stessi segmenti di mercato esclusa la componente bancaria al dettaglio. Gli indicatori possono assumere un valore da zero (completa frammentazione) a uno (completa integrazione). Un aumento degli indicatori segnala una maggiore integrazione finanziaria. Da gennaio 2018 la variazione dell’indicatore basato sui prezzi potrebbe essere riconducibile alla transizione dall’Eonia all’€STR nella componente del mercato monetario. La sigla OMT sta per operazioni monetarie definitive (outright monetary transactions). Una descrizione dettagliata degli indicatori e dei dati di input è fornita nell’allegato statistico del presente rapporto e in Hoffmann, P., Kremer, M. e Zaharia, S. (2019), “Financial integration in Europe through the lens of composite indicators”, Working Paper Series, n. 2319, BCE, settembre.

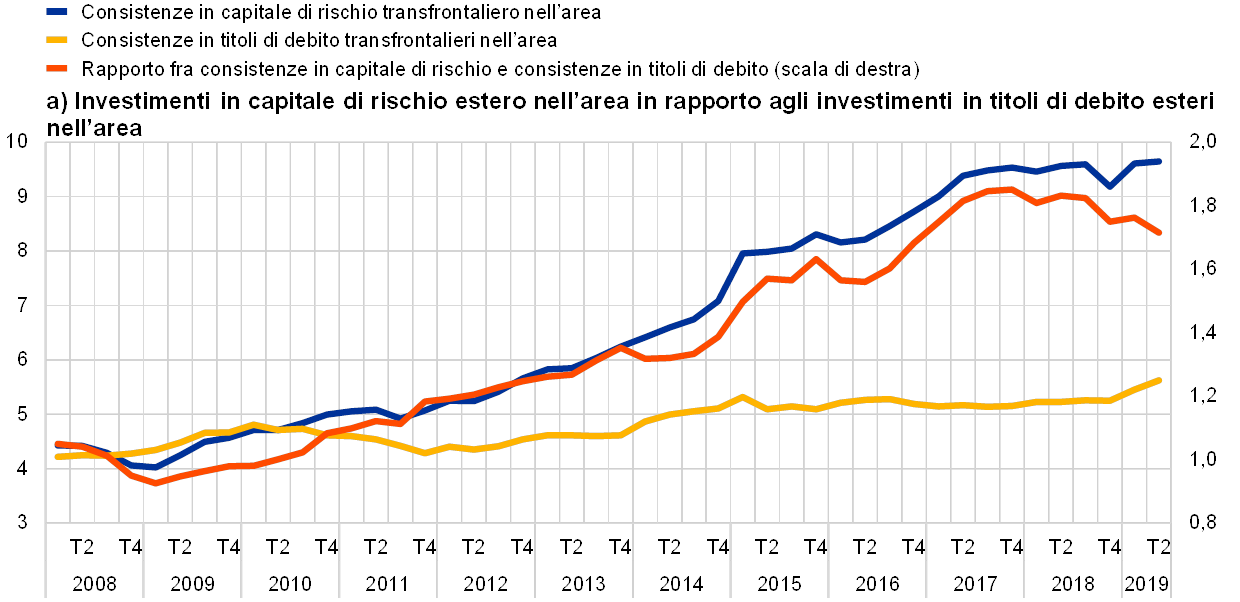

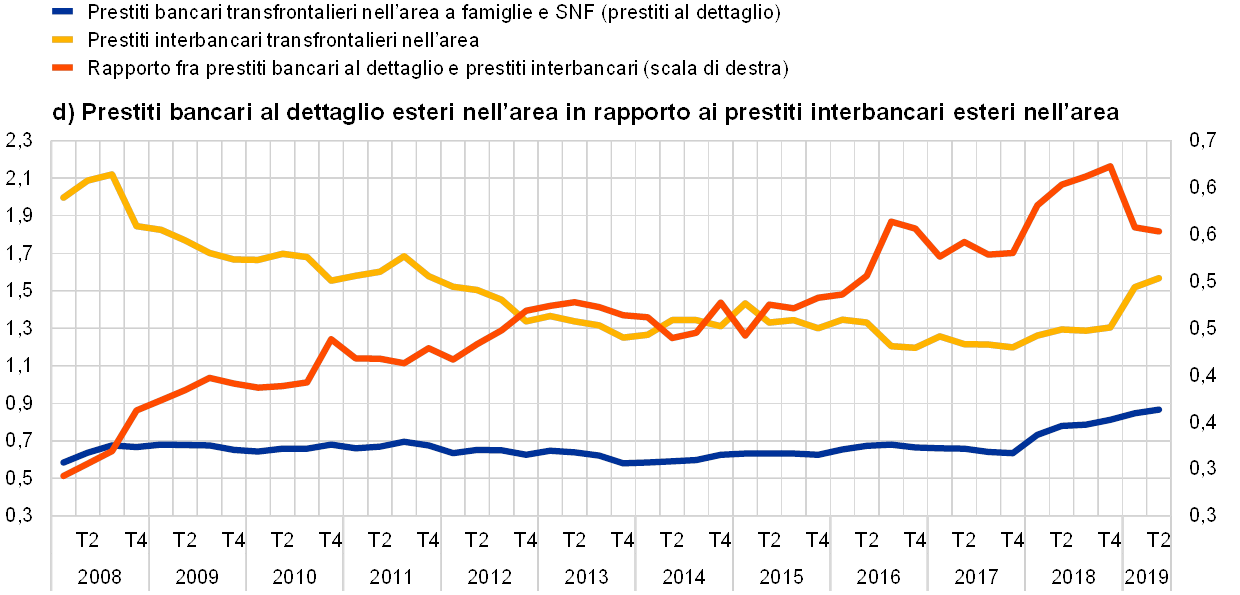

Negli ultimi anni si è osservato un andamento positivo dell’integrazione finanziaria, in particolare per quanto riguarda i rapporti di pagamento di importo rilevante, i tassi del mercato dei pronti contro termine (PcT) con garanzie specifiche e, in modo molto graduale, il volume dei prestiti bancari al dettaglio, ma in generale non per i mercati del capitale di rischio. Il presente rapporto individua inoltre alcuni sviluppi specifici dell’integrazione in diversi mercati finanziari. Le nuove ricerche che applicano le metodologie di rete ai dati di Target2 indicano che il numero di rapporti di pagamento intrattenuti dalle banche europee con altre banche partecipanti a Target2 della stessa comunità nazionale è diminuito costantemente nell’ultimo decennio, mentre sono aumentati i nuovi rapporti di pagamento con banche partecipanti a Target2 di altre comunità nazionali. Ciò suggerisce una maggiore integrazione transfrontaliera per i pagamenti di importo rilevante. Nel mercato monetario in euro garantito, il premio di scarsità incorporato nei tassi dei PcT su tipologie specifiche di titoli di Stato è diminuito negli ultimi due anni, come indicato dalla riduzione dei loro differenziali di rendimento al di sotto del tasso della BCE sui depositi presso la banca centrale per paesi come Francia, Germania, Italia, Paesi Bassi e Spagna. Allo stesso tempo, nell’area dell’euro i prestiti bancari al dettaglio transfrontalieri sono aumentati, anche se in modo piuttosto graduale da un livello relativamente basso (cfr. la linea blu nel riquadro (d) del grafico 1.4). I rendimenti e le consistenze del capitale di rischio transfrontaliero nell’area dell’euro (cfr. la linea blu nel riquadro (a) del grafico 1.4) non indicano più ulteriori aumenti dell’integrazione dei mercati azionari e, in certa misura, mostrano i primi segnali di una nuova frammentazione. Questo andamento è in linea con il rallentamento e la minore uniformità della ripresa economica, nonché con le incertezze politiche in alcuni paesi dell’area dell’euro.

In relazione ai fondi obbligazionari e di capitale di rischio nell’area dell’euro, quando si esaminano le misure dell’home bias che non distinguono tra investitore e domicilio del fondo, è necessario non sottovalutare l’integrazione finanziaria basata sulla quantità. Nel modulo C si stabilisce un collegamento diretto fra i paesi di origine degli investitori e le origini delle loro consistenze in capitale di rischio o in obbligazioni specifiche del fondo. La corrispondente misura dell’home bias (tendenza degli investitori a detenere attività emesse nel proprio paese) è notevolmente inferiore rispetto alle misure che si basano sul domicilio del fondo come origine degli investimenti. Questo risultato può essere spiegato dalla notevole percentuale degli investimenti che i residenti dell’area dell’euro detengono nei centri finanziari (ad esempio Irlanda o Lussemburgo). In queste piazze finanziarie i fondi offrono tendenzialmente portafogli più diversificati rispetto a quelli domiciliati altrove. Pertanto, nel considerare le misure dell’home bias che non tengono pienamente conto dell’origine degli investitori, bisogna essere cauti e non sottostimare l’integrazione basata sulla quantità.

I significativi miglioramenti post-crisi della capacità di tenuta dell’integrazione finanziaria nell’area dell’euro potrebbero essersi stabilizzati; occorre inoltre seguire con attenzione che l’aumento degli investimenti in strumenti di debito a breve termine transfrontalieri e la riduzione degli investimenti diretti esteri (IDE) transfrontalieri, se persistenti, non determinino nel tempo sacche di vulnerabilità agli shock. Il grafico 1.4 mostra i quattro indicatori che la BCE monitora per valutare la capacità di tenuta dell’integrazione finanziaria nell’area dell’euro, ossia che i miglioramenti dell’integrazione dopo la crisi finanziaria e del debito sovrano non siano vanificati da gravi shock. Ad esempio, un tipo di vulnerabilità potrebbe derivare da percentuali sproporzionate di strumenti runnable, quali prestiti interbancari o titoli di debito a breve termine. In primo luogo, il riquadro (a) del grafico 1.4 potrebbe suggerire che nell’area dell’euro il rapporto tra investimenti in capitale di rischio transfrontaliero e investimenti in obbligazioni transfrontaliere abbia raggiunto il livello massimo nel 2017 e nel 2018. In secondo luogo, il riquadro (b) mostra che gli IDE all’interno dell’area in percentuale degli IDE e degli investimenti di portafoglio in capitale di rischio transfrontalieri hanno oscillato intorno a livelli simili a partire dal 2011 per poi iniziare a diminuire verso la fine del 2018[5]. In terzo luogo, il riquadro (c) mostra che dal 2014 gli investimenti in strumenti di debito a breve termine transfrontalieri sono cresciuti più rapidamente degli investimenti in strumenti di debito a lungo termine transfrontalieri nell’area dell’euro. Infine, il riquadro (d) mostra che nel 2019 la crescita piuttosto graduale dei prestiti bancari al dettaglio transfrontalieri nell’area dell’euro è stata più che compensata dalla ripresa dei prestiti interbancari transfrontalieri. Benché queste inversioni siano tendenzialmente piuttosto limitate e, forse ad eccezione degli strumenti di debito a breve termine, non particolarmente protratte finora, sarebbe opportuno continuare a monitorare l’evoluzione di questi indicatori della capacità di tenuta dell’integrazione finanziaria.

Indicatori della capacità di tenuta dell’integrazione finanziaria nell’area dell’euro

(scala di sinistra: migliaia di miliardi di euro; scala di destra: rapporto)

Fonti: (a) BCE ed elaborazioni della BCE; (b) BCE; (c) BCE, elaborazioni della BCE basate sui dati della bilancia dei pagamenti ed Eurostat; (d) BCE.Note: (a) la linea blu mostra il volume totale delle consistenze in capitale di rischio detenute dagli investitori dell’area dell’euro (tutti i settori) emesse da residenti di altri paesi dell’area. La linea gialla mostra il volume totale delle consistenze in titoli di debito detenute dagli investitori dell’area dell’euro (tutti i settori) emesse da residenti di altri paesi dell’area. La linea arancione mostra il rapporto tra i due aggregati. Per gli investimenti in capitale di rischio e in strumenti di debito il totale si riferisce alla somma delle consistenze di attività transfrontaliere e nazionali nell’area dell’euro. (b) La linea blu mostra il volume totale degli IDE nell’area dell’euro. La linea gialla mostra la somma degli IDE e degli investimenti di portafoglio transfrontalieri nell’area dell’euro. La linea arancione mostra il rapporto tra i due aggregati. (c) La linea blu mostra il volume totale degli strumenti di debito a lungo termine (con scadenza superiore a un anno) emessi dai paesi dell’area dell’euro e detenuti da residenti di altri paesi dell’area. La linea gialla mostra il volume totale degli strumenti di debito a breve termine (con scadenza inferiore a un anno) emessi dai paesi dell’area dell’euro e detenuti da residenti di altri paesi dell’area. La linea arancione mostra il rapporto tra i due aggregati. (d) La linea blu mostra il volume totale dei prestiti bancari transfrontalieri nell’area dell’euro a famiglie e SNF, ossia prestiti bancari al dettaglio. La linea gialla mostra il volume totale dei prestiti transfrontalieri tra le IFM nell’area dell’euro, ossia i prestiti interbancari. La linea arancione mostra il rapporto tra i due aggregati. Una trattazione più dettagliata sull’interpretazione di questi indicatori è consultabile nel modulo A “Financial integration and risk sharing in a monetary union” del rapporto “Financial integration in Europe” della BCE del 2016.

(scala di sinistra: migliaia di miliardi di euro; scala di destra: rapporto)

(scala di sinistra: migliaia di miliardi di euro; scala di destra: rapporto)

(scala di sinistra: migliaia di miliardi di euro; scala di destra: rapporto)

2 Approfondimento di aspetti di policy concernenti la struttura e l’integrazione del sistema finanziario

Alcune caratteristiche e determinati sviluppi esposti in precedenza concernenti la struttura, l’evoluzione e l’integrazione del sistema finanziario dell’area dell’euro evidenziano l’importanza di completare l’unione bancaria europea e di compiere ulteriori progressi nella realizzazione dell’unione dei mercati dei capitali (UMC) a livello europeo. Per quanto riguarda l’UMC, l’incidenza degli strumenti finanziari negoziabili non è aumentata dopo l’introduzione dell’euro. In particolare, rispetto ad altri paesi, vi è margine di incremento della quota del public equity sul finanziamento totale delle imprese. Inoltre, i mercati del private equity dell’area dell’euro dovrebbero diventare una fonte più dinamica di capitale di rischio, che darebbe luogo a migliori opportunità di crescita per le imprese giovani e innovative. Al tempo stesso, l’espansione relativamente vigorosa degli intermediari finanziari non bancari suggerisce la necessità di contenere possibili rischi per la stabilità finanziaria nuovi o trasformati e di garantire loro parità di condizioni con le banche. Affinché l’integrazione dei mercati dei capitali conseguita finora preservi la sua capacità di tenuta agli shock, appare auspicabile che non si protraggano le lievi riduzioni del capitale di rischio detenuto a livello transfrontaliero e degli IDE (nella misura in cui per questi ultimi non si sia trattato di un effetto temporaneo del rimpatrio degli utili esteri da parte delle multinazionali statunitensi) e che gli investimenti in strumenti di debito a lungo termine transfrontalieri riprendano a crescere più rapidamente rispetto a quelli degli strumenti di debito a breve termine. Nel complesso, il livello di integrazione finanziaria raggiunto nell’area dell’euro non è soddisfacente. Per l’efficace funzionamento dell’unione bancaria gioverebbe che proseguissero e si rafforzassero soltanto aumenti molto graduali del credito bancario transfrontaliero al dettaglio nell’area dell’euro, incrementando la capacità di tenuta dell’integrazione bancaria e la condivisione dei rischi tramite il canale privato del credito fra i paesi dell’area. È molto più probabile che tali effetti si realizzino con l’ulteriore consolidamento transfrontaliero del sistema bancario fra i paesi dell’area dell’euro. Andrebbero pertanto affrontati gli ostacoli alle fusioni e alle acquisizioni bancarie transfrontaliere. A tale riguardo e, più in generale, anche ai fini della stabilità finanziaria, sono fortemente auspicabili ulteriori progressi nel completamento dell’unione bancaria.

La Commissione europea e il Consiglio “Economia e finanza” (ECOFIN) dell’UE hanno avviato iniziative per rendere una priorità di questo ciclo legislativo una seconda serie di misure intese a sviluppare l’UMC, dopo il piano d’azione del 2015. Alla fine del 2019 erano state adottate 11 delle 13 proposte incluse nel piano d’azione della Commissione per l’UMC annunciato nel settembre 2015. A gennaio 2020 sei di queste misure legislative avevano già effetto, mentre le restanti assumeranno gradualmente efficacia entro la metà del 2022. Se, da un lato, il tasso di adozione è relativamente elevato, dall’altro va riconosciuto che si è dovuta notevolmente limitare l’ambizione di alcune iniziative affinché i colegislatori europei giungessero a un accordo. Alla luce di quanto esposto e di altre caratteristiche e sviluppi del sistema finanziario dell’UE, i responsabili delle politiche e gli operatori di mercato hanno richiesto in vari rapporti una seconda serie di azioni, che riorientassero in parte l’UMC e le facessero compiere un balzo in avanti. Il Consiglio ECOFIN ha quindi indicato il proprio interesse a porre l’UMC fra le priorità sul piano delle politiche e la Commissione ha espresso l’intenzione di renderla un elemento centrale di questo ciclo legislativo. La Commissione ha istituito, fra l’altro, un Forum ad alto livello sull’unione dei mercati dei capitali, composto da esperti di diversi settori, con l’incarico di elaborare proposte di misure concrete che potrebbero confluire nel prossimo piano d’azione per l’UMC. Al momento i lavori si concentrano su come creare un ecosistema che permetta di incrementare la raccolta di capitali transfrontalieri, come sviluppare l’architettura di un mercato europeo dei capitali e come conseguire una maggiore partecipazione degli investitori al dettaglio, nonché sugli aspetti connessi della transizione verso economie digitali e sostenibili.

La BCE sostiene con forza le nuove iniziative in materia di UMC, rilevando ad esempio l’importanza di migliorare e armonizzare ulteriormente le norme in materia di insolvenza e di continuare a sviluppare i mercati del public equity e del private equity nell’UE. Dati i benefici che mercati dei capitali più sviluppati e integrati comportano per la trasmissione della sua politica monetaria, per la stabilità finanziaria e per l’approfondimento dell’UEM, la BCE sostiene decisamente gli sforzi profusi per far avanzare l’UMC. È pronta a fornire pareri e consulenza riguardo alle misure più auspicabili sul piano delle politiche. Già nel rapporto del 2018 “Financial integration in Europe”, la BCE aveva, ad esempio, sottolineato la grande importanza di migliorare e armonizzare ulteriormente le norme in materia di insolvenza e di continuare a sviluppare i mercati del public equity e del private equity nell’UE. Oltre a promuovere in generale l’integrazione e lo sviluppo dei mercati dei capitali, dovrebbero costituire obiettivi fondamentali dell’UMC contribuire a un’ampia scelta di fonti di finanziamento per famiglie, imprese e amministrazioni pubbliche e alla loro stabilità, favorire la crescita economica, sostenendo le start-up e promuovendo l’espansione di imprese giovani e innovative, e stimolare una maggiore condivisione dei rischi finanziari nel settore privato in tutti i paesi dell’area dell’euro.

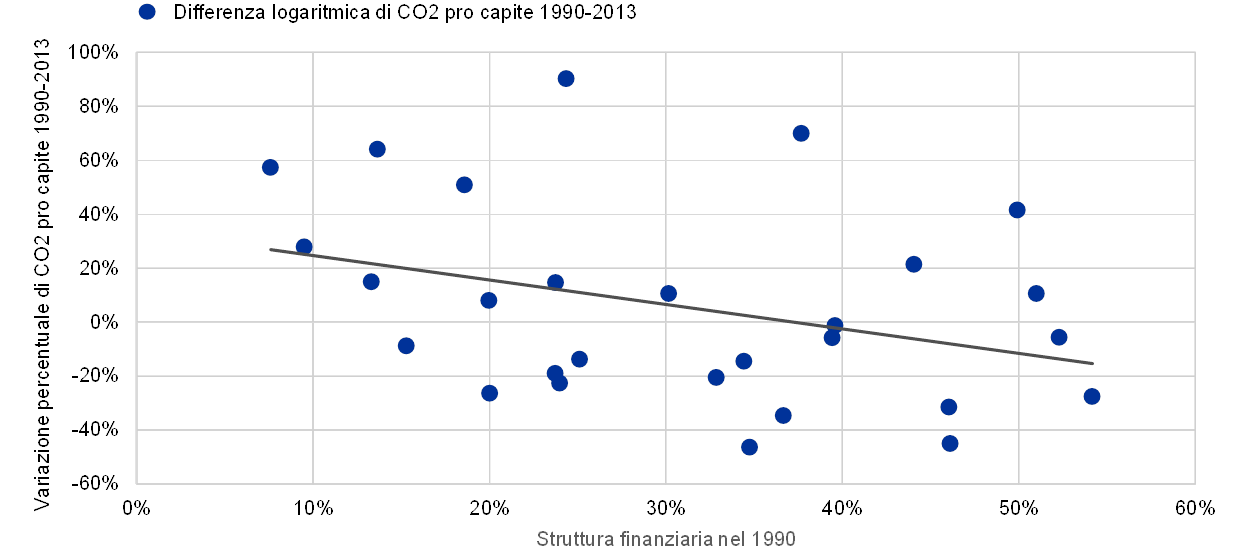

Focalizzando l’attenzione sull’ulteriore sviluppo dei mercati del capitale di rischio, la prossima serie di misure per l’UMC potrebbe, tra l’altro, contribuire nel tempo in modo rilevante alla decarbonizzazione delle economie dell’UE. Come illustra il grafico 2.1, un nuovo studio della BCE suggerisce, per 28 paesi dell’OCSE, che le economie con una struttura finanziaria più orientata verso il capitale di rischio rispetto al credito bancario o ad altri strumenti di debito hanno ridotto la propria impronta di carbonio in misura maggiore negli ultimi decenni in confronto ad altre economie. Questa correlazione è ancora più marcata per il private equity, come venture capital e investimenti di “business angel”. Le motivazioni sono due. In primo luogo, i mercati del capitale di rischio si prestano maggiormente a finanziare le imprese innovative rischiose, con minori dotazioni di beni materiali, e i settori efficienti sotto il profilo energetico spesso comprendono una quota maggiore di queste imprese. Viceversa, le banche spesso concedono prestiti a fronte di garanzie materiali, che le industrie “marroni” tendono a detenere in misura superiore rispetto alle “verdi”. In secondo luogo, gli oneri connessi ad azioni legali si ripercuotono in modo più immediato su chi investe in capitale di rischio. Per le industrie verdi la prospettiva di incorrere in tali oneri risulta inferiore data la minore probabilità che queste provochino danni ambientali. Un programma di sviluppo dei mercati del public equity e del private equity potrebbe utilmente integrare le iniziative correnti intese a promuovere l’emissione di obbligazioni verdi. Modificare la struttura finanziaria dell’UE in modo da aumentare la quota di capitale di rischio richiederà tempo, ma nel complesso promette di essere più efficace nel rendere l’economia più ecologica rispetto al canale del debito. Comporterebbe anche molti altri vantaggi, in termini di promozione della produttività e della crescita, maggiore condivisione dei rischi finanziari nel settore privato e rafforzamento della capacità di tenuta dell’integrazione finanziaria.

Struttura finanziaria ed emissioni di carbonio

(asse delle ordinate: variazione percentuale delle emissioni di carbonio pro capite specifiche per paese tra il 1990 e il 2013; asse delle ascisse: capitalizzazione totale del mercato azionario divisa per la somma del credito totale al settore privato e della capitalizzazione totale del mercato azionario, per ciascun paese, nel 1990)

Fonti: i dati sulle emissioni di carbonio (migliaia di tonnellate di CO2 pro capite) sono elaborati dalla International Energy Association; i dati relativi al credito al settore privato e alla capitalizzazione del mercato azionario sono tratti dal Financial Structure Database della Banca mondiale.Note: la “struttura finanziaria nel 1990” è definita come la capitalizzazione totale del mercato azionario divisa per la somma del credito totale al settore privato e della capitalizzazione totale del mercato azionario per 100, per ciascun paese, nel 1990; i punti del grafico corrispondono a 28 paesi dell’OCSE.

Le nuove relazioni economiche e finanziarie tra il Regno Unito e l’UE27 dopo la Brexit potrebbero comportare aggiustamenti nella struttura, nello sviluppo e nell’integrazione del sistema finanziario dell’UE; quest’ultima è preparata a tutti gli scenari. Molte imprese dell’UE27 utilizzano i servizi finanziari attualmente forniti dalla City di Londra. La dipendenza dal Regno Unito è pronunciata per i servizi relativi al mercato dei capitali, in particolare per la compensazione delle operazioni in derivati, vari servizi di investment banking quali l’emissione di titoli, il finanziamento di fusioni e acquisizioni e i prestiti sindacati, nonché per l’operatività in titoli e strumenti derivati. Con l’uscita del Regno Unito dal mercato unico dell’UE, la prestazione transfrontaliera di servizi dal Regno Unito sarà influenzata da aspetti di vigilanza e regolamentazione, ad esempio dalle decisioni assunte nell’ambito del quadro di equivalenza dell’UE. Le decisioni di equivalenza competono alla Commissione europea. Un fattore fondamentale di cui si terrà conto sarà la stabilità finanziaria, inclusi i rischi che potrebbero derivare da una potenziale divergenza fra i quadri di regolamentazione e di vigilanza. L’UE è pronta a tutti gli scenari e, alla luce della corrente incertezza riguardo alla futura equivalenza con il Regno Unito, anche il settore privato deve continuare a prepararsi a tutti i possibili sviluppi dopo dicembre 2020. Laddove la prestazione transfrontaliera di servizi non sia più praticabile, è possibile che i fornitori di servizi finanziari con sede nel Regno Unito debbano trasferirsi nell’UE e/o l’UE debba incrementare lo spessore della propria capacità interna, con implicazioni per la struttura e lo sviluppo del suo settore finanziario.

Oltre che dalla regolamentazione, gli incentivi economici ai trasferimenti tra Regno Unito e UE27 e altri aggiustamenti del settore privato dipenderanno anche dalle economie di scala e di gamma. Nell’attività di compensazione le economie di scala offrono, ad esempio, forti incentivi alla concentrazione in un unico luogo. I piani presentati dalle banche con sede a Londra alla Vigilanza bancaria della BCE, come anche quelli di altri intermediari, suggeriscono che alcuni gruppi finanziari possano trasferire diverse tipologie di attività in vari Stati membri. Ciò sembra indicare che gli effetti “ecosistemici” possano essere più rilevanti delle economie di gamma. Se confermata, questa tendenza potrebbe rafforzare il carattere pluricentrico del sistema finanziario dell’area dell’euro/UE27.

È importante che le nuove iniziative per l’UMC, attualmente in fase di elaborazione, agevolino i necessari aggiustamenti del settore finanziario dell’UE in seguito alla Brexit. Se il carattere pluricentrico del sistema finanziario dell’UE assumesse maggiore rilievo, sarà sempre più importante mantenere la fluidità delle attività finanziarie tra i diversi centri finanziari dell’UE, evitando qualsiasi tendenza alla frammentazione fra questi, in linea con l’obiettivo di integrazione dell’UMC. L’UE dovrebbe inoltre incrementare lo spessore della propria capacità interna per quanto riguarda il capitale di rischio. Per l’emissione di capitale di rischio le società non finanziarie dell’area dell’euro fanno ampio ricorso alle banche globali, che servono in larga misura il mercato unico da Londra (cfr. grafico 2.2). Per i servizi che continueranno a essere forniti da Londra, i quadri di riferimento pertinenti applicabili a paesi terzi dovrebbero essere sufficientemente uniformi in tutti i paesi dell’UE. La coerenza sul piano della regolamentazione e della vigilanza è indispensabile per assicurazione condizioni di parità e scongiurare l’arbitraggio regolamentare. Le future iniziative politiche, in particolare la nuova serie di misure previste per l’UMC, dovrebbero tenere conto dell’esigenza di aggiustamento alla Brexit in maniera lungimirante.

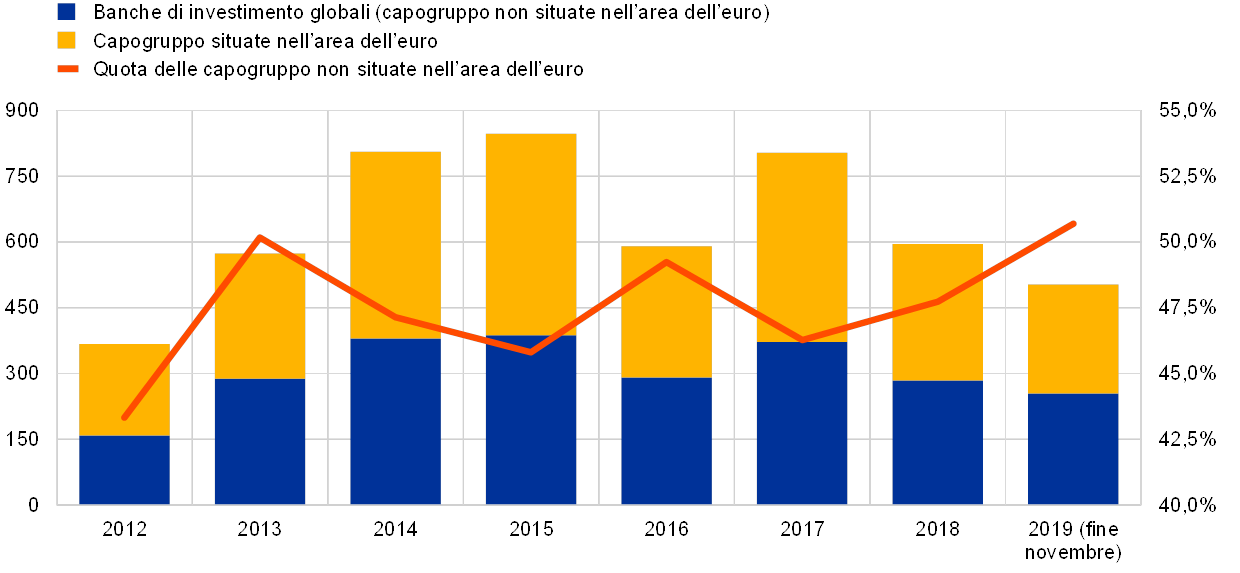

Emissione di capitale di rischio da parte delle società non finanziarie dell’area dell’euro attraverso le banche di investimento globali

(scala di sinistra: numero di operazioni; scala di destra: quote percentuali)

Fonte: Dealogic.Note: le banche coinvolte in operazioni in qualità di gestore, gestore congiunto, bookrunner, partecipante o sottoscrittore sono classificate come “area dell’euro” o “globale” a seconda dell’ubicazione della capogruppo. Prima della Brexit le banche globali accedevano generalmente al mercato da Londra. Le colonne mostrano il numero di operazioni a cui hanno partecipato le singole banche. Dal momento che numerose banche partecipano normalmente a un’unica operazione, ciò può comportare qualche doppio conteggio di operazioni sulla scala di sinistra. La linea arancione rappresenta il rapporto tra le colonne blu e gialle e può considerarsi indicativa della rilevanza delle banche globali per il mercato dell’area dell’euro.

L’introduzione di un’attività sovrana sicura comune opportunamente concepita potrebbe comportare importanti vantaggi in termini di stabilità, integrazione e sviluppo del settore finanziario dell’area dell’euro. Al momento la struttura finanziaria dell’area dell’euro è priva di un’attività sovrana sicura comune. La sua introduzione determinerebbe uno sviluppo del sistema finanziario, poiché si renderebbe disponibile uno strumento aggiuntivo con caratteristiche di rischio/rendimento diverse da quelle delle attività già esistenti, in particolare a basso rischio e non direttamente legata a un singolo Stato. Inoltre, un titolo di debito di questo tipo potrebbe costituire un importante fattore per lo sviluppo di un’adeguata struttura per scadenze nell’area dell’euro, caratteristica fondamentale dei mercati dei capitali altamente sviluppati, in base a cui sarebbero fissati i prezzi di molti altri strumenti finanziari. Entrambi questi vantaggi hanno naturali implicazioni per l’integrazione finanziaria, non solo per la convergenza dei prezzi delle attività e dei tassi di interesse tra i paesi, ma anche per la diversificazione degli investitori al di là delle attività nazionali. Tuttavia, uno degli effetti più enfatizzati di un’attività sovrana sicura comune opportunamente concepita per l’area dell’euro è il potenziale beneficio in termini di stabilità finanziaria. In particolare, la marcata tendenza delle banche a detenere più titoli pubblici nazionali che stranieri lascia ancora intatte forti basi per il nesso fra banche ed emittenti sovrani, malgrado i notevoli progressi compiuti con i primi due pilastri dell’unione bancaria. La possibilità di diversificare i portafogli di titoli sovrani, investendo anche in un’attività sicura comune, limiterebbe la portata delle perdite dirette in seguito a problemi di sostenibilità dei conti pubblici nazionali. Inoltre, riducendo la rilevanza delle obbligazioni sovrane nazionali di riferimento, si potrebbe indebolire il legame tra la sostenibilità del debito dell’emittente sovrano nazionale e i costi del finanziamento bancario (anche tramite garanzie liquide di elevata qualità per i pronti contro termine). Inoltre, poiché il dibattito sul piano delle politiche europee verte sia su un’attività sicura comune sia su modifiche nel trattamento regolamentare delle esposizioni bancarie al debito sovrano, le simulazioni indicative del riquadro 1 nel modulo B suggeriscono che la combinazione dell’imposizione di oneri per la concentrazione di obbligazioni sovrane (ossia requisiti patrimoniali più elevati per le banche che detengono portafogli di titoli sovrani più concentrati) con un’attività sicura potrebbe contribuire a ridurre la tendenza a detenere più titoli pubblici nazionali, potrebbe rendere meno necessaria la ricomposizione dei portafogli di obbligazioni sovrane al di sopra della soglia di concentrazione e potrebbe evitare potenziali aumenti della volatilità dei portafogli di titoli sovrani detenuti dalle banche. Sebbene l’introduzione di un’attività sicura comune e la modifica del trattamento regolamentare delle esposizioni sovrane potrebbero essere due elementi dell’approfondimento dell’UEM che si corroborano a vicenda, la discussione di queste possibili misure dovrebbe inquadrarsi nel contesto più ampio del completamento dell’unione bancaria e dell’unione dei mercati dei capitali, che include il dibattito politico in corso su un sistema europeo di assicurazione dei depositi.

Un’attività sovrana sicura comune porrebbe anche molteplici sfide, come rilevato da alcuni operatori di mercato. In primo luogo la creazione di un’attività sicura comune, a seconda di come è concepita, potrebbe avere un impatto negativo sui mercati obbligazionari nazionali. È probabile, ad esempio, che si riduca l’entità delle emissioni di titoli di Stato tradizionali, con un conseguente impatto negativo sulla loro liquidità. In secondo luogo, un aspetto correlato potrebbe essere un’insufficiente disponibilità di acquirenti sul mercato per gli strumenti di debito subordinato, fondamentali per la qualità creditizia di qualsiasi attività sicura comune, poiché la base di investitori per tali prodotti è verosimilmente inferiore a quella dei titoli di Stato tradizionali. A tale riguardo, la regolamentazione bancaria deve prestare particolare attenzione al trattamento proporzionato dei rischi per l’attività sicura comune e il resto del debito sovrano. In terzo luogo, la considerevole dispersione dei rating tra gli strumenti di debito sovrano dell’area dell’euro può complicare il processo di creazione di un’attività sicura comune garantita da soggetti sovrani. Questi aspetti richiedono un attento esame.

Per trarre i benefici perseguiti, un’attività sovrana sicura comune dell’area dell’euro dovrebbe combinare una serie di caratteristiche relative alla qualità del credito, alle sue dimensioni, agli effetti di incentivazione e all’allineamento con il contesto della regolamentazione e del mercato. Un’attività sicura comune dovrebbe presentare una qualità creditizia molto elevata e capacità di tenuta agli shock del debito sovrano specifici di un paese o più generalizzati nell’area dell’euro. Dovrebbe anche essere concepita in modo da preservare gli incentivi a perseguire sane politiche di bilancio nazionali. Inoltre, l’attività sicura dovrebbe essere compatibile sia con gli standard regolamentari sia con gli standard di mercato e soddisfare i criteri di idoneità delle garanzie per le operazioni di liquidità della BCE. Un’altra priorità è che i restanti mercati nazionali del debito pubblico continuino a funzionare bene. Alcuni modelli di attività rispondenti a tali criteri estenderebbero potenzialmente il vantaggio di bassi costi di finanziamento per i soggetti sovrani a un insieme più ampio di emittenti rispetto a quanto avviene attualmente. Anche il volume creato dovrebbe essere di dimensioni sufficienti affinché il mercato sviluppi abbastanza liquidità e si producano miglioramenti apprezzabili in termini di integrazione, sviluppo e stabilità del sistema finanziario. Nel complesso, un’attività sovrana sicura comune opportunamente concepita potrebbe essere di sostegno all’unione bancaria e all’unione dei mercati dei capitali e quindi contribuire all’approfondimento dell’UEM. Al tempo stesso il dibattito in corso sui possibili modelli di attività sicura dimostra la difficoltà di soddisfare tutti i criteri auspicabili in pari misura.

- [1]Nel grafico 1.1 l’insieme complessivo degli AIF è formato dalle società veicolo finanziarie (area verde scuro), che operano in cartolarizzazioni, e dagli AIF rimanenti (area celeste).

- [2]Regolamento (UE) 2019/1156 del Parlamento europeo e del Consiglio, del 20 giugno 2019, per facilitare la distribuzione transfrontaliera degli organismi di investimento collettivo e che modifica i Regolamenti (UE) n. 345/2013, (UE) n. 346/2013 e (UE) n. 1286/2014; Direttiva (UE) 2019/1160 del Parlamento europeo e del Consiglio, del 20 giugno 2019, che modifica le Direttive 2009/65/CE e 2011/61/UE per quanto riguarda la distribuzione transfrontaliera degli organismi di investimento collettivo.

- [3]Financial Stability Board (2017), “Policy Recommendations to Address Structural Vulnerabilities from Asset Management Activities”, gennaio, e Comitato europeo per il rischio sistemico (2018), “Recommendation on leverage and liquidity in investment funds”, 14 febbraio.

- [4]Association for Financial Markets in Europe (2019), “Capital Markets Union: Key Performance Indicators”, ottobre, grafico 7.3.

- [5]Tuttavia, questo andamento potrebbe essere stato parzialmente determinato dal rimpatrio di utili esteri da parte delle multinazionali statunitensi, fenomeno che si è verificato pressappoco nello stesso periodo e che potrebbe avere inciso sulle misure dei flussi di IDE all’interno dell’area dell’euro.

- 3 March 2020