El año en cifras

1 Informe de gestión

1.1 Objeto del informe de gestión del BCE

El informe de gestión[1] es una parte integral de las Cuentas Anuales del BCE que proporciona información contextual sobre sus estados financieros[2]. Puesto que las actividades y operaciones del BCE se realizan en apoyo de sus objetivos, su posición financiera y resultados deben considerarse conjuntamente con sus actuaciones.

A este respecto, el informe de gestión presenta las tareas y actividades principales del BCE, así como su impacto en los estados financieros. Asimismo, analiza los cambios más importantes registrados en el balance y en la cuenta de pérdidas y ganancias durante el año e incluye información sobre los recursos financieros del BCE. Por último, describe el entorno de riesgo en el que opera el BCE, presentando información sobre los riesgos específicos a los que está expuesto, así como sobre las políticas de gestión de riesgos aplicadas para mitigarlos.

1.2 Tareas y actividades principales

El BCE forma parte del Eurosistema, que comprende, además del BCE, los diecinueve bancos centrales (BCN) de los Estados miembros de la Unión Europea (UE) cuya moneda es el euro. El objetivo primordial del Eurosistema es el mantenimiento de la estabilidad de precios[3]. El BCE desempeña las tareas que se describen en el Tratado de Funcionamiento de la Unión Europea[4] y en los Estatutos del Sistema Europeo de Bancos Centrales y del Banco Central Europeo (Estatutos del SEBC)[5] (Figura 1). El BCE lleva a cabo sus actividades con el objetivo de cumplir su mandato y no con la intención de obtener beneficios.

Figura 1

Tareas principales del BCE

Las operaciones de política monetaria del Eurosistema se registran en los estados financieros del BCE y de los BCN de la zona del euro, conforme al principio de ejecución descentralizada de la política monetaria en el Eurosistema. El cuadro 1 presenta un esquema de las principales operaciones y funciones que realiza el BCE en cumplimiento de su mandato, y su impacto en los estados financieros del BCE.

Cuadro 1

Actividades principales del BCE e impacto en sus estados financieros

Ejecución de la política monetaria

Ejecución de operaciones con divisas y gestión de las reservas exteriores

Promoción del buen funcionamiento de los sistemas de pago

Contribución a la seguridad y solidez del sistema bancario y a la estabilidad del sistema financiero

Otros

1) Puede consultarse información más detallada sobre las operaciones de préstamo de valores en el sitio web del BCE.

2) Puede consultarse información más detallada sobre las líneas de swap de divisas en el sitio web del BCE.

3) Puede consultarse información más detallada sobre las operaciones de liquidez en euros del Eurosistema con activos de garantía admisibles en el sitio web del BCE.

4) Puede consultarse información más detallada sobre TARGET2 en el sitio web del BCE.

1.3 Evolución financiera

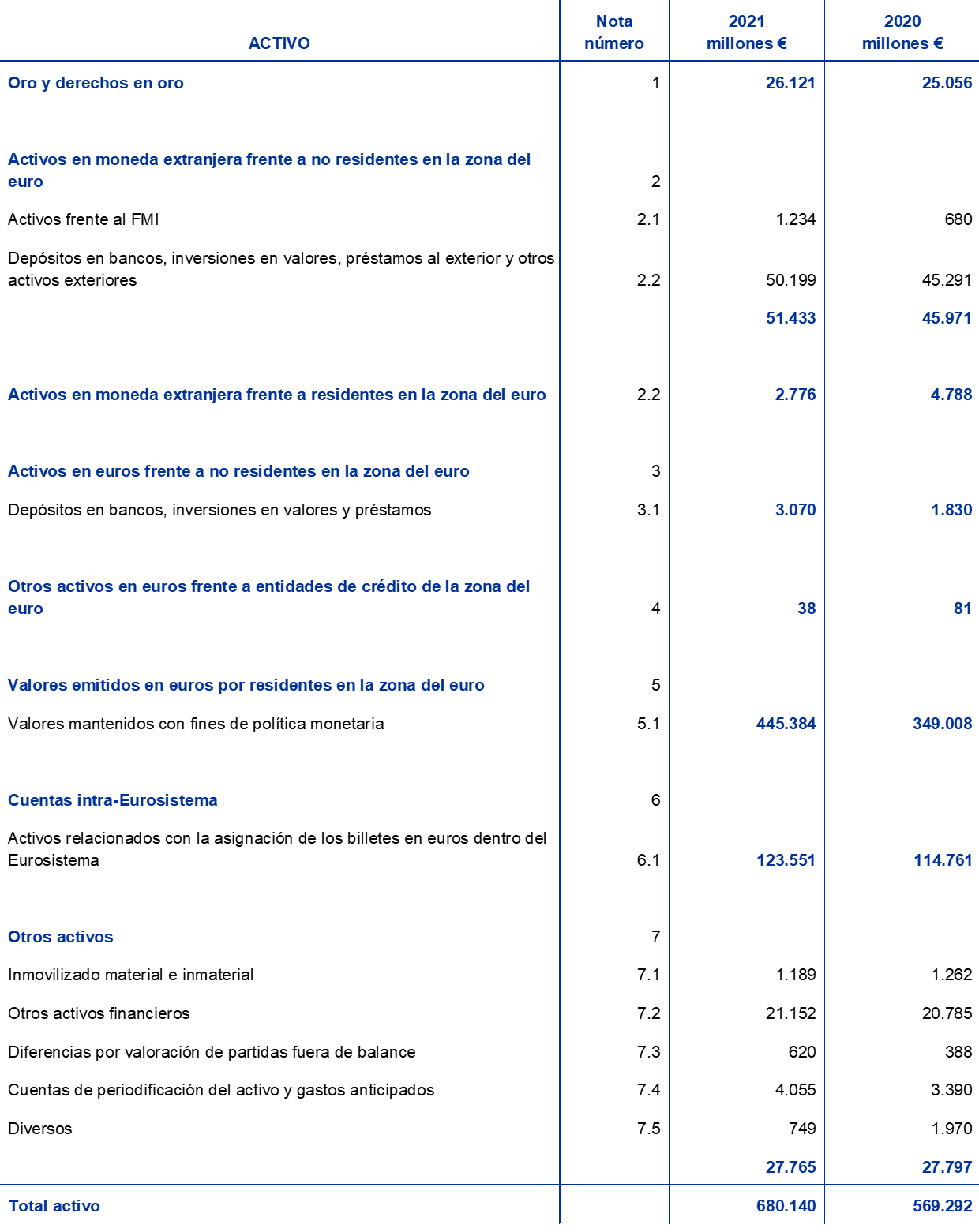

1.3.1 Balance

En el período 2017-2021, la evolución del balance del BCE estuvo determinada principalmente por las compras simples de valores efectuadas por el BCE en el marco de la ejecución de la política monetaria del Eurosistema (gráfico 1). El balance del BCE aumentó en 2018 debido principalmente a las compras netas de valores en el marco del programa de compras de activos (APP)[6]. Las compras netas en el marco de este programa concluyeron en diciembre de 2018 y se reanudaron en noviembre de 2019. Como resultado, el crecimiento del balance del BCE fue más lento en 2019 y estuvo determinado principalmente por los incrementos del valor de mercado de los activos exteriores de reserva del BCE y del valor de los billetes en euros en circulación. En 2020, para hacer frente al impacto de la pandemia de coronavirus (COVID-19), el Consejo de Gobierno decidió un amplio paquete de medidas de política monetaria, que incluyeron la puesta en marcha del programa de compras de emergencia frente a la pandemia (PEPP)[7], que aceleraron el crecimiento del balance. Las compras netas en el marco del APP y del PEPP continuaron en 2021, lo que aumentó adicionalmente el tamaño del balance del BCE.

En 2021, el balance del BCE aumentó en 110,8 mm, situándose en 680,1 mm de euros, debido principalmente a la participación del BCE en las compras de valores en el marco del PEPP y del APP. Estas compras se tradujeron en un incremento de los valores mantenidos con fines de política monetaria, mientras que su liquidación en efectivo en cuentas TARGET2 dio lugar al consiguiente aumento de los pasivos intra-Eurosistema. Este aumento de los pasivos intra-Eurosistema fue compensado con creces por el efectivo recibido de los clientes TARGET2 del BCE no pertenecientes a la zona del euro, que también dio lugar al incremento de otros pasivos.

Asimismo, los incrementos del valor de los billetes en euros en circulación y del valor de mercado de los activos exteriores de reserva del BCE también contribuyeron al crecimiento del balance del BCE.

Gráfico 1

Componentes principales del balance del BCE

(mm de euros)

Fuente: BCE.

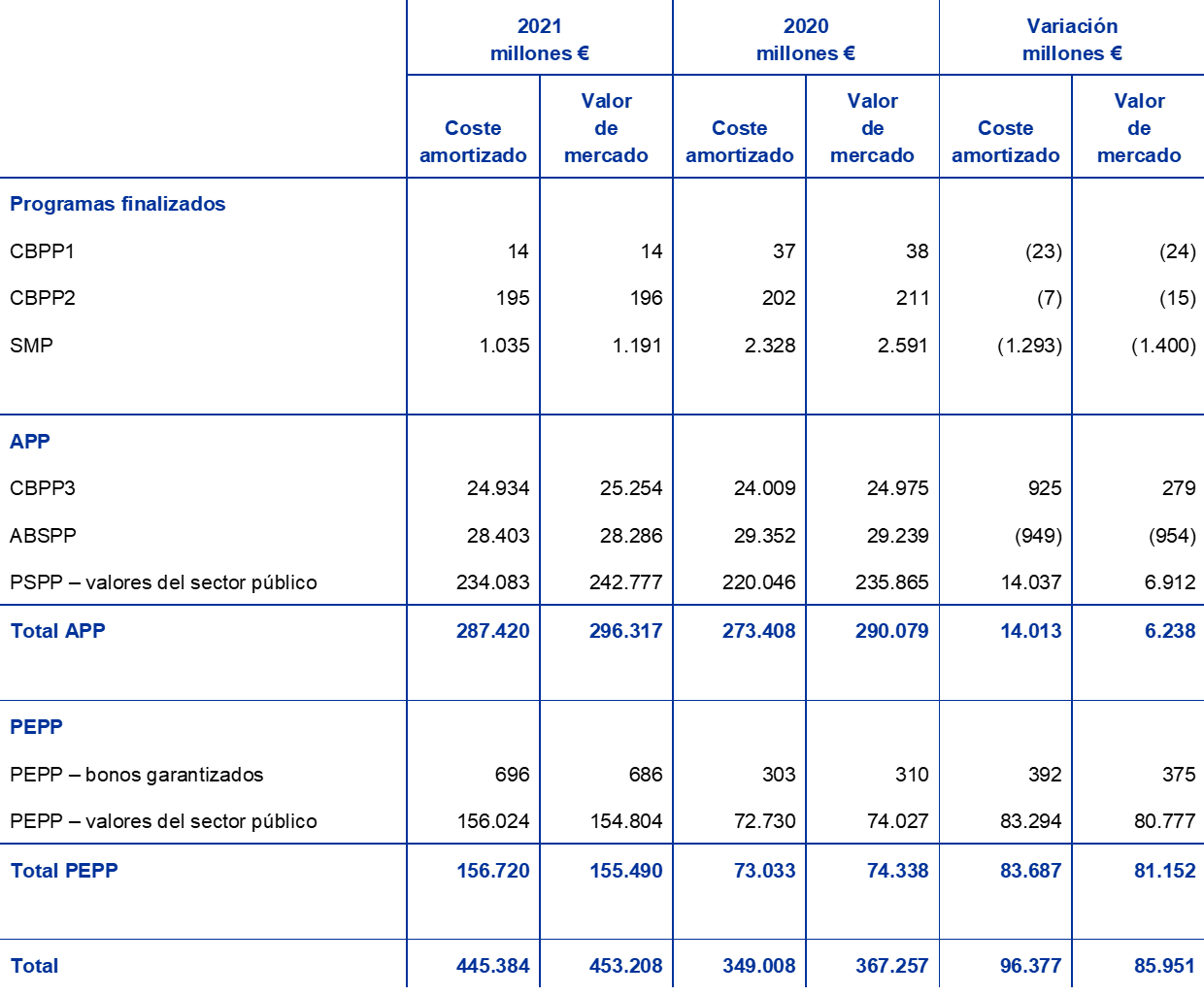

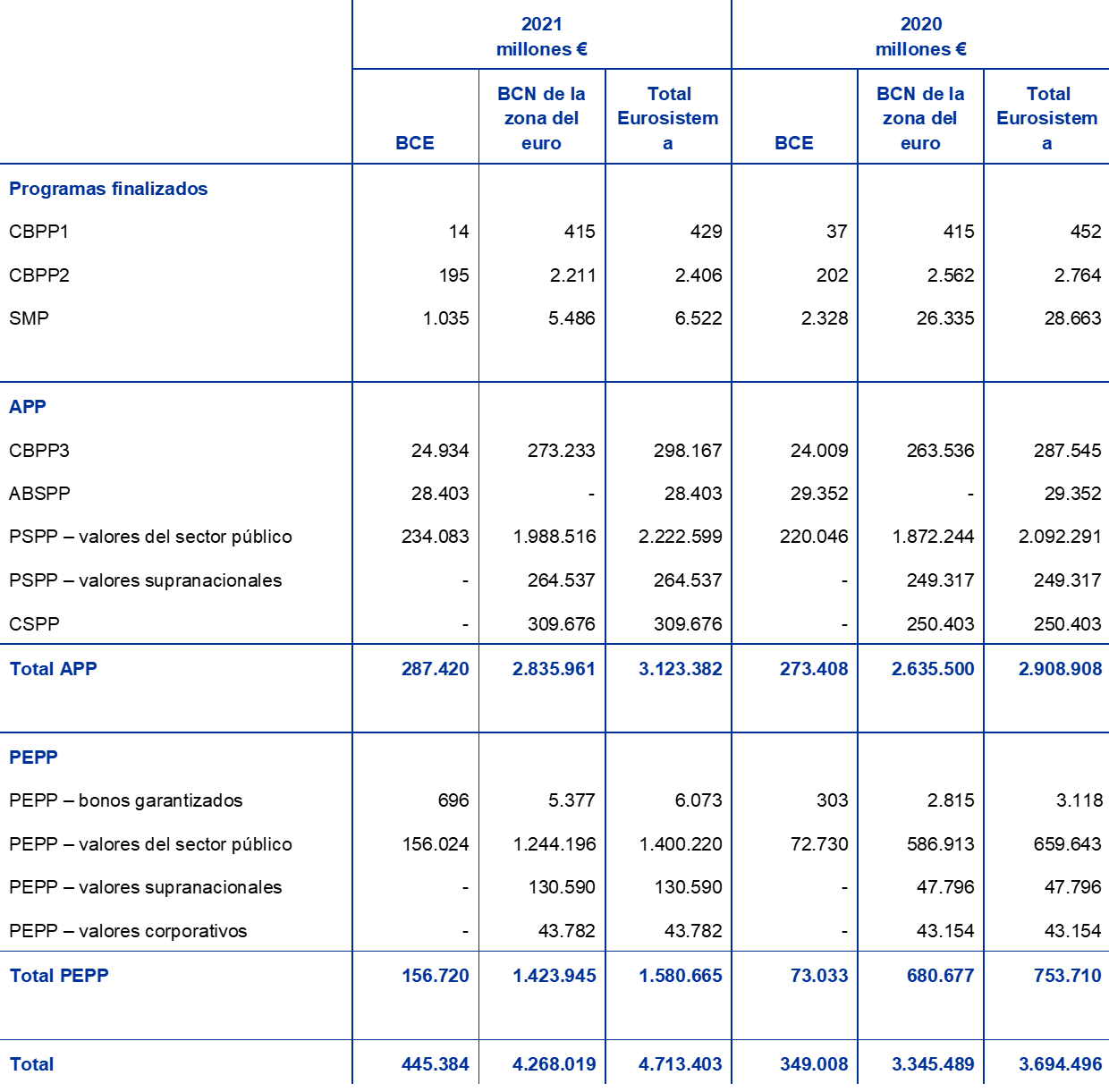

Los valores denominados en euros mantenidos con fines de política monetaria suponían el 65 % de los activos totales del BCE a final de 2021. El BCE mantiene en esta partida los activos adquiridos en el contexto del programa para los mercados de valores (SMP), los tres programas de adquisiciones de bonos garantizados (CBPP1, CBPP2 y CBPP3), el ABSPP, el PSPP y el PEPP.

En 2021, el BCE, con arreglo a las correspondientes decisiones del Consejo de Gobierno, continuó sus compras netas de valores en el marco del APP y del PEPP, incluida la reinversión del principal de los valores adquiridos en el marco de esos programas que iban venciendo. Como resultado de estas compras, la cartera de valores mantenidos por el BCE con fines de política monetaria aumentó en 96,4 mm, situándose en 445,4 mm de euros (véase gráfico 2), correspondiendo al PEPP la mayor parte de este aumento. La reducción de 1,3 mm de euros de las tenencias en el marco del SMP, el CBPP1 y el CBPP2 se debió a amortizaciones.

En diciembre de 2021 el Consejo de Gobierno anunció[8] que aumentaría el ritmo de las compras netas mensuales en el marco del APP hasta los 40 mm de euros en el segundo trimestre y los 30 mm de euros en el tercer trimestre de 2022. A partir de octubre de 2022, las compras netas de activos se mantendrán a un ritmo mensual de 20 mm de euros durante el tiempo que sea necesario para reforzar el impacto acomodaticio de los tipos oficiales del BCE, y finalizarán poco antes de que el Consejo de Gobierno comience a subir los tipos de interés oficiales del BCE. El Consejo de Gobierno decidió asimismo interrumpir las compras netas de activos en el marco del PEPP a final de marzo de 2022, aunque podrían reanudarse, si fuera necesario, para contrarrestar perturbaciones negativas relacionadas con la pandemia. El Eurosistema seguirá reinvirtiendo íntegramente el principal de los valores adquiridos en el marco del APP y del PEPP que vayan venciendo de acuerdo con la decisión del Consejo de Gobierno.

Gráfico 2

Valores mantenidos con fines de política monetaria

(mm de euros)

Fuente: BCE.

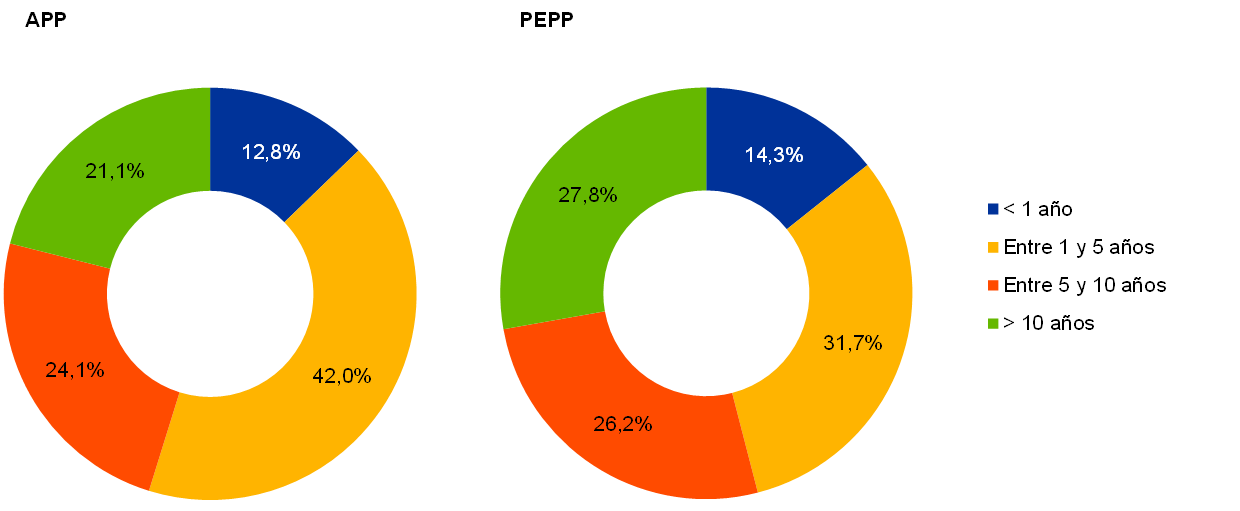

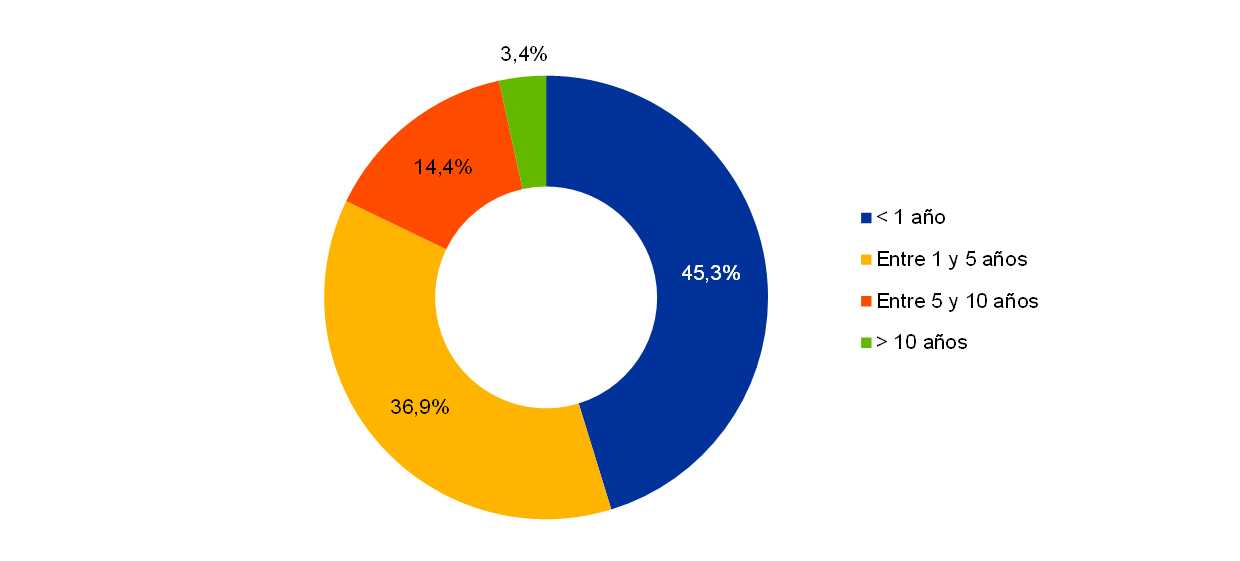

Los valores mantenidos por el BCE a final de 2021 en el contexto de los programas activos de compras de valores con fines de política monetaria (APP y PEPP) tenían una estructura de vencimientos diversificada[9] (véase gráfico 3).

Gráfico 3

Estructura de vencimientos del APP y el PEPP

Fuente: BCE.

Nota: la estructura de vencimientos de los bonos de titulización de activos se basa en la vida media ponderada de los valores en lugar de en la fecha de vencimiento legal.

En 2021, el valor total equivalente en euros de los activos exteriores de reserva del BCE, formados por tenencias de oro, derechos especiales de giro, dólares estadounidenses, yenes japoneses y renminbis chinos, aumentó en 4,5 mm, situándose en 80,3 mm de euros.

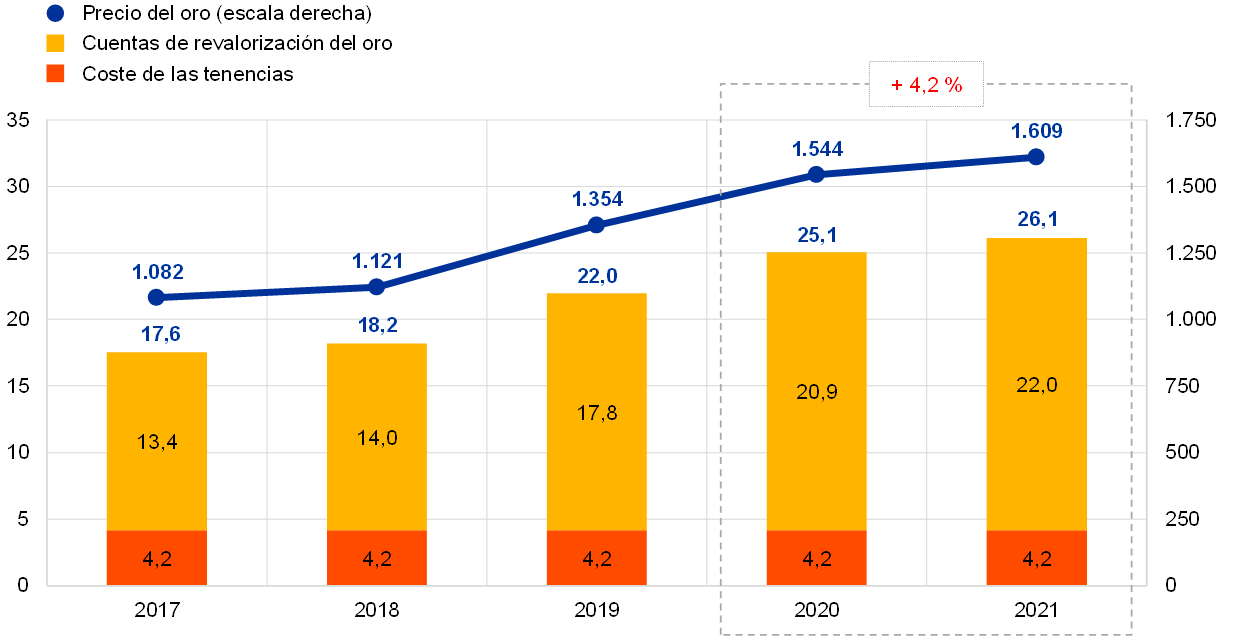

El valor equivalente en euros de las tenencias de oro y derechos en oro del BCE se incrementó en 1,1 mm, situándose en 26,1 mm de euros en 2021 (véase gráfico 4), debido a un aumento del precio de mercado en euros de ese metal, aunque no varió el volumen de estas tenencias de onzas de oro fino. Este aumento también dio lugar a un incremento equivalente en las cuentas de revalorización del oro del BCE (véase apartado 1.3.2 Recursos financieros).

Gráfico 4

Tenencias de oro y precios del oro

(escala izquierda: mm de euros; escala derecha: euros por onza de oro fino)

Fuente: BCE.

Nota: las cuentas de revalorización del oro no incluyen las contribuciones de los bancos centrales de los Estados miembros que se incorporaron a la zona del euro después del 1 de enero de 1999 a las cuentas acumuladas de revalorización del oro del BCE a fecha del día anterior a su incorporación al Eurosistema.

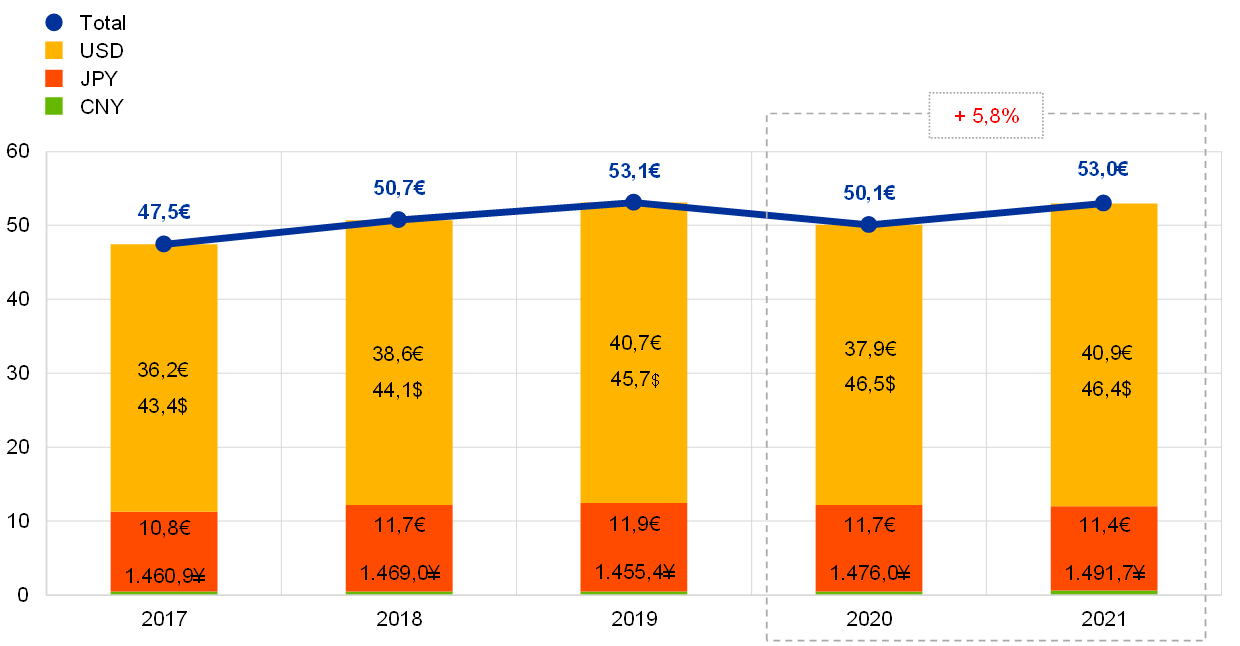

La posición del BCE en moneda extranjera[10] en dólares estadounidenses, yenes japoneses y renminbis chinos calculada en euros aumentó en 2,9 mm, situándose en 53,0 mm de euros (véase gráfico 5), debido principalmente a la apreciación del dólar frente al euro. La apreciación del dólar también se refleja en el aumento de los saldos de las cuentas de revalorización del BCE (véase apartado 1.3.2 Recursos financieros).

Gráfico 5

Tenencias de divisas

(mm de euros)

Fuente: BCE.

El dólar estadounidense continuó siendo el principal componente de la cartera de reservas exteriores del BCE, suponiendo aproximadamente el 77 % de dicha cartera a final de 2021.

El BCE gestiona la inversión de sus reservas exteriores mediante un enfoque de tres etapas. En primer lugar, los gestores de riesgos del BCE diseñan una cartera de referencia estratégica, que se somete a la aprobación del Consejo de Gobierno. En segundo lugar, los gestores de cartera del BCE definen la cartera de referencia táctica, que se somete a la aprobación del Comité Ejecutivo. En tercer lugar, los BCN ejecutan de forma descentralizada las operaciones de inversión diarias.

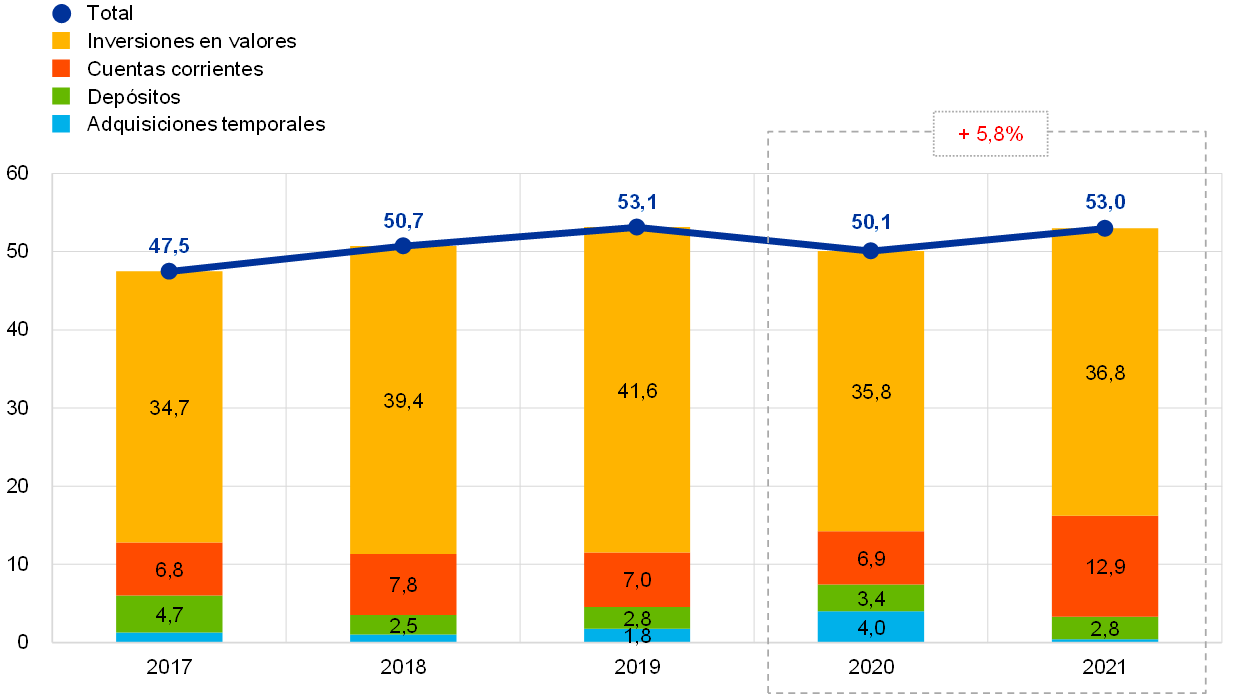

Las reservas exteriores del BCE se invierten principalmente en valores y depósitos o se mantienen en cuentas corrientes (véase gráfico 6). Los valores que componen esta cartera se valoran a precio de mercado a fin de año.

Gráfico 6

Composición de las inversiones de reservas exteriores

(mm de euros)

Fuente: BCE.

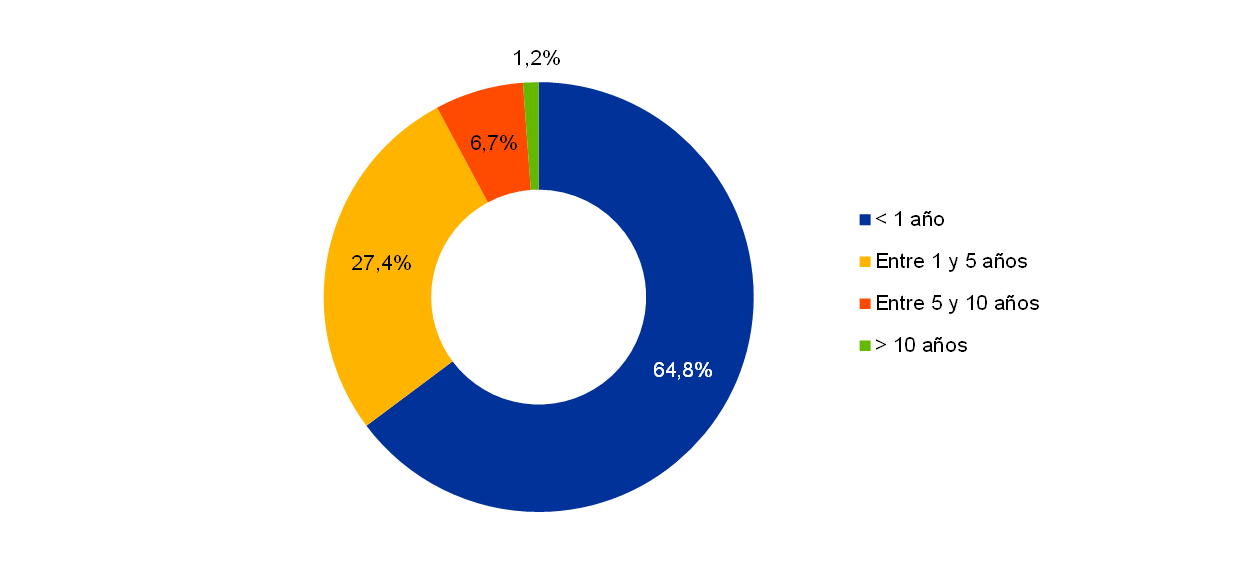

El objeto de las reservas exteriores del BCE es financiar posibles intervenciones en el mercado de divisas. Este propósito determina los tres objetivos de la gestión de esta cartera, que son, por orden de importancia, la liquidez, la seguridad y la rentabilidad. En consecuencia, esta cartera se compone principalmente de valores con vencimientos a corto plazo (véase gráfico 7).

Gráfico 7

Estructura de vencimientos de los valores denominados en moneda extranjera

Fuente: BCE.

En 2021, el valor de la cartera de recursos propios aumentó en 0,4 mm, situándose en 21,1 mm de euros (véase gráfico 8), debido principalmente a la inversión de los importes desembolsados por los BCN de la zona del euro en 2021 en relación con el primer pago del incremento de sus suscripciones de capital del BCE tras la salida del Bank of England del SEBC (véase apartado 1.3.2 Recursos financieros). Este aumento se vio compensado parcialmente por el descenso del valor de mercado de los valores mantenidos en la cartera de recursos propios.

La cartera se compone principalmente de valores denominados en euros valorados a precio de mercado a fin de año. En 2021, los títulos de deuda pública suponían el 72 % del total de la cartera.

En 2021, el BCE decidió utilizar parte de su cartera de recursos propios para invertir en el fondo de inversión en bonos verdes denominados en euros para bancos centrales (EUR BISIP G2) lanzado por el Banco de Pagos Internacionales (BPI) en enero de 2021. Esta inversión complementa las compras directas de bonos verdes en los mercados secundarios. La proporción de inversiones verdes en la cartera de recursos propios continuó aumentando de forma sostenida desde el 3,5 % a final de 2020 hasta el 7,6 % a final de 2021. El BCE tiene previsto incrementar esta proporción en los próximos años.

Gráfico 8

Cartera de recursos propios del BCE

(mm de euros)

Fuente: BCE.

La cartera de recursos propios del BCE se compone principalmente de las inversiones de los recursos financieros del BCE, a saber, su capital desembolsado, los importes mantenidos en el fondo de reserva general y la provisión para riesgos financieros. Debido a la reinversión de los ingresos obtenidos y a la valoración a precios de mercado de los valores, el volumen de la cartera de recursos propios no se corresponde necesariamente con el de los recursos financieros mencionados. El objeto de esta cartera es proporcionar al BCE los ingresos necesarios para ayudarle a hacer frente a gastos de explotación no relacionados con el desempeño de sus tareas de supervisión[11]. La cartera se invierte en activos denominados en euros dentro de los límites que impone su marco de control de riesgos, lo que da lugar a una estructura de vencimientos más diversificada (véase gráfico 9) que en la cartera de reservas exteriores.

Gráfico 9

Estructura de vencimientos de la cartera de recursos propios del BCE

Fuente: BCE.

A final de 2021, el valor total de los billetes en circulación ascendía a 1.544,4 mm de euros, lo que supone un incremento del 8 % respecto al final de 2020. Al BCE se le ha asignado una participación del 8 % del valor total de los billetes en euros en circulación, que ascendía a 123,6 mm de euros a final del año. Dado que el BCE no pone los billetes en circulación, mantiene activos intra-Eurosistema frente a los BCN de la zona del euro por un importe equivalente al valor de esos billetes.

Los pasivos intra-Eurosistema del BCE, que comprenden fundamentalmente los saldos TARGET2 netos de los BCN de la zona del euro frente al BCE y los pasivos del BCE relacionados con las reservas en moneda extranjera que los BCN de la zona del euro le transfirieron en el momento de su incorporación al Eurosistema, se redujeron en 3,3 mm, situándose en 375,1 mm de euros en 2021. La evolución de los pasivos intra-Eurosistema en el período 2017-2020 se debió principalmente a la evolución del pasivo TARGET2 neto como resultado de las adquisiciones netas por el BCE de valores mantenidos con fines de política monetaria, que se liquidan en cuentas TARGET2 (véase gráfico 10).

En 2021, el impacto de las compras de valores con fines de política monetaria en el pasivo TARGET2 neto se vio compensado con creces, principalmente por el aumento de los depósitos de los clientes TARGET2 del BCE no pertenecientes a la zona del euro y de no residentes en la zona del euro admitidos por el BCE en su papel de agente fiscal, así como por el aumento del efectivo recibido en garantía en las operaciones de préstamo de valores.

Gráfico 10

Saldo TARGET2 intra-Eurosistema neto y valores mantenidos con fines de política monetaria

(mm de euros)

Fuente: BCE.

1.3.2 Recursos financieros

Los recursos financieros del BCE se componen de su capital, la provisión para riesgos financieros, las cuentas de revalorización y los beneficios del ejercicio. Estos recursos financieros: i) se invierten en activos que generan ingresos; y/o ii) se utilizan para compensar directamente pérdidas derivadas de la materialización de riesgos financieros. A 31 de diciembre de 2021, los recursos financieros del BCE ascendían a un total de 49,7 mm de euros (véase gráfico 11). Esta cifra es 3,5 mm de euros mayor que en 2020, debido al incremento de: i) las cuentas de revalorización tras la apreciación del dólar estadounidense frente al euro y la subida del precio de mercado en euros del oro en 2021; ii) el capital desembolsado; y iii) la provisión para riesgos financieros[12]. Estos incrementos compensaron con creces la disminución de los beneficios en 2021 en comparación con 2020.

Gráfico 11

Recursos financieros del BCE

(mm de euros)

Fuente: BCE.

Nota: las «cuentas de revalorización» incluyen el total de ganancias por revalorización del oro, la moneda extranjera y los valores, pero no incluyen las revalorizaciones relativas a las prestaciones post-empleo.

Las ganancias no realizadas en oro, divisas y valores sujetos a revalorización no se registran como ingresos en la cuenta de pérdidas y ganancias, sino que se traspasan directamente a cuentas de revalorización en el pasivo del balance. Los saldos de estas cuentas podrán utilizarse para absorber el impacto de futuros movimientos desfavorables de los precios y/o tipos de cambio respectivos, lo que fortalecerá la capacidad del BCE para hacer frente a los riesgos subyacentes. En 2021, las cuentas de revalorización del oro, las divisas y los valores[13] aumentaron en 3,8 mm, situándose en 33,1 mm de euros, debido al incremento de los saldos de las cuentas de revalorización de las divisas y el oro, como consecuencia principalmente de la apreciación del dólar estadounidense frente al euro (véase gráfico 12) y de la subida del precio de mercado en euros de ese metal, que se vieron parcialmente compensadas por el descenso de los saldos de las cuentas de revalorización de los valores.

Gráfico 12

Tipos de cambio principales y precio del oro en el período 2017-21

(variaciones porcentuales frente a 2017, datos a cierre de ejercicio)

Fuente: BCE.

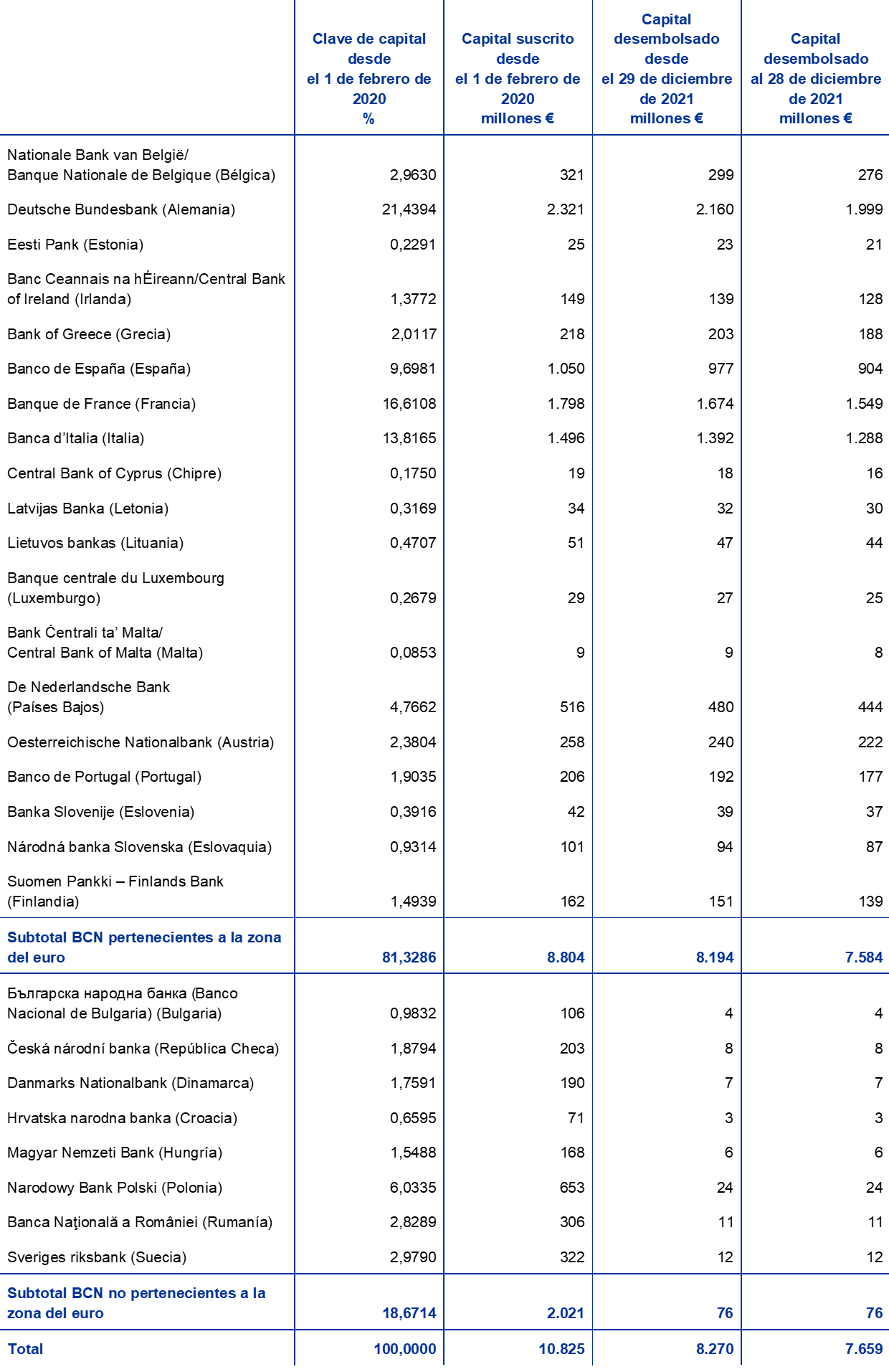

Tras la salida del Bank of England del SEBC en 2020, aumentaron las participaciones del resto de BCN en el capital suscrito del BCE. El Consejo de Gobierno decidió que, en 2020, el resto de BCN cubrirían solo el capital desembolsado retirado por el Bank of England, que ascendía a 58 millones de euros, y que los BCN de la zona del euro desembolsarían íntegramente el incremento de sus suscripciones en dos pagos anuales del mismo importe en 2021 y 2022. Tras el primero de los pagos por los BCN de la zona del euro, el capital desembolsado del BCE aumentó en 0,6 mm, situándose en 8,3 mm de euros en 2021. En 2022 se incrementará en otros 0,6 mm, hasta los 8,9 mm de euros[14].

Dada su exposición a los riesgos financieros (véase apartado 1.4.1 Riesgos financieros), el BCE mantiene una provisión para riesgos financieros. El saldo de esta provisión se revisa anualmente teniendo en cuenta una serie de factores, como el volumen de tenencias de activos con riesgo, los resultados proyectados para el siguiente ejercicio y una evaluación de riesgos. La provisión para riesgos financieros, junto con otros importes mantenidos en el fondo de reserva general del BCE, no excederá del capital desembolsado por los BCN de la zona del euro.

Como resultado del incremento del capital desembolsado del BCE en 0,6 mm de euros en 2021, el límite máximo de la provisión para riesgos financieros aumentó en un importe equivalente. Teniendo en cuenta los resultados de la valoración de las exposiciones del BCE a los riesgos financieros, el Consejo de Gobierno decidió traspasar 0,6 mm de euros a la provisión para riesgos financieros del BCE, que aumentó hasta su máximo permitido de 8,2 mm de euros.

Los beneficios generados por los activos y pasivos del BCE durante un ejercicio financiero pueden utilizarse para absorber posibles pérdidas incurridas en el mismo ejercicio. En 2021, los beneficios del BCE, tras el traspaso a la provisión para riesgos financieros, fue de 0,2 mm de euros (véase apartado 1.3.3 Cuenta de pérdidas y ganancias).

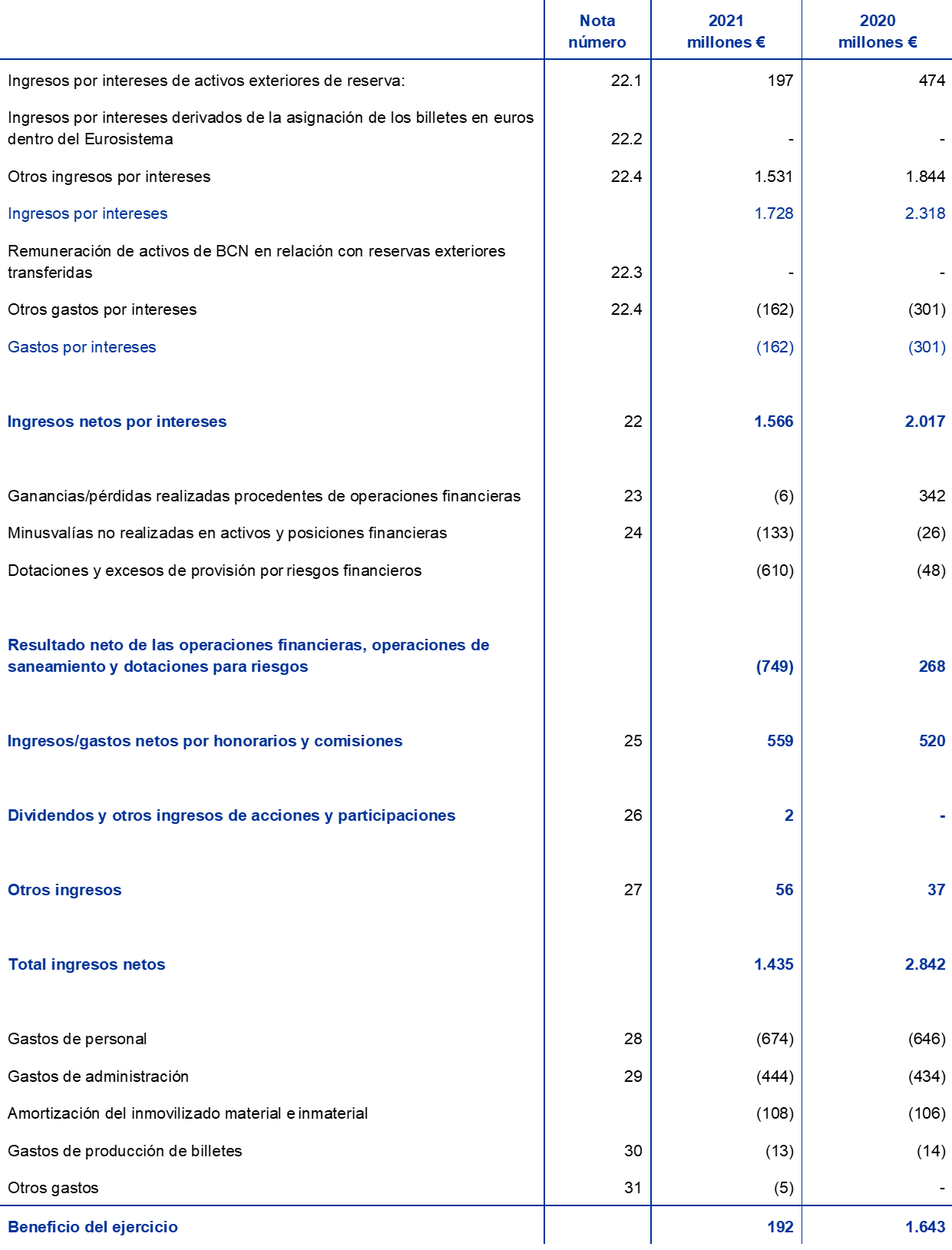

1.3.3 Cuenta de pérdidas y ganancias

Los beneficios anuales del BCE alcanzaron un máximo en 2019 tras varios años de aumentos, debido principalmente a los mayores ingresos por intereses obtenidos de los valores mantenidos con fines de política monetaria y de los activos exteriores de reserva. En 2020 comenzaron a descender debido fundamentalmente a los menores ingresos en las partidas mencionadas.

En 2021, los beneficios del BCE fueron de 192 millones de euros (1.643 millones en 2020). La disminución de 1.452 millones de euros en comparación con 2020 se debió principalmente a un menor resultado neto de las operaciones financieras, las minusvalías no realizadas y las dotaciones para riesgos, en particular debido al traspaso a la provisión para riesgos financieros y a los menores ingresos netos por intereses (véase gráfico 13).

Gráfico 13

Componentes principales de la cuenta de pérdidas y ganancias del BCE

(millones de euros)

Fuente: BCE.

Nota: otros ingresos y gastos incluyen «Ingresos/gastos netos por honorarios y comisiones», «Dividendos y otros ingresos de acciones y participaciones», «Otros ingresos» y «Otros gastos».

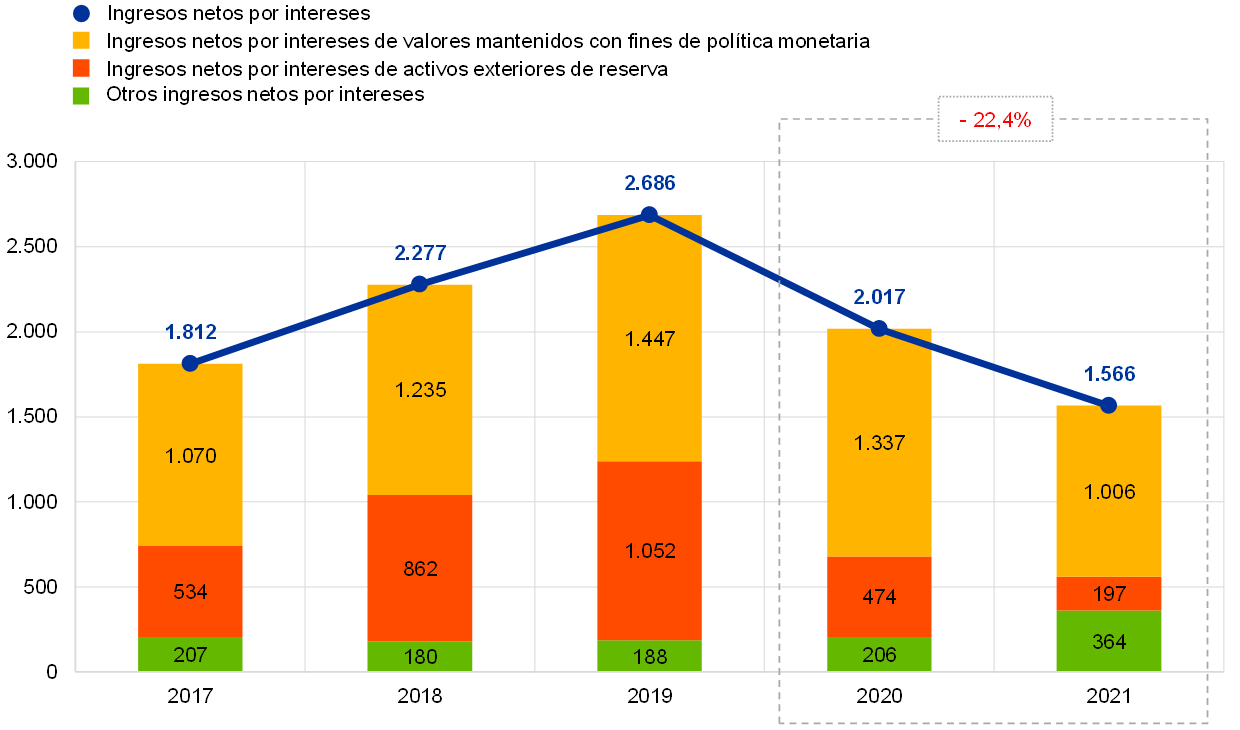

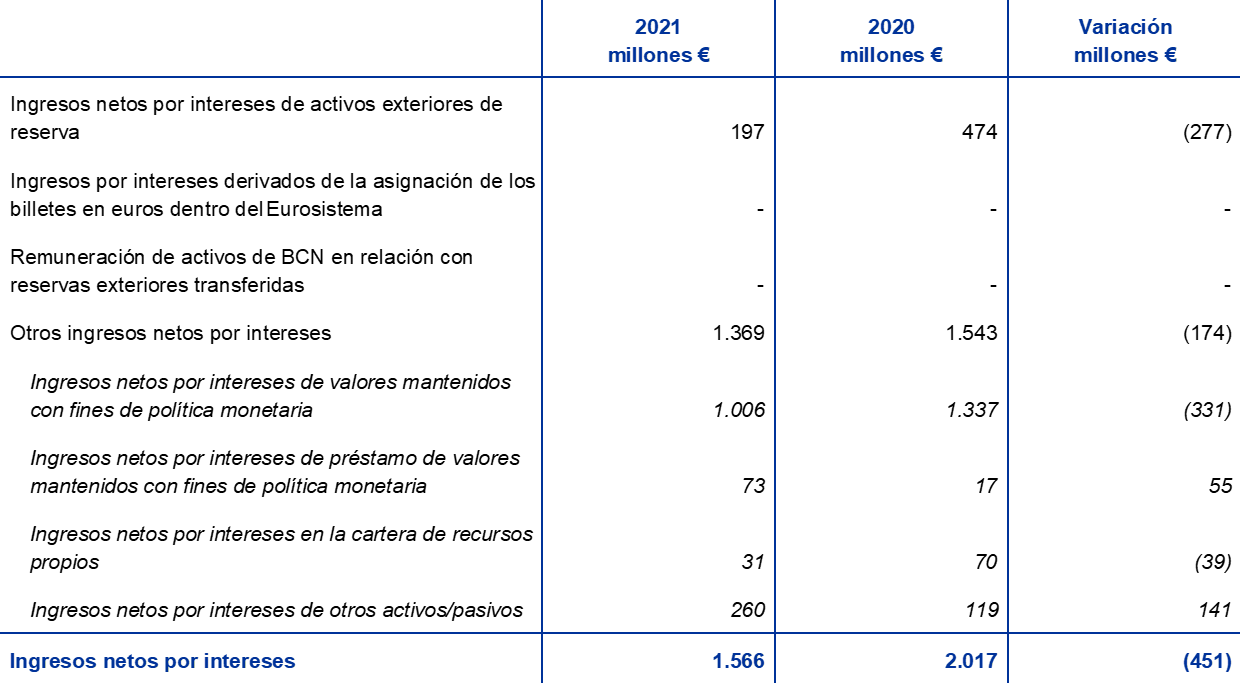

Los ingresos netos por intereses del BCE se redujeron en 451 millones, situándose en 1.566 millones de euros (véase gráfico 14), debido a la disminución de los ingresos por intereses de los valores mantenidos con fines de política monetaria y de los activos exteriores de reserva. El aumento de otros ingresos netos por intereses solo compensó parcialmente estas disminuciones.

Gráfico 14

Ingresos netos por intereses

(millones de euros)

Fuente: BCE.

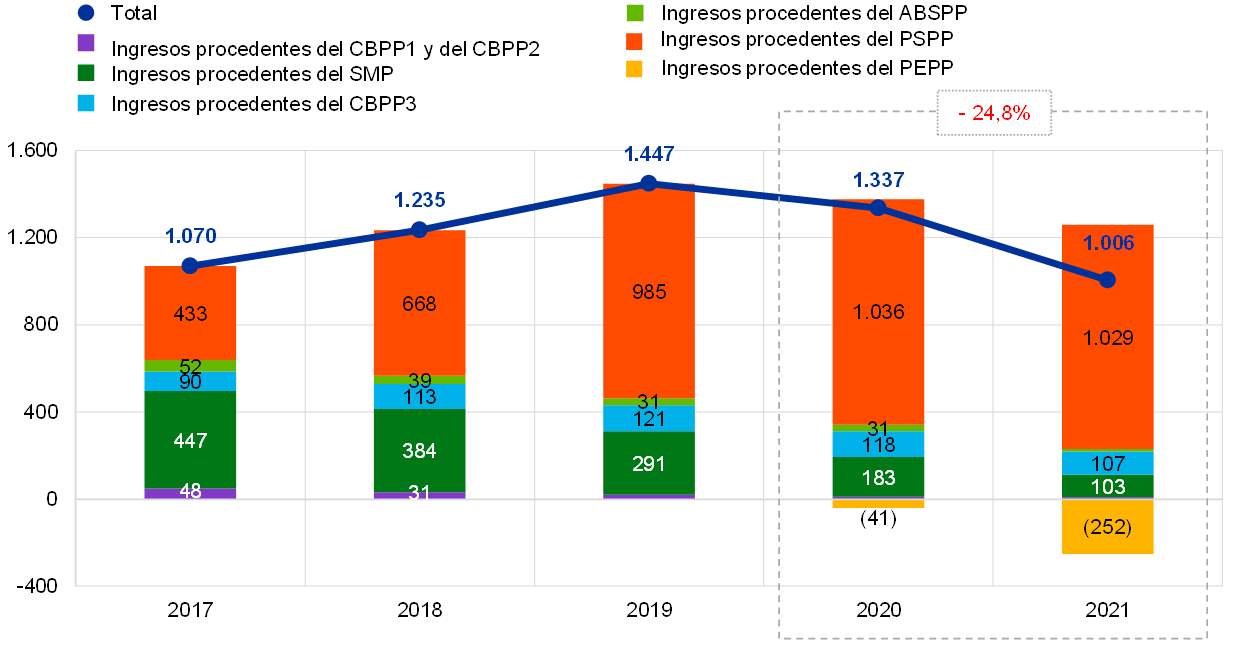

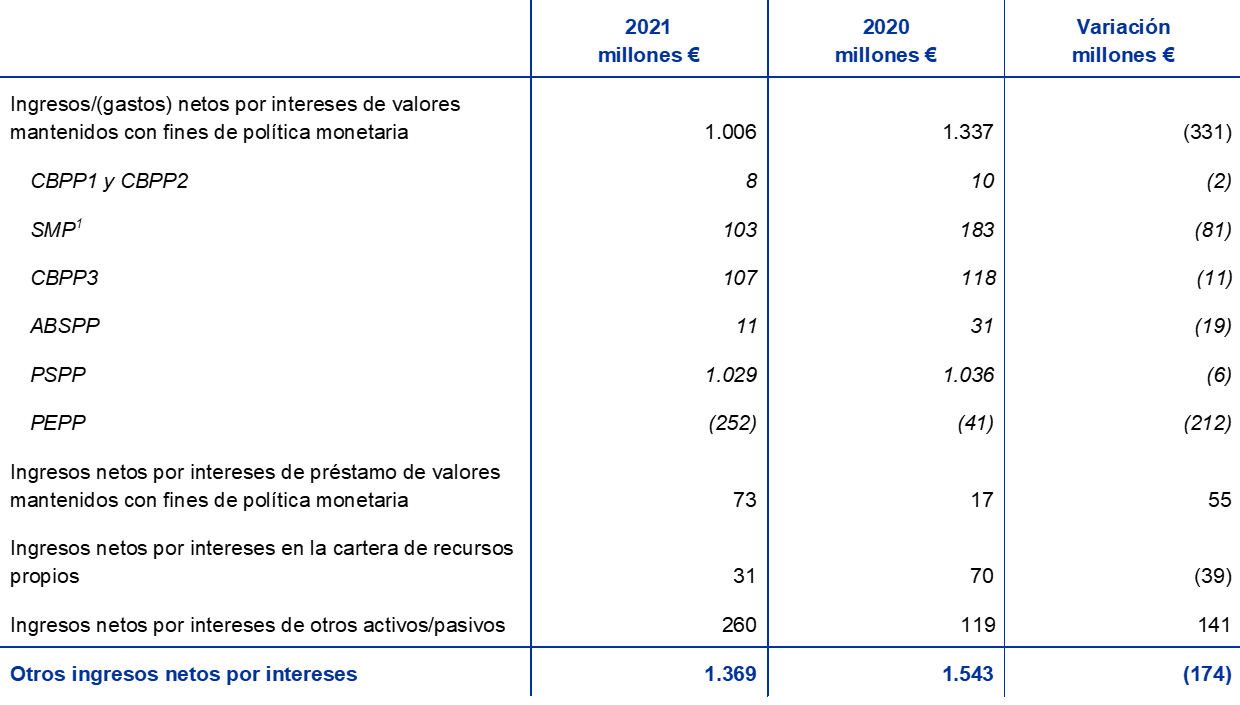

Los ingresos netos por intereses generados por valores mantenidos con fines de política monetaria se redujeron en 331 millones, situándose en 1.006 millones de euros en 2021 (véase gráfico 15) debido principalmente a los ingresos netos negativos por intereses en la cartera del PEPP. La continuación de las compras de valores del sector público en el marco del PEPP, con rentabilidad media negativa como resultado de los bajos rendimientos de la deuda soberana de la zona del euro durante la ejecución de este programa (véase gráfico 16), hizo que los ingresos netos por intereses en esa cartera siguieran adentrándose en territorio negativo en 2021 y se situaran en 252 millones de euros, frente a los 41 millones del año anterior. Asimismo, los ingresos netos por intereses procedentes de las tenencias en las carteras SMP, CBPP1 y CBPP2 se redujeron en 82 millones, situándose en 111 millones de euros, debido al menor tamaño de esas carteras como resultado de vencimientos. Por último, los ingresos netos por intereses procedentes de la cartera APP (obtenidos de los valores mantenidos en el marco de los programas ABSPP, CBPP3 y PSPP) se redujeron en 37 millones, situándose en 1.147 millones de euros, como consecuencia principalmente del descenso del tipo de interés medio obtenido en los valores del ABSPP.

En 2021, los valores adquiridos con fines de política monetaria generaron un 64 % de los ingresos netos por intereses del BCE.

Gráfico 15

Ingresos netos por intereses generados por valores mantenidos con fines de política monetaria

(millones de euros)

Fuente: BCE.

Gráfico 16

Rendimientos de la deuda soberana a siete años de la zona del euro

(porcentajes anuales; datos a final de mes)

Fuente: BCE.

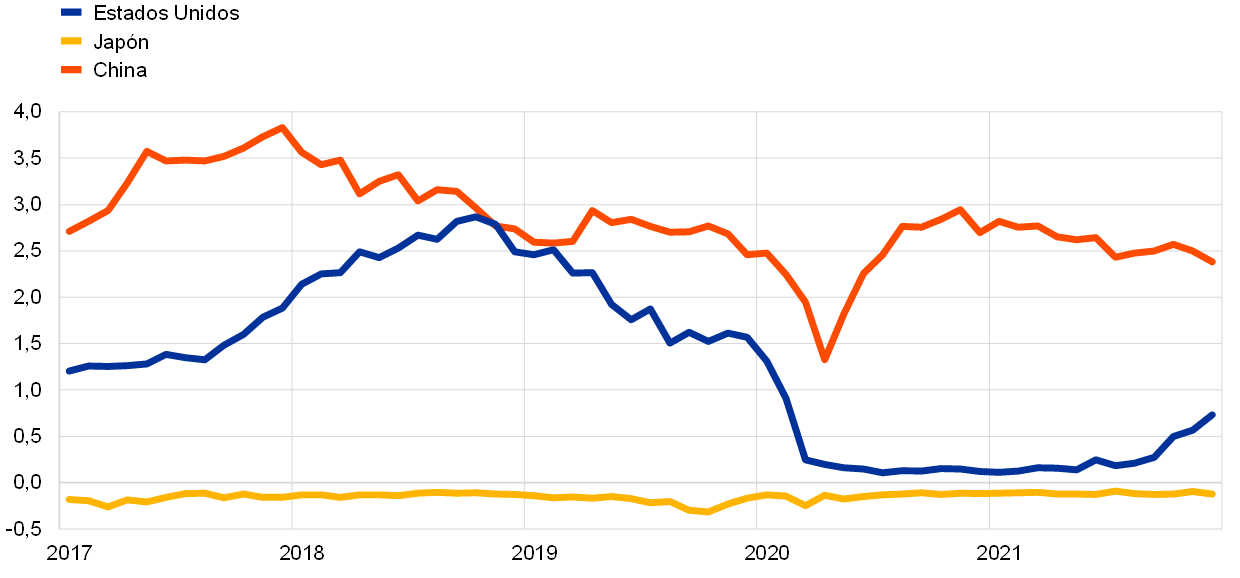

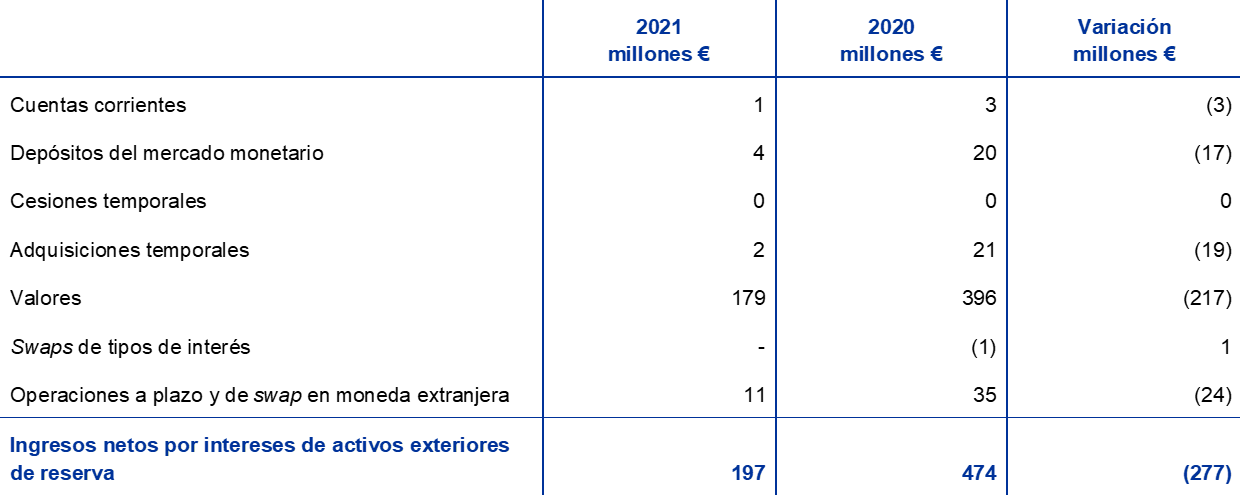

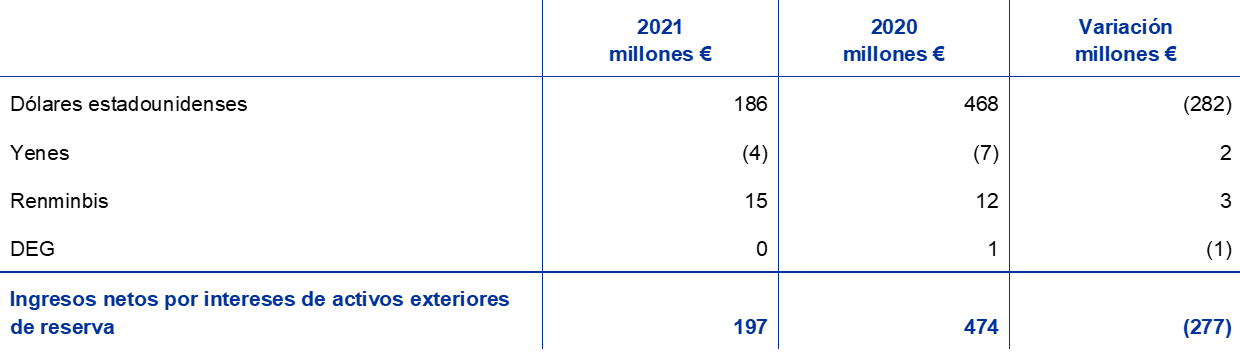

Los ingresos netos por intereses de activos exteriores de reserva disminuyeron en 277 millones, situándose en 197 millones de euros, como resultado principalmente de los menores ingresos por intereses obtenidos de los valores denominados en dólares estadounidenses. Debido a los bajos rendimientos de los bonos en dólares estadounidenses durante la mayor parte de 2020 y 2021 (véase gráfico 17) y a las ventas y amortizaciones de bonos con rendimientos más altos adquiridos en el pasado, el tipo de interés medio obtenido en la cartera en dólares del BCE continuó reduciéndose en 2021 en comparación con el año anterior.

Gráfico 17

Rendimientos de la deuda soberana a dos años en Estados Unidos, Japón y China

(porcentajes anuales; datos a final de mes)

Fuente: BCE.

Los ingresos por intereses generados por la participación del BCE en el total de billetes en euros en circulación y los gastos por intereses derivados de la remuneración de activos de BCN en relación con reservas exteriores transferidas fueron cero como resultado del tipo de interés del 0 % aplicado por el Eurosistema en sus operaciones principales de financiación en 2021.

Los otros ingresos netos por intereses aumentaron, debido fundamentalmente a los mayores ingresos por intereses en: i) las cuentas mantenidas en el BCE por los clientes TARGET2 del BCE no pertenecientes a la zona del euro, ii) las operaciones de préstamo de los valores adquiridos con fines de política monetaria, y iii) los depósitos aceptados por el BCE en su papel de agente fiscal, como resultado del incremento de los saldos medios en 2021. Estos aumentos compensaron con creces el descenso de los ingresos por intereses en la cartera de fondos propios derivado del entorno de baja rentabilidad en la zona del euro (véase gráfico 16).

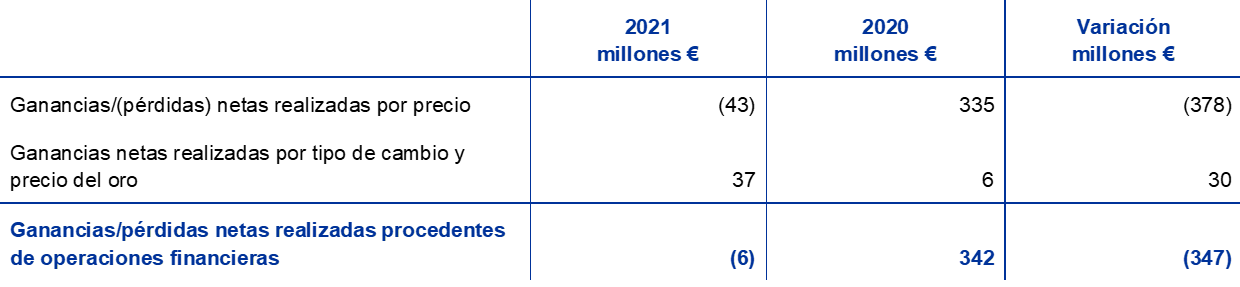

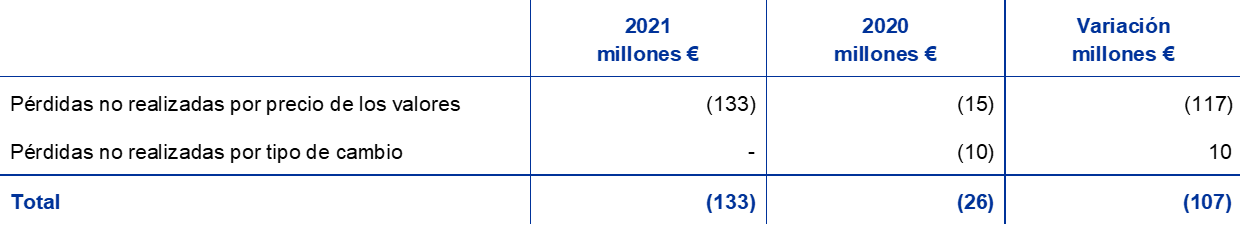

El resultado neto de las operaciones financieras y las minusvalías no realizadas en activos financieros fueron pérdidas por importe de 139 millones de euros en 2021, en comparación con las ganancias de 316 millones de euros en 2020 (véase gráfico 18). Los principales determinantes de esta evolución fueron las pérdidas netas realizadas por precio en 2021, en comparación con las ganancias netas realizadas por precio en 2020, y el aumento de las minusvalías no realizadas en valores denominados en dólares estadounidenses y euros.

Las pérdidas netas realizadas por precio procedieron de los valores denominados en euros y de los futuros de tipos de interés denominados en dólares. Estas pérdidas se vieron compensadas solo parcialmente por las ganancias realizadas por precio en los valores en dólares, que siguieron siendo positivas en 2021, pero fueron inferiores a las del año anterior, ya que los rendimientos de los bonos en dólares se mantuvieron estables durante la mayor parte de 2020 y 2021 y solo comenzaron a aumentar hacia el final de 2021.

Gráfico 18

Resultados realizados y minusvalías no realizadas

(millones de euros)

Fuente: BCE.

Asimismo, el 31 de diciembre de 2021, se traspasaron a la provisión para riesgos financieros del BCE 610 millones de euros, lo que redujo los beneficios del BCE en un importe equivalente. Tras tener en cuenta los resultados de su evaluación de riesgos, el Consejo de Gobierno decidió aumentar la provisión para riesgos financieros hasta los 8.194 millones de euros, límite máximo determinado por el capital desembolsado por los BCN de la zona del euro (véase apartado 1.3.2 Recursos financieros).

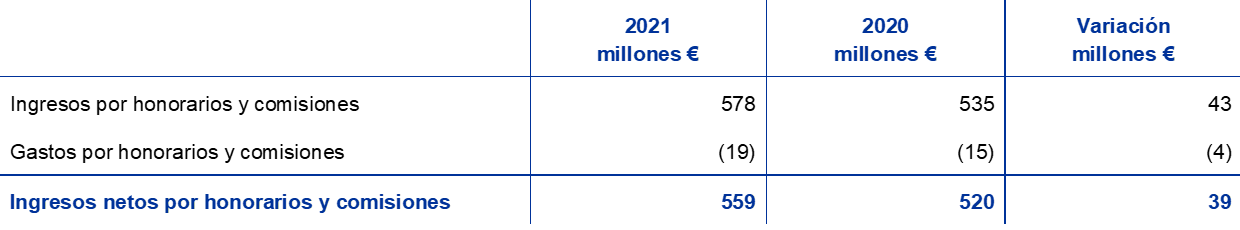

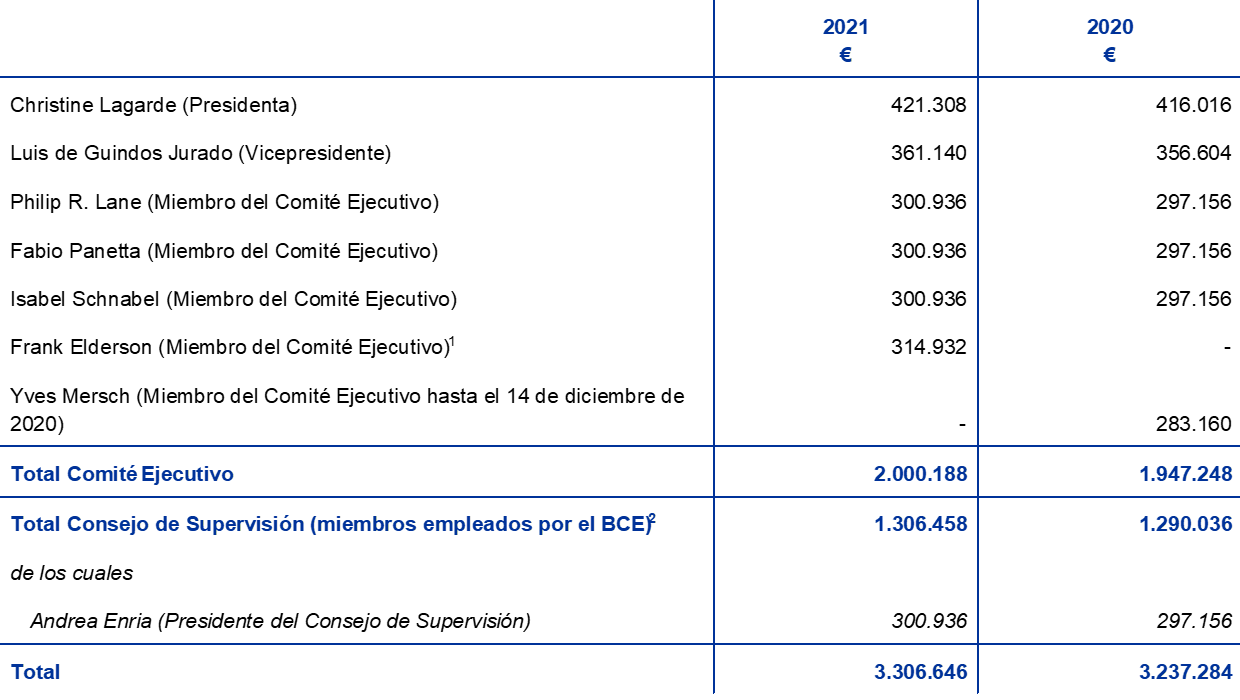

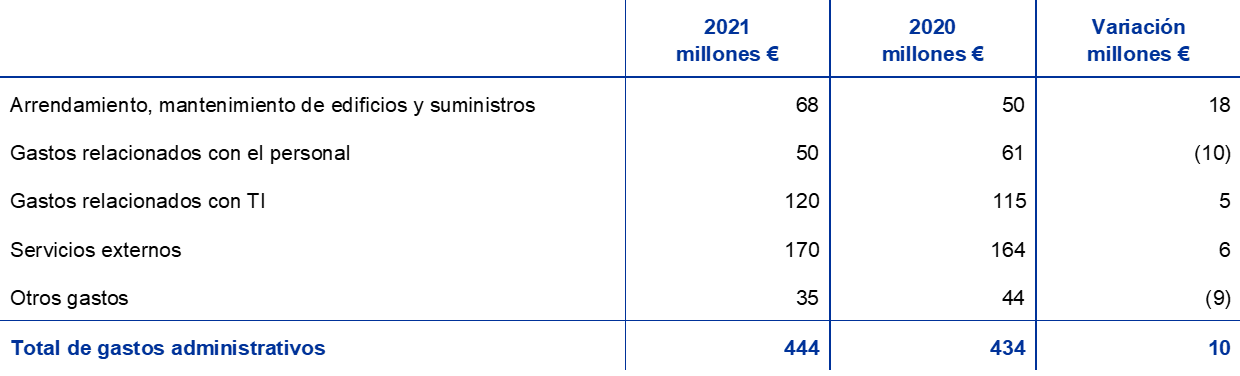

Los gastos operativos totales del BCE, incluidas amortizaciones y gastos de producción de billetes, se incrementaron en 39 millones, situándose en 1.238 millones de euros (véase gráfico 19). Este incremento en comparación con 2020 se debió principalmente al aumento de los costes de personal debido al: i) incremento del gasto relacionado con las prestaciones post-empleo como resultado del aumento del coste actual del servicio tras la valoración actuarial anual, y al ii) aumento del número medio de empleados en 2021. Los gastos de administración aumentaron ligeramente, debido principalmente al incremento de los gastos de mantenimiento de edificios.

Los gastos relacionados con la supervisión bancaria se cubren íntegramente con las tasas cobradas a las entidades supervisadas. Sobre la base del gasto realizado por el BCE en el ejercicio de sus actividades de supervisión bancaria, los ingresos por tasas de supervisión en 2021 fueron de 578 millones de euros[15].

Gráfico 19

Gastos de explotación e ingresos por tasas de supervisión

(millones de euros)

Fuente: BCE.

1.4 Gestión de riesgos

La gestión de riesgos es una parte fundamental de las actividades del BCE y se realiza mediante un proceso continuado de: i) identificación y valoración de riesgos; ii) revisión de la estrategia y las políticas de riesgos; iii) aplicación de medidas de mitigación de riesgos; y iv) vigilancia y comunicación de riesgos, utilizando para ello metodologías, procesos y sistemas eficaces.

Figura 2

Ciclo de gestión de riesgos

En los apartados siguientes se describen los riesgos, sus fuentes y los sistemas de control de riesgos aplicables.

1.4.1 Riesgos financieros

El Comité Ejecutivo propone normas y procedimientos que aseguran un nivel de protección adecuado frente a los riesgos financieros a los que el BCE está expuesto. El Comité de Gestión de Riesgos (RMC), en el que participan expertos de los bancos centrales del Eurosistema, contribuye al seguimiento, la medición y la comunicación de los riesgos financieros del balance del Eurosistema, y define y revisa las metodologías y marcos correspondientes. De este modo, asiste a los órganos rectores para garantizar un nivel de protección adecuado para el Eurosistema.

Los riesgos financieros se derivan de las actividades básicas del BCE y de las exposiciones que de ellas resultan. Los sistemas de control de riesgos y los límites que el BCE utiliza para gestionar su perfil de riesgo varían según el tipo de operación, en función de la política o los objetivos de inversión de las distintas carteras y de las características de riesgo de los activos subyacentes

Para el seguimiento y la evaluación de los riesgos, el BCE utiliza técnicas de estimación de riesgos elaboradas por sus expertos. Estas técnicas se basan en un marco conjunto de simulación de los riesgos de crédito y de mercado. Los conceptos, técnicas y supuestos básicos de modelización en que se basan las medidas de riesgo siguen los estándares del sector y utilizan datos de mercado disponibles. Normalmente estos riesgos se cuantifican estimando el expected shortfall (ES)[16] con un nivel de confianza del 99 % y un horizonte temporal de un año. Para el cálculo de los riesgos se utilizan dos enfoques: i) el enfoque contable, en el que las cuentas de revalorización del BCE se consideran como un colchón, en línea con las normas contables aplicables, y ii) el enfoque financiero, en el que las cuentas de revalorización no se consideran como un colchón. El BCE también calcula otros indicadores de riesgo con diferentes niveles de confianza, lleva a cabo análisis de sensibilidad y de escenarios de tensión, y elabora proyecciones a más largo plazo de exposiciones e ingresos para obtener una visión global de los riesgos[17].

Los riesgos totales del BCE aumentaron durante el ejercicio. A final de 2021, los riesgos financieros agregados de las carteras del BCE, medidos por el ES con un nivel de confianza del 99 % para un horizonte de un año de acuerdo con el enfoque contable, ascendían a un total de 15,3 mm de euros, cifra 2,5 mm superior a la estimada a final de 2020 (véase gráfico 20). Este aumento de los riesgos estimados continúa con una tendencia que comenzó en 2020 y refleja el crecimiento de las carteras de política monetaria del BCE debido a las compras de activos realizadas en el contexto del PEPP y el APP.

Gráfico 20

Riesgos financieros totales (enfoque contable – ES 99 %)

(mm de euros)

Fuente: BCE.

El riesgo de crédito procede de las carteras del BCE relacionadas con la política monetaria, su cartera de recursos propios denominados en euros y sus tenencias de reservas exteriores. Aunque los valores mantenidos con fines de política monetaria se valoran a coste amortizado sujeto a deterioro y, en consecuencia, a menos que se vendan, no están sujetos a variaciones de precios asociadas a migraciones del crédito, sí que están sujetos al riesgo de impago. Los recursos propios denominados en euros y las reservas exteriores se valoran a precios de mercado y, por tanto, están sujetos a riesgo de migración y riesgo de impago. El riesgo de crédito se incrementó en comparación con el año anterior debido a la ampliación del balance del BCE como resultado de las compras de valores en el marco del APP y el PEPP.

El riesgo de crédito es mitigado fundamentalmente mediante la aplicación de criterios de admisibilidad, procedimientos de diligencia debida y límites que varían entre carteras.

Los riesgos de tipo de cambio y de materias primas proceden de las tenencias de divisas y oro del BCE. El riesgo de tipo de cambio disminuyó en comparación con el año anterior debido a un aumento de las cuentas de revalorización, que actúan como colchones frente a las variaciones adversas del tipo de cambio.

Dado el papel de estos activos en sus políticas, el BCE no cubre los riesgos de tipo de cambio y de materias primas correspondientes. En su lugar, estos riesgos se mitigan por la existencia de cuentas de revalorización y mediante la diversificación de las tenencias entre distintas divisas y oro.

Las reservas exteriores y las carteras de recursos propios denominados en euros del BCE se invierten principalmente en valores de renta fija y están sujetas al riesgo de tipo de interés derivado de la valoración a precios de mercado, dado que se valoran a precios de mercado. Las reservas exteriores del BCE se invierten principalmente en activos con vencimientos relativamente cortos (véase gráfico 7 del apartado 1.3.1 Balance), mientras que los activos de la cartera de recursos propios tienen por lo general vencimientos más largos (véase gráfico 9 del apartado 1.3.1 Balance). El riesgo de tipo de interés de estas carteras, que se mide aplicando el enfoque contable, aumentó ligeramente en comparación con 2020, debido a la evolución de las condiciones del mercado.

El BCE utiliza políticas de asignación de activos y cuentas de revalorización para mitigar este riesgo.

El BCE también está expuesto a un riesgo de desajuste entre el tipo de interés obtenido de sus activos y el tipo de interés pagado por sus pasivos, que afecta a sus ingresos netos por intereses. Este riesgo no está vinculado directamente con ninguna cartera concreta, sino con la estructura del balance del BCE en su conjunto y, en particular, con los desajustes de vencimiento y rentabilidad entre activos y pasivos. El BCE realiza un seguimiento de este tipo de riesgo mediante proyecciones de rentabilidad, según las cuales se espera que el BCE continúe obteniendo ingresos netos por intereses en los próximos años.

Para gestionar este tipo de riesgo se utilizan políticas de asignación de activos. La existencia de pasivos sin remunerar en el balance del BCE también contribuye a mitigar este riesgo.

1.4.2 Riesgo operacional

El Comité Ejecutivo es responsable de la política y del marco de gestión de riesgos operacionales[18] del BCE y de su aprobación. El Comité de Riesgos Operacionales (ORC) apoya al Comité Ejecutivo en su labor de vigilancia de la gestión de dichos riesgos. La gestión de riesgos operacionales forma parte de la estructura de gobierno[19] y de los procesos de gestión del BCE.

El objetivo principal del marco de gestión de riesgos operacionales del BCE es contribuir a garantizar que el BCE cumpla su misión y objetivos, al tiempo que protege su reputación y activos frente a la pérdida, el uso indebido o el deterioro. Dentro de este marco, cada área de negocio realiza tareas de identificación, evaluación, respuesta, comunicación y vigilancia de sus riesgos operacionales, incidentes y controles. En este contexto, la política de tolerancia al riesgo del BCE sirve de guía para las estrategias de respuesta y los procedimientos de aceptación del riesgo. Dicha política está vinculada a una matriz de riesgos de cinco por cinco basada en la clasificación del impacto y la probabilidad aplicando criterios cuantitativos y cualitativos.

El BCE opera en un entorno expuesto a amenazas cada vez más complejas y relacionadas entre sí y su actividad diaria está asociada a un amplio abanico de riesgos operacionales. Las principales áreas de preocupación para el BCE abarcan una amplia variedad de riesgos no financieros derivados de personas, información, sistemas, procesos y proveedores terceros externos. En consecuencia, el BCE ha establecido procesos para facilitar una gestión continuada y eficaz de sus riesgos operacionales e integrar la información sobre riesgos en el proceso de adopción de decisiones. Asimismo, el BCE se centra en mejorar su resiliencia y analiza riesgos y oportunidades con una perspectiva amplia de principio a fin, que incluye aspectos de sostenibilidad, para lo que ha creado estructuras de respuesta y planes de contingencia destinados a asegurar la continuidad de las funciones críticas en caso de disrupción o crisis (por ejemplo, la pandemia de COVID-19).

1.4.3 Riesgo de conducta

El BCE cuenta con una Oficina de Cumplimiento y Gobernanza específica como función fundamental de gestión de riesgos para reforzar el marco de gobernanza del BCE en relación con el riesgo de conducta[20]. Su objetivo es apoyar al Comité Ejecutivo en la protección de la integridad y la reputación del BCE, promover normas de comportamiento ético y reforzar la rendición de cuentas y la transparencia del BCE. Un Comité de Ética de alto nivel del BCE proporciona asesoramiento y orientación a los altos cargos del BCE en cuestiones de integridad y conducta y presta apoyo al Consejo de Gobierno en la gestión adecuada y coherente de los respectivos riesgos a nivel ejecutivo. A nivel del Eurosistema y del Mecanismo Único de Supervisión (MUS), la Conferencia sobre Ética y Cumplimiento trabaja para lograr una implementación coherente de los marcos de conducta para los BCN y las autoridades nacionales competentes (ANC).

2 Estados financieros del BCE

2.1 Balance a 31 de diciembre de 2021

Notas: Los totales que figuran en los estados financieros y en los cuadros incluidos en las notas pueden no coincidir debido al redondeo. Las cifras 0 y (0) indican importes positivos o negativos redondeados a cero, mientras que un guion (-) indica cero.

2.2 Cuenta de pérdidas y ganancias correspondiente al ejercicio terminado el 31 de diciembre de 2021

Fráncfort del Meno, 8 de febrero de 2022

Banco Central Europeo

Christine Lagarde

Presidenta

2.3 Normativa contable

Forma y presentación de los estados financieros

Los estados financieros del BCE se han elaborado de acuerdo con los principios contables que se detallan a continuación[21], que el Consejo de Gobierno del BCE considera adecuados para presentar la imagen fiel de su situación financiera y reflejar al mismo tiempo la naturaleza de las actividades de un banco central.

Principios contables

Se han aplicado los siguientes principios contables: realidad económica y transparencia, prudencia, registro de acontecimientos posteriores al cierre del balance, importancia relativa, empresa en funcionamiento, devengo, consistencia y comparabilidad.

Reconocimiento de activos y pasivos

Los activos o pasivos solo se reflejan en el balance cuando sea probable que se produzca un resultado económico futuro derivado de los mismos para o por el BCE, la casi totalidad de los riesgos o beneficios asociados se haya transferido al BCE, y el coste o valor del activo o el importe de la obligación pueda determinarse de forma fidedigna.

Criterios de contabilización

Las cuentas se han elaborado siguiendo el criterio del coste histórico, con las modificaciones necesarias para reflejar el precio de mercado de los valores negociables (distintos de los mantenidos con fines de política monetaria), del oro y del resto de activos, pasivos y posiciones fuera del balance denominadas en moneda extranjera.

Las operaciones con activos y pasivos financieros se contabilizan el día en que se liquidaron.

A excepción de las operaciones al contado con valores, las operaciones con instrumentos financieros denominados en moneda extranjera se registran en la fecha de contratación en cuentas fuera del balance. En la fecha de liquidación, los asientos en las cuentas fuera del balance se cancelan y se registran en el balance. Las compras y ventas de divisas afectan a la posición neta en moneda extranjera en la fecha de contratación y los resultados realizados derivados de las ventas se calculan en dicha fecha. Los intereses devengados, las primas y los descuentos relacionados con instrumentos financieros denominados en moneda extranjera se calculan y registran diariamente y, por lo tanto, inciden en la posición en moneda extranjera también de forma diaria.

Oro y activos y pasivos en moneda extranjera

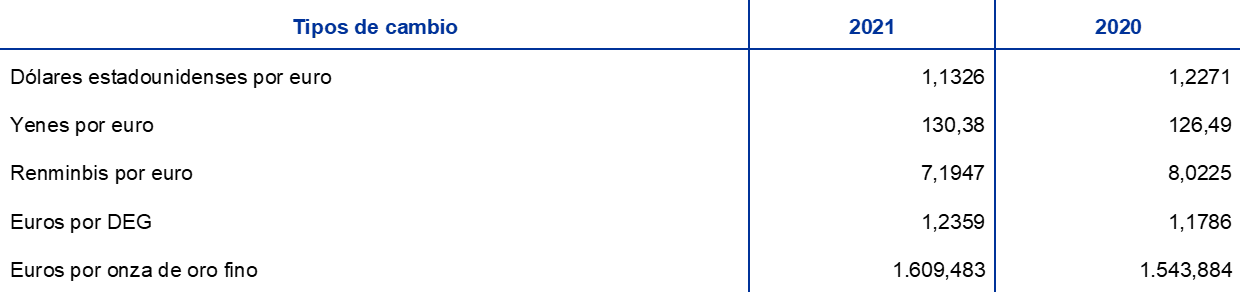

Los activos y pasivos denominados en moneda extranjera se convierten a euros al tipo de cambio vigente en la fecha del balance. Los ingresos y gastos se convierten al tipo de cambio vigente en la fecha en que se registran. La revaluación de los activos y pasivos denominados en moneda extranjera, incluyendo tanto las partidas del balance como las posiciones registradas en partidas fuera del balance, se realiza divisa a divisa.

La revaluación derivada de la variación del precio de mercado de los activos y pasivos en moneda extranjera se calcula y registra de forma separada de la correspondiente al tipo de cambio.

El oro se valora al precio de mercado vigente a la fecha del balance, y no se hace distinción entre las diferencias por precio y por tipo de cambio, registrándose en una sola cuenta la diferencia de valoración, basada en el precio en euros de la onza de oro que, para el ejercicio que finalizó el 31 de diciembre de 2021, se derivó del cambio del euro frente al dólar estadounidense vigente a 31 de diciembre de 2021.

Los derechos especiales de giro (DEG) se definen en términos de una cesta de divisas y su valor está determinado por la suma ponderada de los tipos de cambio de las cinco divisas principales (dólar estadounidense, euro, renminbi, yen y libra esterlina). Las tenencias de DEG del BCE se convirtieron a euros usando el tipo de cambio del euro frente al DEG vigente a 31 de diciembre de 2021.

Valores

Valores mantenidos con fines de política monetaria

Los valores mantenidos con fines de política monetaria se contabilizarán a coste amortizado, minorado por las pérdidas por deterioro.

Otros valores

Los valores negociables (distintos de los mantenidos con fines de política monetaria) y activos similares se valoran de forma individualizada al precio medio de mercado vigente en la fecha del balance o aplicando la curva de rendimientos vigente en esa misma fecha. Las opciones implícitas en los valores no se separan a efectos de valoración. Para el ejercicio financiero finalizado el 31 de diciembre de 2021, se utilizaron los precios de mercado medios al 30 de diciembre de 2021.

Los fondos de inversión negociables se valoran en términos netos a nivel del fondo, utilizando el valor neto de sus activos. Las ganancias y las pérdidas no realizadas no se compensan entre distintos fondos de inversión.

Las acciones y cualesquiera otros instrumentos de renta variable no líquidos mantenidos como inversiones permanentes se valoran por el coste minorado por las pérdidas por deterioro.

Reconocimiento de ingresos

Los ingresos y gastos se registran en el período en el que se devengan o en el que se producen[22]. Las pérdidas y las ganancias realizadas procedentes de la venta de divisas, oro y valores se registran en la cuenta de pérdidas y ganancias. Estas pérdidas y ganancias realizadas se calculan a partir del coste medio del activo correspondiente.

Las ganancias no realizadas no se registran como ingreso y se traspasan directamente a una cuenta de revalorización.

Las pérdidas no realizadas se registran en la cuenta de pérdidas y ganancias si al final del ejercicio superan las ganancias por revalorización previas acumuladas en la correspondiente cuenta de revalorización. Tales pérdidas no realizadas en cualquier valor, moneda u oro no se compensan con ganancias no realizadas en otro valor, moneda u oro. En el caso de pérdidas no realizadas en algún elemento registradas en la cuenta de pérdidas y ganancias, su coste medio se reduce para ajustarlo al precio de mercado o al tipo de cambio de fin de año.

Las pérdidas por deterioro se registran en la cuenta de pérdidas y ganancias y no revierten en ejercicios posteriores a menos que el deterioro se reduzca y que la reducción esté relacionada con un acontecimiento observable que se produzca una vez registrado el deterioro.

Las primas o descuentos de las tenencias de valores se amortizan a lo largo de la vida residual de los activos.

Operaciones temporales

Son operaciones por las cuales el BCE compra o vende activos mediante una cesión temporal o realiza operaciones de crédito con activos de garantía.

Mediante las cesiones temporales se lleva a cabo una venta de valores al contado con el compromiso simultáneo de recomprar a la entidad de contrapartida dichos valores a un precio fijado y en una fecha futura predeterminada. Las cesiones temporales se registran como depósitos con garantía de valores en el pasivo del balance. Los valores cedidos según este tipo de acuerdo permanecen en el balance del BCE.

Mediante las adquisiciones temporales se compran valores al contado con el compromiso simultáneo de revender dichos valores a la entidad de contrapartida a un precio fijado y en una fecha futura predeterminada. Las adquisiciones temporales de valores se registran como préstamos con garantía de valores en el activo del balance, pero no se incluyen entre las tenencias de valores del BCE.

Las operaciones temporales (incluidas las operaciones de préstamo de valores) realizadas de acuerdo con un programa ofrecido por una entidad especializada solo se registran en el balance cuando la garantía es en forma de efectivo y permanece depositada en una cuenta y no invertida.

Posiciones registradas fuera del balance

La posición a plazo en moneda extranjera, es decir, las operaciones a plazo en divisas, la parte a plazo de las operaciones de swap de divisas y otros instrumentos que conllevan operaciones de cambio de una moneda por otra en una fecha futura se incluyen en la posición neta en moneda extranjera para calcular las pérdidas y ganancias por tipo de cambio.

La valoración de los instrumentos sobre tipos de interés se revisa elemento por elemento. Las modificaciones diarias del margen de variación de los contratos de futuros sobre tipos de interés vivos y de swaps de tipos de interés compensados a través de una contrapartida central quedan registradas en la cuenta de pérdidas y ganancias. El BCE realiza la valoración de operaciones a plazo con valores de acuerdo con métodos de valoración generalmente aceptados que utilizan precios y tipos de mercado observables y factores de descuento desde las fechas de liquidación hasta la fecha de valoración.

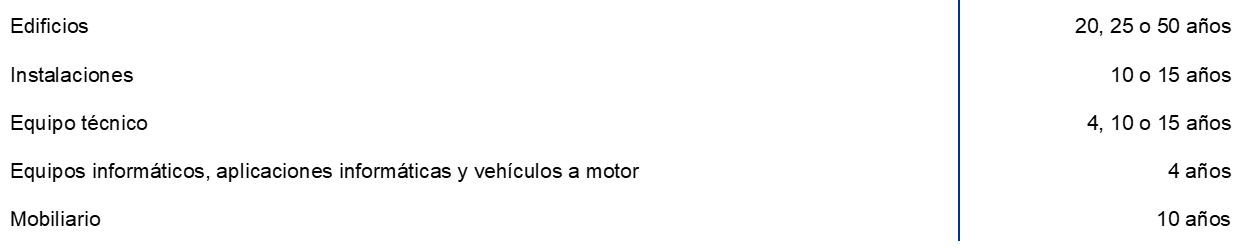

Activos fijos

Los activos fijos, incluidos los activos inmateriales, y excluidos los terrenos y las obras de arte, se valoran al precio de adquisición menos su amortización. Los terrenos y las obras de arte se valoran por su precio de adquisición. El edificio principal del BCE se valora al precio de adquisición menos su amortización, minorado por las pérdidas por deterioro. Con respecto a la amortización del edificio principal del BCE, los costes se asignan a los componentes oportunos, que se amortizan de acuerdo con las estimaciones de vida útil de los activos. La amortización se calcula de forma lineal en el período de vida útil esperada del activo, comenzando en el trimestre posterior al que el activo está disponible para su uso. La vida útil aplicada a las principales clases de activos es la siguiente:

La duración del período de amortización para gastos de renovación activados relacionados con las oficinas en alquiler que el BCE ocupa actualmente se ha ajustado a fin de tener en cuenta cualquier acontecimiento que pueda influir en el período de vida útil esperado del activo afectado.

El BCE realiza una comprobación anual del deterioro del valor de su edificio principal y de los activos por derecho de uso relacionados con los edificios de oficinas (véase «Arrendamientos» más adelante). Si se identifica un indicador de que puede haberse deteriorado el valor del activo, se estima su importe recuperable. Se registra una pérdida por deterioro del valor en la cuenta de pérdidas y ganancias cuando el importe recuperable del activo es inferior a su importe en libros.

Los activos fijos cuyo coste es inferior a 10.000 euros no se capitalizan en el año de adquisición.

Los activos fijos que cumplen los criterios de capitalización pero que están todavía en construcción o desarrollo se recogen en la rúbrica «Inmovilizado en curso». Los costes relacionados se transferirán a las rúbricas de activos fijos correspondientes una vez puedan utilizarse dichos activos.

Arrendamientos

Para todos los arrendamientos relacionados con un activo tangible, el activo por derecho de uso y el pasivo por arrendamiento correspondientes se reconocen en el balance a la fecha del inicio del arrendamiento, y se incluyen en «Inmovilizado material e inmaterial» y «Diversos» (pasivos), respectivamente. En el caso de los arrendamientos que cumplen los criterios de capitalización, pero el activo en cuestión sigue en construcción o adaptación, los gastos efectuados antes de la fecha de inicio del arrendamiento se registran en la rúbrica «Inmovilizado en curso». El activo por derecho de uso y el pasivo por arrendamiento se reconocen en las rúbricas de activos fijos correspondientes una vez que el activo está disponible para su uso (fecha de inicio del arrendamiento).

Los activos por derecho de uso se valoran al precio de adquisición menos su depreciación. Por otra parte, los activos por derecho de uso relativos a edificios de oficinas están sujetos a deterioro (en lo referido a la comprobación anual del deterioro, véase «Activos fijos» más arriba). La amortización se calcula de forma lineal desde la fecha de comienzo hasta el final de la vida útil del activo por derecho de uso o hasta el final del período del arrendamiento, si fuera anterior.

El pasivo por arrendamiento se mide inicialmente al valor presente de los pagos por arrendamiento que no se hayan pagado en esa fecha (incluyendo solo los componentes del arrendamiento), descontados usando la tasa incremental de endeudamiento del BCE. Posteriormente, el pasivo por arrendamiento se mide a coste amortizado utilizando el modelo de interés efectivo. Los gastos por intereses correspondientes se registran en la cuenta de pérdidas y ganancias en la partida «Otros ingresos por intereses». Si se produce un cambio en los pagos futuros del arrendamiento, derivados de una modificación de un índice u otra reevaluación del contrato existente, se hace una nueva valoración del pasivo por arrendamiento. Esta nueva valoración se reconoce como un ajuste al importe en libros del activo por derecho de uso.

Los arrendamientos a corto plazo con una duración de hasta 12 meses o los activos por un valor inferior a 10.000 euros (coherente con el límite máximo utilizado para el reconocimiento de los activos fijos) se registran como un gasto en la cuenta de pérdidas y ganancias.

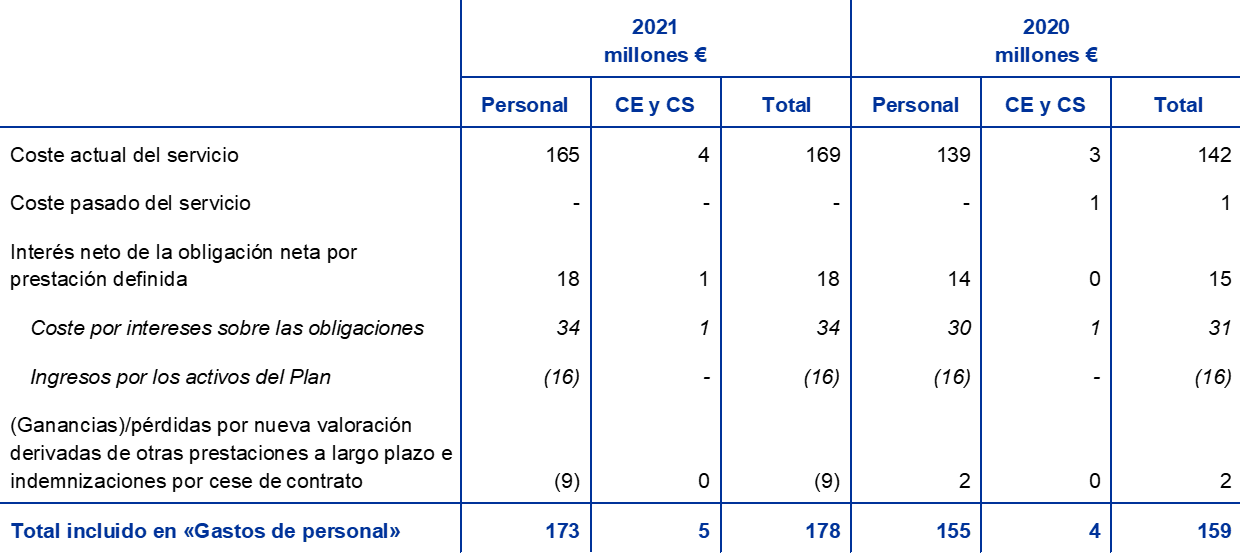

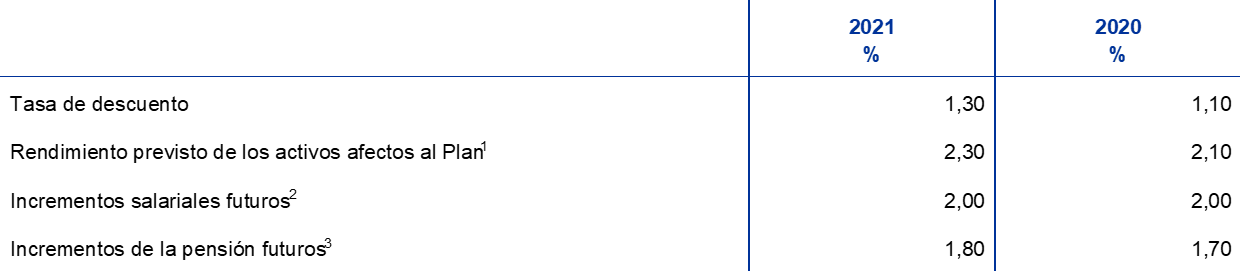

Prestaciones post-empleo, otras prestaciones a largo plazo e indemnizaciones por cese de contrato del BCE

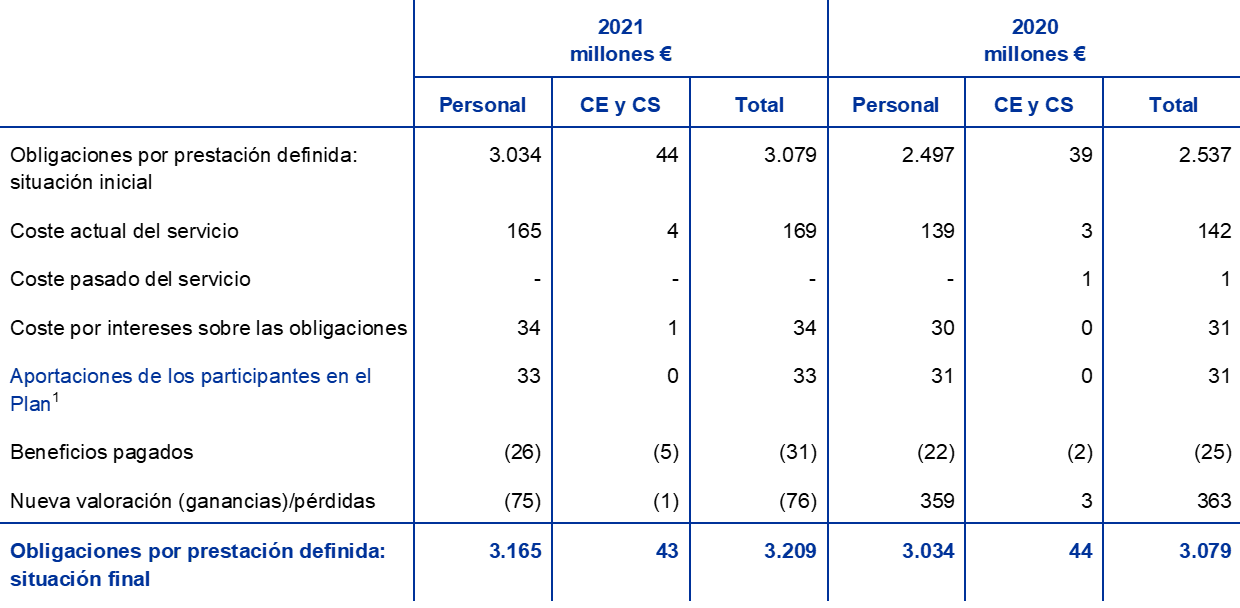

El BCE mantiene sistemas de prestación definida para su personal, para los miembros del Comité Ejecutivo y para los miembros del Consejo de Supervisión empleados por el BCE.

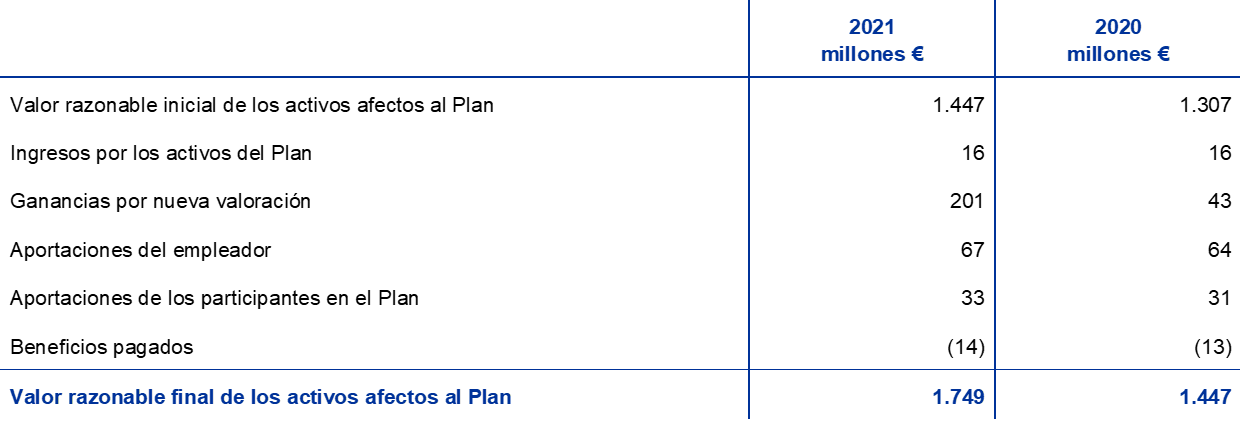

El plan de pensiones del personal se financia mediante activos mantenidos en un fondo de prestaciones a largo plazo. Las contribuciones obligatorias del BCE y de los miembros del personal se reflejan en el pilar de prestación definida del plan. Los miembros del personal pueden realizar aportaciones adicionales voluntarias a un sistema de aportación definida con el fin de mejorar la prestación[23]. Estos beneficios adicionales se determinan por el importe de las aportaciones voluntarias junto con los rendimientos de la inversión procedentes de esas aportaciones.

Para los miembros del Comité Ejecutivo y los miembros del Comité de Supervisión empleados por el BCE existen prestaciones post-empleo y otras prestaciones a largo plazo no financiadas a través de un fondo. Para el personal existen prestaciones post-empleo distintas de las pensiones, y otras prestaciones a largo plazo e indemnizaciones por cese, no financiadas a través de un fondo.

Obligación neta por prestación definida

El pasivo reflejado en el balance en la rúbrica «Diversos» (pasivos) con respecto a los planes de prestación definida, incluidas otras prestaciones a largo plazo e indemnizaciones por cese, es el valor actual de las obligaciones por prestaciones definidas a la fecha del balance menos el valor razonable de los activos afectos al Plan destinados a financiar la obligación.

La obligación por prestación definida es calculada con carácter anual por actuarios independientes mediante el método de la unidad de crédito proyectada. El valor actual de la obligación por prestación definida se calcula descontando los flujos de caja futuros estimados, utilizando un tipo de interés que se determina con referencia a los rendimientos de mercado a fecha de balance de valores de renta fija privada de elevada calidad denominados en euros con un vencimiento similar al de la obligación de que se trate.

Las pérdidas y ganancias actuariales pueden ser el resultado de ajustes por experiencia (cuando el resultado real es distinto de los supuestos actuariales adoptados previamente) y de modificaciones de los supuestos actuariales adoptados.

Coste neto de la prestación definida

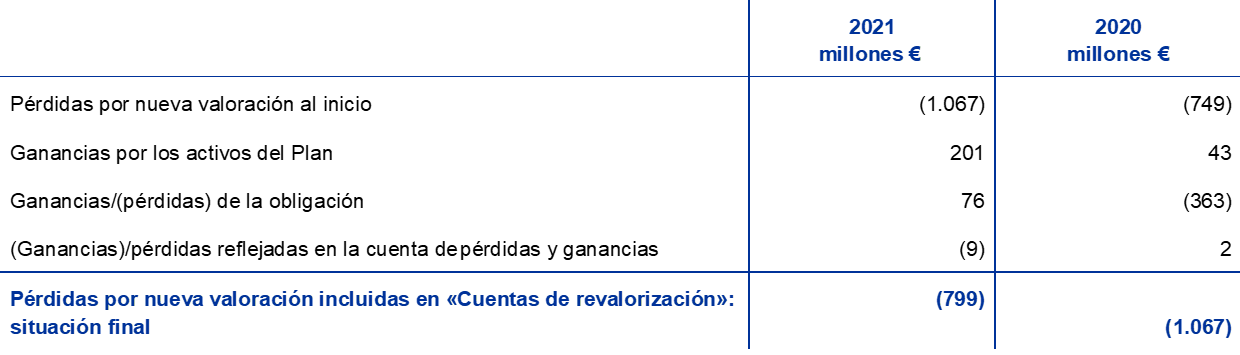

El coste neto de la prestación definida se contabiliza en la cuenta de pérdidas y ganancias y en la rúbrica «Cuentas de revalorización» del balance, que recoge las nuevas valoraciones relativas a las prestaciones post-empleo.

El importe neto registrado en la cuenta de pérdidas y ganancias comprende:

- el coste de los servicios en el ejercicio corriente por prestaciones definidas devengado en el ejercicio;

- el coste de los servicios pasados por prestaciones definidas derivado de una modificación de un plan;

- el interés neto al tipo de descuento de la obligación neta por prestación definida;

- nuevas valoraciones respecto de otras prestaciones a largo plazo e indemnizaciones por cese a largo plazo, de haberlas, en su integridad.

El importe neto de la partida «Cuentas de revalorización» incluye los siguientes elementos:

- ganancias y pérdidas actuariales respecto de la obligación por prestación definida;

- los rendimientos obtenidos por los activos del plan, excluyendo los importes incluidos en el interés neto de la obligación neta por prestación definida;

- las modificaciones en el efecto del techo del activo, excluyendo los importes incluidos en el interés neto de la obligación neta por prestación definida.

Estas obligaciones son valoradas con periodicidad anual por actuarios independientes, a fin de establecer el pasivo adecuado en los estados financieros.

Saldos intra-SEBC/intra-Eurosistema

Los saldos intra-SEBC resultan principalmente de pagos trasfronterizos realizados en la Unión Europea (UE) que se liquidan en euros en dinero del banco central. Estas operaciones son iniciadas en su mayoría por entidades privadas (es decir, entidades de crédito, empresas y particulares). Se liquidan principalmente a través de TARGET2 —sistema automatizado transeuropeo de transferencia urgente para la liquidación bruta en tiempo real— y dan lugar a saldos bilaterales en las cuentas de cada uno de los bancos centrales de la UE conectados a TARGET2. Estos saldos bilaterales se compensan y después se asignan diariamente al BCE, manteniendo cada banco central nacional (BCN) un único saldo neto frente al BCE. Los pagos realizados por el BCE y liquidados a través de TARGET2 también afectan a las posiciones bilaterales netas individuales. En la contabilidad del BCE, estos saldos representan la posición neta de cada BCN frente al resto del Sistema Europeo de Bancos Centrales (SEBC). Los saldos intra-Eurosistema de los BCN de la zona del euro con el BCE procedentes de operaciones TARGET2, así como otros saldos intra-Eurosistema denominados en euros (por ejemplo, la distribución provisional de beneficios del BCE a los BCN), se presentan en el balance del BCE por su posición neta en «Otros activos intra-Eurosistema (neto)» u «Otros pasivos intra-Eurosistema (neto)». Los saldos intra-SEBC de los BCN no pertenecientes a la zona del euro con el BCE, derivados de su participación en TARGET2[24], se presentan en «Pasivos en euros con no residentes en la zona del euro».

Los saldos intra-Eurosistema relativos a la asignación de los billetes en euros dentro del Eurosistema se registran como un activo neto en la rúbrica «Activos relacionados con la asignación de los billetes en euros dentro del Eurosistema» (véase «Billetes en circulación» más adelante).

Los saldos intra-Eurosistema derivados de la transferencia de activos exteriores de reserva al BCE por los BCN que se incorporan al Eurosistema están denominados en euros y figuran en el apartado «Pasivos equivalentes a la transferencia de reservas en moneda extranjera».

Billetes en circulación

El BCE y los BCN de los países de la zona del euro, que conjuntamente componen el Eurosistema, emiten billetes en euros[25]. El valor total de los billetes en euros en circulación se asigna a los bancos centrales del Eurosistema el último día hábil de cada mes, de acuerdo con la clave de asignación de billetes[26].

Al BCE le ha correspondido una cuota del 8 % del valor total de los billetes en euros en circulación, que se presenta en el balance en la partida del pasivo «Billetes en circulación». La participación del BCE en el total de la emisión de billetes en euros tiene como contrapartida activos frente a los BCN. Estos activos, que devengan intereses[27], se presentan en la partida «Cuentas intra-Eurosistema: activos relacionados con la asignación de los billetes en euros dentro del Eurosistema» (véase «Saldos intra-SEBC/intra-Eurosistema» más arriba). Los ingresos por intereses devengados por estos activos se incluyen en la cuenta de pérdidas y ganancias en la partida «Ingresos por intereses derivados de la asignación de los billetes en euros dentro del Eurosistema».

Distribución provisional de beneficios

Una cantidad equivalente a la suma de los ingresos del BCE procedentes de los billetes en euros en circulación y de los valores mantenidos con fines de política monetaria en el marco de: i) el programa para los mercados de valores; ii) el tercer programa de adquisiciones de bonos garantizados; iii) el programa de compras de bonos de titulización de activos; iv) el programa de compras de valores públicos; y v) programa de compras de emergencia frente a la pandemia se distribuye en enero del año siguiente mediante una distribución provisional de beneficios, a menos que el Consejo de Gobierno decida otra cosa[28]. Este importe se distribuye en su totalidad a menos que sea mayor que el del beneficio neto del BCE en el ejercicio o que el Consejo de Gobierno decida dotar una provisión por riesgos financieros. El Consejo de Gobierno podrá también reducir el importe de los ingresos por billetes en euros en circulación que se distribuye en enero por la cuantía de los costes en que incurra el BCE en relación con la emisión y el tratamiento de los billetes en euros.

Acontecimientos posteriores al cierre del balance

Los activos y pasivos se ajustan para reflejar los acontecimientos que tengan lugar entre la fecha del balance anual y la fecha en que el Comité Ejecutivo autoriza la presentación de las cuentas anuales del BCE al Consejo de Gobierno para su aprobación, si tales acontecimientos afectan de manera relevante a la situación de los activos y pasivos a la fecha del balance.

Los acontecimientos importantes posteriores al cierre del balance que no afectan a la situación de los activos y pasivos en la fecha del balance se presentan en las notas.

Modificaciones de la normativa contable

En 2021 no se introdujeron modificaciones en la normativa contable que aplica el BCE.

Otros asuntos

De acuerdo con el artículo 27 de los Estatutos del SEBC y teniendo en cuenta una recomendación del Consejo de Gobierno del BCE, el Consejo de la UE aprobó el nombramiento de Baker Tilly GmbH & Co. KG Wirtschaftsprüfungsgesellschaft, Düsseldorf (República Federal de Alemania) como auditor externo del BCE por un período de cinco años, que terminará con el ejercicio financiero de 2022. Este período de cinco años puede ampliarse hasta un máximo de dos ejercicios financieros adicionales.

2.4 Notas al balance

Nota 1 - Oro y derechos en oro

A 31 de diciembre de 2021, las tenencias del BCE ascendían a 16.229.522 onzas de oro fino[29], con un valor de mercado de 26.121 millones de euros (25.056 millones de euros en 2020). Durante el ejercicio 2021 no se efectuaron operaciones en oro, por lo que las tenencias del BCE permanecieron sin cambios respecto al nivel que mostraban a 31 de diciembre de 2020. El aumento del valor equivalente en euros de estas tenencias se debió a la subida del precio de mercado del oro en términos de euros (véase «Oro y activos y pasivos en moneda extranjera» en el apartado 2.3 «Normativa contable» y la nota 15 «Cuentas de revalorización»).

Nota 2 - Activos en moneda extranjera frente a no residentes y residentes en la zona del euro

Nota 2.1 - Activos frente al FMI

Esta rúbrica representa las tenencias del BCE en DEG y a 31 de diciembre de 2021 ascendía a 1.234 millones de euros (680 millones en 2020). Estas se derivan de un acuerdo voluntario con el Fondo Monetario Internacional (FMI) para la compra o venta de DEG contra euros, por el que el FMI está autorizado a negociar compraventas por cuenta del BCE, con un nivel de tenencias máximo y mínimo. En lo que respecta a la contabilización, los DEG son tratados como moneda extranjera (véase «Oro y activos y pasivos en moneda extranjera» en el apartado 2.3 «Normativa contable»). Las tenencias del BCE de DEG aumentaron en 2021 principalmente como resultado de las operaciones realizadas en el contexto del acuerdo voluntario mencionado anteriormente. La apreciación del DEG frente al euro en 2021 también contribuyó al incremento del valor equivalente en euros de estas tenencias.

Nota 2.2 - Depósitos en bancos, inversiones en valores, préstamos al exterior y otros activos exteriores; activos en moneda extranjera frente a residentes en la zona del euro

Estas dos partidas incluyen depósitos en bancos y préstamos denominados en moneda extranjera, e inversiones en valores denominados en dólares estadounidenses, yenes japoneses y renminbis chinos.

El valor total de estas partidas aumentó en 2021 debido principalmente a la apreciación del dólar estadounidense frente al euro.

La posición neta del BCE en moneda extranjera[30] era la siguiente:

En 2021 no se realizaron intervenciones en moneda extranjera.

Nota 3 - Activos en euros frente a no residentes en la zona del euro

3.1 Depósitos en bancos, inversiones en valores y préstamos

A 31 de diciembre de 2021, esta partida consistía en un crédito por valor de 3.070 millones de euros (1.830 millones de euros en 2020) concedidos en el marco de los acuerdos de liquidez entre el Eurosistema y los bancos centrales no pertenecientes a la zona del euro. En virtud de estos acuerdos, el Eurosistema proporciona liquidez en euros a los bancos centrales no pertenecientes a la zona del euro a cambio de activos de garantía admisibles[31] para atender las necesidades de liquidez en euros en sus jurisdicciones en caso de disfunción del mercado y minimizar con ello el riesgo de efectos de contagio adversos en los mercados financieros y las economías de la zona del euro.

Nota 4 - Otros activos en euros frente a entidades de crédito de la zona del euro

A 31 de diciembre de 2021 esta partida estaba formada por saldos en cuentas corrientes frente a residentes en la zona del euro de 38 millones de euros (81 millones en 2020).

Nota 5 - Valores emitidos en euros por residentes en la zona del euro

Nota 5.1 - Valores mantenidos con fines de política monetaria

A 31 de diciembre de 2021 esta partida se componía de valores adquiridos por el BCE en el ámbito de los tres programas de adquisiciones de bonos garantizados (CBPP), el programa para los mercados de valores (SMP), el programa de compras de bonos de titulización de activos (ABSPP) el programa de compras de valores públicos (PSPP) y del programa de compras de emergencia frente a la pandemia (PEPP).

1) En las decisiones del Consejo de Gobierno pueden encontrarse otros criterios de admisibilidad para los programas específicos.

2) En el marco del SMP solo se compraron valores de deuda pública emitidos por el tesoro de cinco países de la zona del euro.

3) El BCE no adquiere valores en el marco de su programa de compras de bonos corporativos (CSPP).

4) Los valores emitidos por el Gobierno griego quedaron exentos de cumplir los requisitos de admisión.

En 2021, el Eurosistema realizó compras netas de valores en el marco del programa de compra de activos (APP)[32] a un ritmo mensual de 20 mm de euros en promedio. En diciembre de 2021 el Consejo de Gobierno decidió[33] realizar compras netas de activos a un ritmo mensual de 40 mm de euros en el segundo trimestre y de 30 mm de euros en el tercer trimestre de 2022. A partir de octubre de 2022, el Consejo de Gobierno tiene previsto mantener las compras netas a un ritmo mensual de 20 mm de euros durante el tiempo que sea necesario para reforzar el impacto acomodaticio de sus tipos oficiales y espera ponerles fin poco antes de que comience a subir los tipos de interés oficiales del BCE. El Consejo de Gobierno prevé también seguir reinvirtiendo el principal de los valores durante un período prolongado tras la fecha en la que comience a subir los tipos de interés oficiales del BCE y, en todo caso, durante el tiempo que sea necesario para mantener unas condiciones de liquidez favorables y un amplio grado de acomodación monetaria.

Además, en 2021 el Eurosistema llevó a cabo sus compras netas de activos en el marco del PEPP[34] cuya dotación total es de 1.850 mm de euros[35]. Las compras se realizaron de manera flexible sobre la base de la evaluación de las condiciones de financiación y de las perspectivas de inflación. En diciembre de 2021, el Consejo de Gobierno decidió asimismo interrumpir las compras netas de activos en el marco del PEPP a final de marzo de 2022, aunque podrían reanudarse, si fuera necesario, para contrarrestar perturbaciones negativas relacionadas con la pandemia de coronavirus (COVID-19). Por otra parte, el Consejo de Gobierno amplió el horizonte para reinvertir el principal de los valores adquiridos en el marco del PEPP que fueran venciendo al menos hasta final de 2024. Las reinversiones en el marco del PEPP pueden ajustarse con flexibilidad a lo largo del tiempo, entre las distintas clases de activos y entre jurisdicciones. La futura extinción de la cartera del PEPP se gestionará de forma que se eviten interferencias con la orientación adecuada de la política monetaria.

Los valores adquiridos en el marco de estos programas se valoran por el coste amortizado minorado por las pérdidas por deterioro (véase «Valores» en el apartado 2.3 «Normativa contable»).

El coste amortizado de los valores mantenidos por el BCE, y su valor de mercado[36] (que no se recoge en el balance ni en la cuenta de pérdidas y ganancias y se incluye a título comparativo) son los siguientes:

La valoración a coste amortizado de los valores mantenidos por el BCE cambió a lo largo del año como sigue:

1) «Descuento neto/(prima)» incluye ganancias/(pérdidas) netas realizadas, si las hubiera.

El Consejo de Gobierno evalúa periódicamente el riesgo financiero asociado a los valores mantenidos en el marco de estos programas.

En este contexto, las pruebas de deterioro se realizan anualmente sobre la base de datos a final del ejercicio y son aprobadas por el Consejo de Gobierno. En dichas pruebas cada programa se somete a una evaluación separada sobre indicadores de deterioro. En caso de apreciarse indicadores de deterioro, se realizan análisis adicionales al objeto de confirmar que los flujos de tesorería de los valores subyacentes no se hayan visto afectados por un evento de deterioro. Con base en los resultados de las pruebas de deterioro de este año, en 2021 el BCE no ha registrado ninguna pérdida en relación con los valores mantenidos con fines de política monetaria.

La valoración a coste amortizado de los valores mantenidos por el BCE cambió a lo largo del año como sigue:

Nota: las cifras de los «BCN de la zona del euro» son preliminares y podrían estar sujetas a revisión, lo que podría traducirse también en una variación equivalente de las cifras del «Total Eurosistema».

Nota 6 - Cuentas intra-Eurosistema

Nota 6.1 - Activos relacionados con la asignación de los billetes en euros dentro del Eurosistema

Esta partida incluye los activos del BCE frente a los BCN de la zona del euro relativos a la asignación de los billetes en euros dentro del Eurosistema (véase «Billetes en circulación» en el apartado 2.3 «Normativa contable») y a 31 de diciembre de 2021 ascendía a 123.551 millones de euros (114.761 millones en 2020). La remuneración de estas cuentas se calcula diariamente aplicando el tipo marginal más reciente de las operaciones principales de financiación del Eurosistema[37] (véase la nota 22.2 «Ingresos por intereses derivados de la asignación de los billetes en euros dentro del Eurosistema»).

Nota 7 - Otros activos

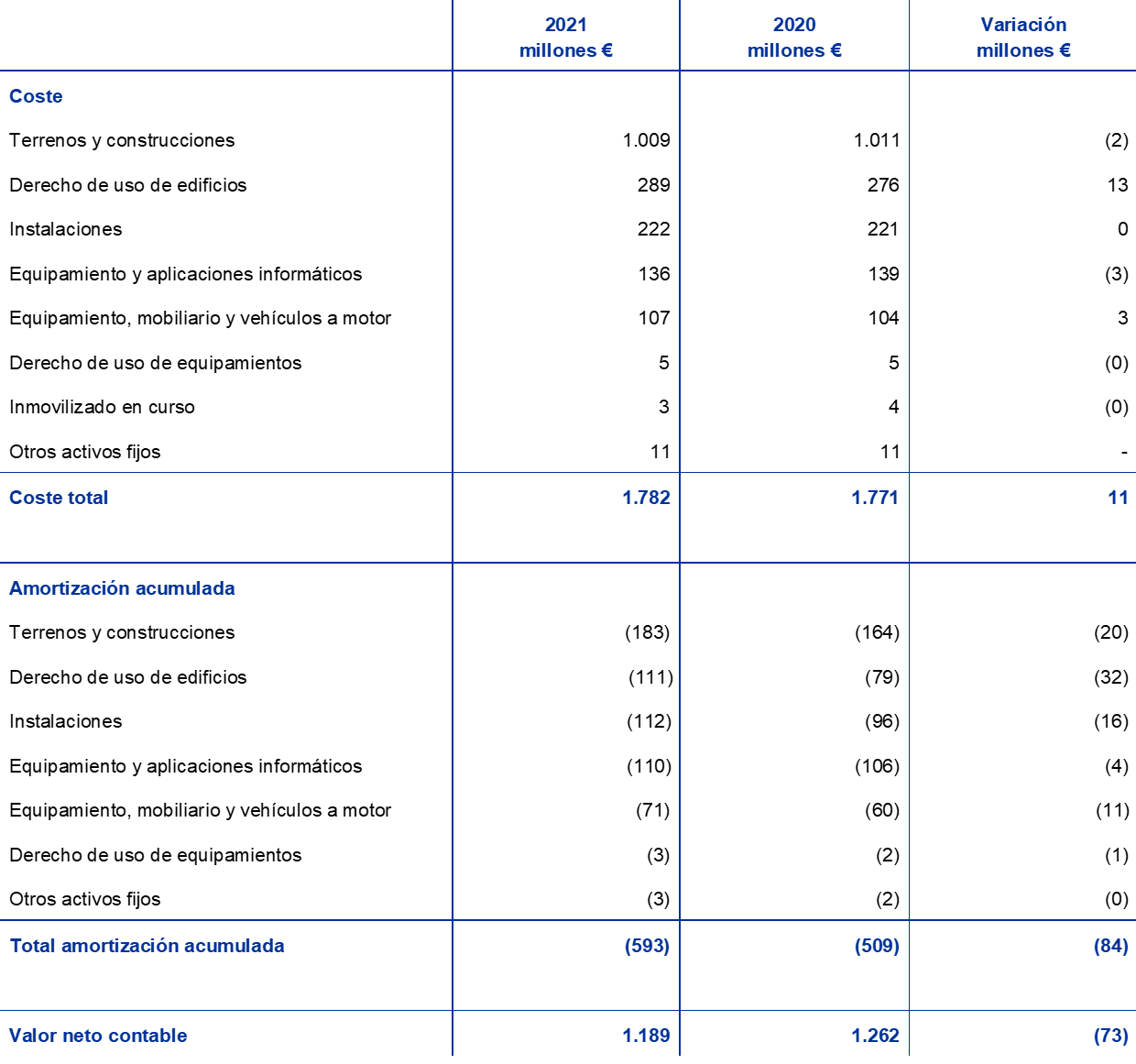

Nota 7.1 - Inmovilizado material e inmaterial

Estos activos incluían los siguientes elementos:

El edificio principal del BCE y el derecho de uso de edificios de oficinas, se sometieron a una prueba de deterioro al final del ejercicio sin que se haya registrado ninguna pérdida por deterioro.

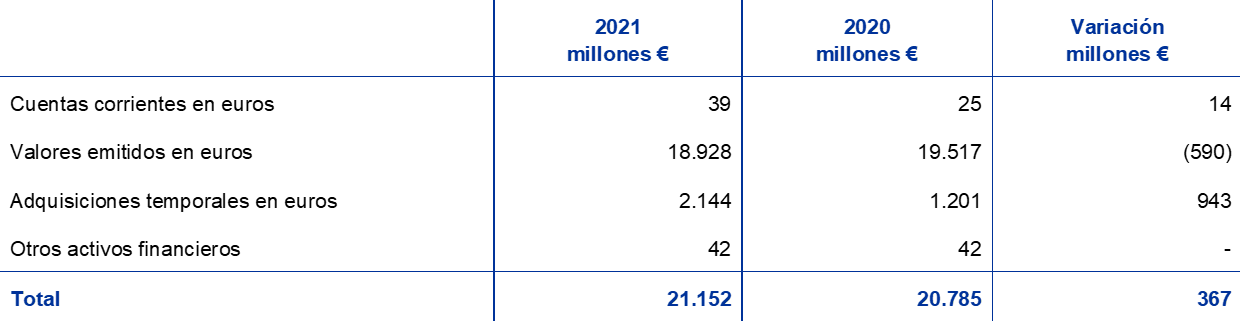

Nota 7.2 - Otros activos financieros

Esta partida se compone principalmente de la cartera de recursos propios del BCE, que está compuesta fundamentalmente por inversiones de los recursos financieros del BCE, a saber, el capital desembolsado y los importes mantenidos en las reservas y la provisión para riesgos financieros. Además, incluye 3.211 acciones del Banco de Pagos Internacionales (BPI), contabilizadas a su precio de adquisición de 42 millones de euros y otras cuentas corrientes denominadas en euros.

Los principales componentes de esta partida son:

El incremento neto en esta partida en 2021 se debió principalmente a la inversión en la cartera de recursos propios del BCE de: i) los importes desembolsados por los BCN de la zona del euro en 2021 en relación con el primer plazo de sus contribuciones incrementadas al capital suscrito del BCE (véase la nota 16 «Capital y reservas»); ii) los ingresos por intereses generados en esta cartera en 2021, y iii) la contrapartida del importe transferido a la provisión del BCE frente a los riesgos financieros en 2020. El incremento de esta partida se vio parcialmente compensado, debido principalmente a la reducción del valor de mercado de los valores mantenidos en la cartera de recursos propios del BCE.

Nota 7.3 - Diferencias por valoración de partidas fuera de balance

Esta partida se compone de las diferencias de valoración de los swaps de divisas y de las operaciones a plazo en divisas pendientes a 31 de diciembre de 2021 (véase la nota 20 «Swaps de divisas y operaciones a plazo en divisas»). Estas diferencias de valoración ascendieron a 620 millones de euros (388 millones de euros en 2020) y se derivan de la conversión de estas operaciones en su equivalente en euros al tipo de cambio vigente en la fecha del balance, comparada con el valor en euros resultante de la conversión de estas operaciones al coste medio de la divisa respectiva en esa fecha (véase «Posiciones registradas fuera del balance» y «Oro y activos y pasivos en moneda extranjera» en el apartado 2.3 «Normativa contable»).

Nota 7.4 - Cuentas de periodificación del activo y gastos anticipados

A 31 de diciembre de 2021, esta partida ascendía a 4.055 millones de euros (en 2020, 3.390 millones), e incluía principalmente los intereses devengados por cupones de valores, incluidos los intereses devengados pagados en el momento de la adquisición, por valor de 3.332 millones de euros (en 2020, 2.757 millones) (véase la nota 2.2 «Depósitos en bancos, inversiones en valores, préstamos al exterior y otros activos exteriores; y activos en moneda extranjera frente a residentes en la zona del euro» la nota 5 «Valores emitidos en euros por residentes en la zona del euro» y la nota 7.2 «Otros activos financieros»).

Esta partida incluía también un importe de 577 millones de euros correspondiente a las tasas de supervisión que debían percibirse durante el período de la tasa de 2021 (véase la nota 25 «Ingresos/gastos netos por honorarios y comisiones»)[38]. Este importe se cobrará en 2022.

En esta partida también se incluyen: i) ingresos devengados de proyectos comunes del Eurosistema (véase la nota 27 «Otros ingresos»), ii) diversos pagos anticipados, y iii) ingresos por intereses devengados por otros activos y pasivos financieros.

Nota 7.5 - Diversos

A 31 de diciembre de 2021, esta partida ascendía a 749 millones de euros (en 2020: 1.970 millones) e incluía principalmente saldos por valor de 573 millones de euros (en 2020: 692 millones) derivados de los swaps de divisas y de las operaciones a plazo en divisas pendientes a 31 de diciembre de 2021 (véase la nota 20 «Swaps de divisas y operaciones a plazo en divisas»). Estos saldos derivan de la conversión de estas operaciones en su equivalente en euros al coste medio de la divisa respectiva en la fecha del balance, comparada con el valor en euros con el que las operaciones se registran inicialmente (véase «Posiciones registradas fuera del balance» en el apartado 2.3 «Normativa contable»).

También incluía el devengo de la distribución provisional de los beneficios del BCE de 150 millones de euros (en 2020: 1.260 millones) (véase «Distribución provisional de beneficios» en el apartado 2.3 «Normativa contable» y la nota 12.2 «Otros pasivos intra-Eurosistema (neto)»).

Nota 8 - Billetes en circulación

Esta partida recoge la participación del BCE (8 %) en el total de billetes en euros en circulación (véase «Billetes en circulación» en el apartado 2.3 «Normativa contable») y a 31 de diciembre de 2021, ascendía a 123.551 millones de euros (en 2020: 114.761 millones de euros).

Nota 9 - Otros pasivos en euros con entidades de crédito de la zona del euro

Los bancos centrales del Eurosistema tienen la posibilidad de aceptar efectivo como garantía en sus operaciones de préstamo de valores del PSPP, sin necesidad de reinvertirlo. En el caso del BCE, estas operaciones son realizadas a través de una entidad especializada. Las mismas condiciones se aplican a las tenencias del sector público en el marco del PEPP.

A 31 de diciembre de 2021, el saldo vivo por dichas operaciones de préstamo de valores con garantías en efectivo realizadas con entidades de crédito de la zona del euro ascendía a 9.473 millones de euros (en 2020: 2.559 millones). El efectivo recibido en garantía fue transferido a cuentas de TARGET2. Dado que dicho efectivo no se había invertido al final del ejercicio, estas operaciones fueron registradas en el balance (véase «Operaciones temporales» en el apartado 2.3 «Normativa contable»)[39].

Nota 10 - Pasivos en euros con otros residentes en la zona del euro

Nota 10.1 - Administraciones Públicas

A 31 de diciembre de 2021, el valor de esta partida ascendía a 3.200 millones de euros (en 2020: 10.012 millones) e incluyó depósitos del Fondo Europeo de Estabilidad Financiera (FEEF) y del Mecanismo Europeo de Estabilidad (MEDE). De conformidad con el artículo 21 de los Estatutos del SEBC, el BCE podrá actuar como agente fiscal de instituciones, órganos u organismos de la Unión, Gobiernos centrales, autoridades regionales o locales u otras autoridades públicas, organismos de Derecho público o empresas públicas de los Estados miembros.

Nota 10.2 - Otros pasivos

Esta partida consiste en saldos de clientes TARGET2 del BCE de la zona del euro y a 31 de diciembre de 2021 ascendía a 4.404 millones de euros (en 2020: 3.688 millones).

Nota 11 - Pasivos en euros con no residentes en la zona del euro

A 31 de diciembre de 2021, el valor de esta partida ascendía a 112.492 millones de euros (en 2020: 11.567 millones). El mayor componente de esta partida era un importe de 71.875 millones de euros (en 2020: 4.685 millones). Esta rúbrica se compone de los saldos TARGET2 de los BCN no pertenecientes a la zona del euro frente al BCE (véase «Saldos intra-SEBC/intra-Eurosistema» en el apartado 2 «Normativa contable») y de otros clientes TARGET2 del BCE no pertenecientes a la zona del euro. El aumento de estos saldos en 2021 corresponde a un aumento de los saldos de los clientes TARGET2 del BCE no pertenecientes a la zona del euro.

Esta partida también incluye 21.750 millones de euros (en 2020: 3.425 millones) procedentes de operaciones de préstamo de valores realizadas con no residentes en la zona del euro en el marco del PSPP y de valores del sector público mantenidos en el marco del PEPP en las cuales se recibió efectivo en garantía que fue transferido a cuentas de TARGET2 (véase la nota 9 «Otros pasivos en euros con entidades de crédito de la zona del euro»).

Esta partida también incluía un importe de 18.033 millones relacionado con la gestión de las operaciones de endeudamiento y de préstamo realizadas por la UE, en las que el BCE actúa de agente fiscal para la Comisión Europea (véase la nota 21 «Gestión de las operaciones de endeudamiento y de préstamo»). A 31 de diciembre de 2020, no había saldos vivos.

El resto de esta partida lo compone un importe de 834 millones de euros (3.457 millones en 2020) procedente del acuerdo de divisas recíproco de carácter permanente con la Reserva Federal. En el marco de este acuerdo, la Reserva Federal de Nueva York suministra dólares estadounidenses al BCE mediante operaciones de swap a fin de ofrecer financiación en dólares estadounidenses a corto plazo a las entidades de crédito del Eurosistema. Simultáneamente, el BCE acuerda realizar operaciones de swap con BCN de la zona del euro, que utilizan los fondos obtenidos para efectuar operaciones de inyección de liquidez en dólares estadounidenses con entidades de contrapartida del Eurosistema en forma de operaciones temporales. Las operaciones de swap se traducen en saldos intra-Eurosistema entre el BCE y los BCN de la zona del euro. Las operaciones de swap realizadas con la Reserva Federal de Nueva York y los BCN de la zona del euro también se traducen en activos y pasivos a plazo que se recogen en cuentas fuera de balance (véase la nota 20 «Swaps de divisas y operaciones a plazo en divisas»).

Nota 12 - Cuentas intra-Eurosistema

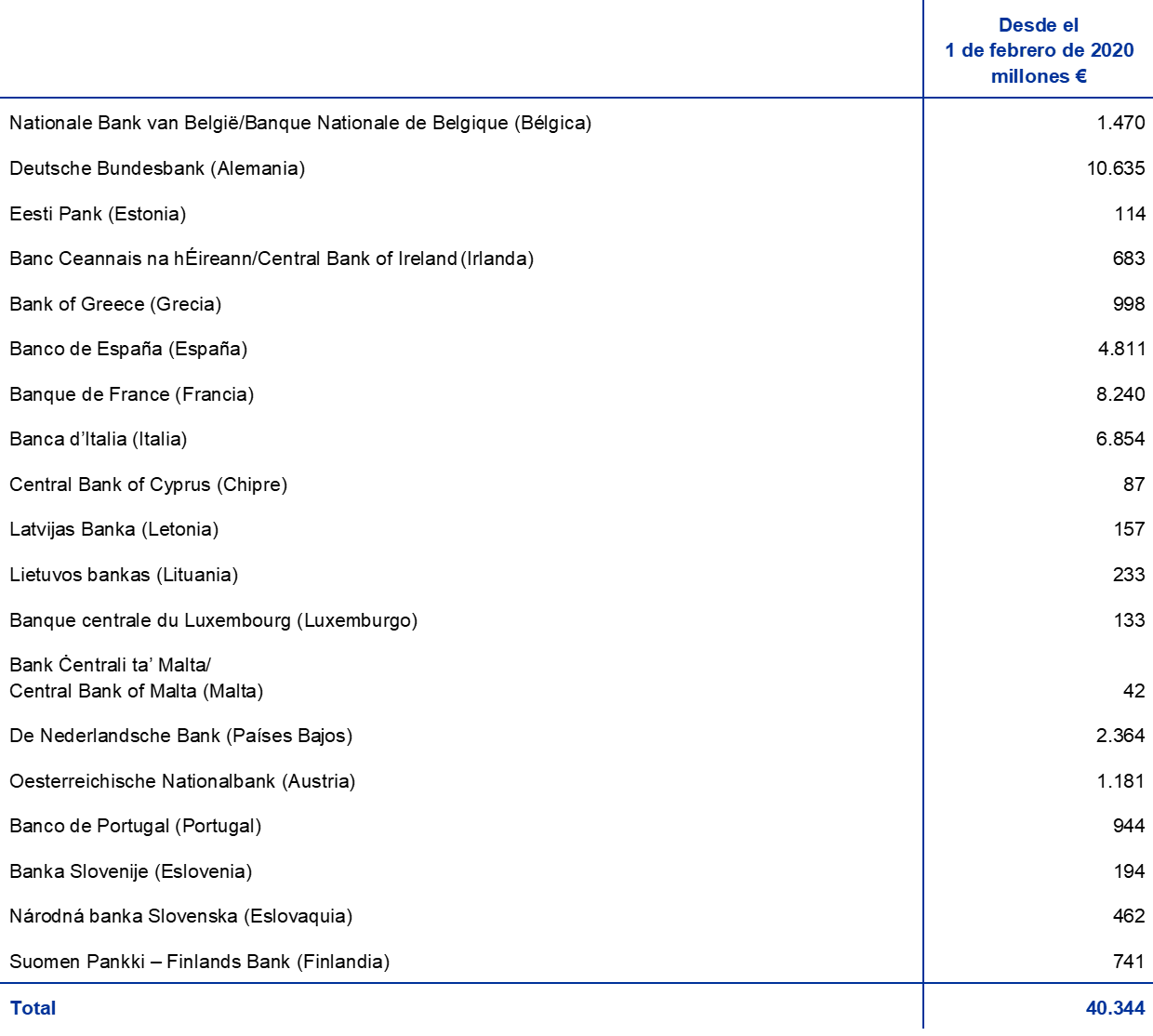

Nota 12.1 - Pasivos equivalentes a la transferencia de reservas en moneda extranjera