Prehľad

Makroekonomické projekcie odborníkov ECB boli dokončené na začiatku marca 2023, ešte pred príchodom aktuálneho napätia na finančnom trhu, ktoré je dodatočným zdrojom neistoty ohrozujúcej výhľad vývoja inflácie a hospodárskeho rastu.

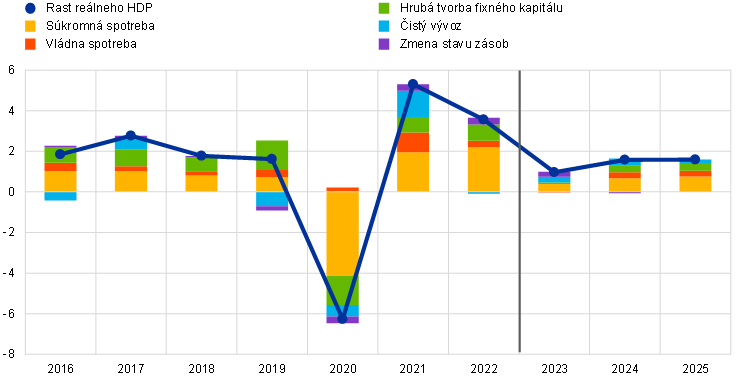

Hospodársky rast eurozóny sa v druhom polroku 2022 výrazne spomalil a v poslednom štvrťroku sa napokon zastavil.[1] Vzhľadom na rastúcu bezpečnosť dodávok energií však došlo k podstatnému zmierneniu cien energií a zvýšeniu dôvery, pričom v krátkodobom horizonte by hospodárska aktivita mala zaznamenať mierne oživenie. Vďaka nižším cenám energií aktuálne dochádza k určitému zmierneniu nákladov, predovšetkým v energeticky náročných odvetviach, a globálne ponukové obmedzenia sa z veľkej časti rozptýlili. Očakáva sa ďalšie obnovovanie rovnováhy energetického trhu a zlepšovanie reálnych príjmov. S paralelným posilňovaním zahraničného dopytu a za predpokladu ústupu aktuálneho napätia na finančnom trhu sa od polovice roka 2023 očakáva oživenie rastu produkcie, ku ktorému bude prispievať stabilný trh práce. Do reálnej ekonomiky sa zároveň bude v čoraz väčšej miere premietať pokračujúca normalizácia menovej politiky ECB a ďalšie zvyšovanie úrokových sadzieb očakávané trhmi, pričom nedávne sprísnenie úverových podmienok bude mať dodatočné tlmiace účinky. Tento vývoj, spolu s postupným ukončovaním podpory rozpočtovej politiky a určitými pretrvávajúcimi obavami z rizík ohrozujúcich dodávky energií budúcu zimu, bude mať nepriaznivý vplyv na hospodársky rast v strednodobom horizonte. Celkovo sa očakáva spomalenie priemerného ročného rastu reálneho HDP na 1,0 % v roku 2023 (z 3,6 % v roku 2022) a neskôr jeho oživenie na 1,6 % v rokoch 2024 a 2025. V porovnaní s projekciami odborníkov Eurosystému z decembra 2022 bol výhľad rastu HDP na rok 2023 upravený o 0,5 percentuálneho bodu nahor, a to vzhľadom na prenos účinku nečakane pozitívnych výsledkov v druhom polroku 2022 a zlepšenie krátkodobého výhľadu. Na rok 2024 bol znížený o 0,3 percentuálneho bodu a na rok 2025 o 0,2 percentuálneho bodu, keďže sprísnenie podmienok financovania a nedávne zhodnotenie eura prevažujú pozitívne účinky nižšej inflácie na príjmy a dôveru.

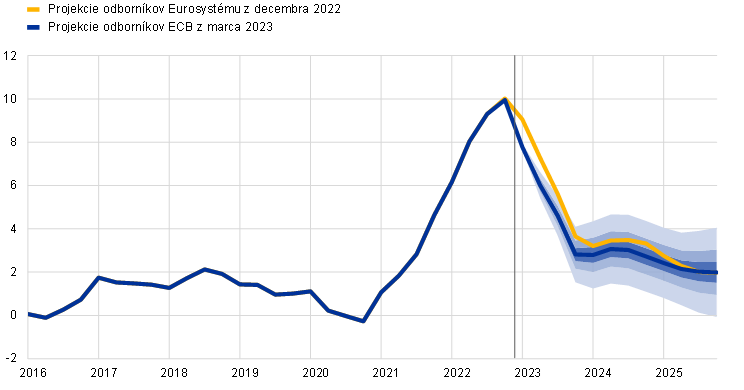

Prudké korekcie na trhoch s energiami viedli k výraznému poklesu cenových tlakov a momentálne sa očakáva, že inflácia bude klesať rýchlejším tempom. Inflácia cien energií, ktorá na jeseň minulého roka prekročila 40 %, by sa mala v druhej polovici roka 2023 dostať do záporného pásma vzhľadom na ceny komodít, ktoré klesli pod úroveň naposledy zaznamenanú pred inváziou Ruska na Ukrajinu, silné bázické efekty a silnejší výmenný kurz eura. Z priaznivejšieho výhľadu vývoja cien energetických komodít vyplýva, že rozpočtové opatrenia by mali pri znižovaní cien energií v roku 2023 zohrávať o niečo menšiu úlohu, a po ich ukončení sa momentálne očakáva menšie oživenie inflácie cien energií v roku 2024. Miery inflácie v prípade ostatných zložiek HICP by mali začať klesať o niečo neskôr, keďže v najbližšom období budú naďalej prítomné tlaky v cenovom reťazci spojené s prenosom vplyvu nákladov, najmä v prípade inflácie cien potravín, ako aj pretrvávajúce účinky predchádzajúcich ponukových obmedzení a znovuotvorenia ekonomiky. Očakáva sa, že celková inflácia do konca roka 2023 klesne pod 3,0 % a v roku 2024 sa stabilizuje na úrovni 2,9 %. Následne by sa mala ďalej zmierniť až na cieľovú úroveň inflácie 2,0 % v treťom štvrťroku 2025, pričom jej priemerná hladina za rok 2025 by mala predstavovať 2,1 %. Na rozdiel od celkovej inflácie bude základná inflácia meraná infláciou HICP bez energií a potravín v roku 2023 v priemere vyššia ako v roku 2022 v dôsledku oneskorených účinkov súvisiacich s nepriamymi účinkami vysokých cien energií v minulosti, ako aj s predchádzajúcim výrazným znehodnocovaním eura, ktoré budú v krátkodobom horizonte dominovať. Účinky nedávneho poklesu cien energií a zhodnocovania eura na základnú infláciu sa prejavia až v neskoršej časti sledovaného obdobia. Očakávaný pokles inflácie v strednodobom horizonte je tiež odrazom postupného vplyvu normalizácie menovej politiky. Z nedostatku pracovných síl a účinkov kompenzácie inflácie však vyplýva, že mzdy by mali v porovnaní s historickým priemerom rásť podstatne rýchlejšie a ku koncu sledovaného obdobia by mali byť v reálnom vyjadrení v blízkosti úrovne z prvého štvrťroka 2022. V porovnaní s projekciami z decembra 2022 bola celková inflácia počas sledovaného obdobia upravená nadol (o 1,0 percentuálneho bodu na rok 2023, 0,5 percentuálneho bodu na rok 2024 a 0,2 percentuálneho bodu na rok 2025). Výrazná revízia nadol na rok 2023 je odrazom značného nečakaného poklesu inflácie cien energií v posledných mesiacoch a oveľa nižších predpokladov cien energií, ktoré sú čiastočne kompenzované nečakane vysokými údajmi o inflácii HICP bez energií a potravín. V prípade rokov 2024 a 2025 revízia projekcií nadol súvisí so slabším vplyvom ukončenia rozpočtových opatrení na infláciu cien energií, s rýchlejším ústupom nepriamych účinkov a s čoraz výraznejším premietaním vplyvu nedávneho zhodnocovania eura.

Tabuľka

Projekcie vývoja hospodárskeho rastu a inflácie v eurozóne

(ročná percentuálna zmena)

Poznámky: Hodnoty reálneho HDP vychádzajú z údajov očistených od sezónnych vplyvov a rozdielov v počte pracovných dní. Historické údaje sa môžu líšiť od najnovších publikácií Eurostatu vydaných po uzávierke projekcií.

Neistota spojená s projekciami odborníkov ECB je vysoká, keďže projekcie boli dokončené pred príchodom aktuálneho napätia na finančnom trhu, a zároveň došlo k zvýšeniu rizík súvisiacich s ďalším zhoršením širších úverových podmienok a znížením dôvery. Ďalšie rizikové faktory súvisia s makroekonomickým vplyvom menovej a rozpočtovej politiky v eurozóne, s vyššími sekundárnymi účinkami na mzdy a infláciu, s globálnou menovou politikou a s cenami energetických komodít, ktoré môžu byť ovplyvnené znovuotvorením čínskej ekonomiky a potenciálnym nedostatkom plynu v Európe budúcu zimu. Vzhľadom na vysokú neistotu spojenú s výhľadom vývoja sú projekcie hospodárskeho rastu a inflácie prezentované spolu so symetrickými pásmami neistoty (grafy 1 a 4), ktoré sú vysvetlené v boxe 6. Správa okrem toho obsahuje scenár, v ktorom sa posudzujú dôsledky potenciálne výraznejšieho oživenia čínskej ekonomiky (box 3) a viacero analýz citlivosti v spojitosti s alternatívnym vývojom cien energetických komodít (box 4).

1 Reálna ekonomika

Hospodársky rast v eurozóne v poslednom štvrťroku 2022 stagnoval vzhľadom na pokles spotreby spôsobený vysokou neistotou, vysokými cenami energií a nízkou dôverou. Napriek tomu však údaje o raste v dôsledku klesajúceho dovozu (graf 1) prekročili očakávania. Hospodársky rast bol o 0,2 percentuálneho bodu vyšší, než sa očakávalo v projekciách z decembra 2022, čo bolo odrazom pozitívnejšieho príspevku čistého obchodu – čiastočne v dôsledku mierneho počasia a nižšieho dopytu po dovoze energií – a rýchlejšieho obnovovania dodávateľských reťazcov. Priemyselná výroba sa na konci roka napriek pretrvávajúcim sklzom v plnení objednávok a zmierňovaniu ponukových obmedzení znížila, k čomu prispeli najmä energeticky citlivé odvetvia. Ukazovatele z prieskumov naznačujú, že k spomaleniu rastu v poslednom štvrťroku došlo plošne vo všetkých sektoroch.

Graf 1

(medzištvrťročná percentuálna zmena, štvrťročné údaje očistené od sezónnych vplyvov a rozdielov v počte pracovných dní)

Poznámky: Historické údaje sa môžu líšiť od najnovších publikácií Eurostatu vydaných po uzávierke projekcií (poznámka pod čiarou 1). Zvislá čiara označuje začiatok aktuálne projektovaného obdobia. Intervaly okolo stredových hodnôt projekcií vyjadrujú stupeň neistoty a sú koncepčne symetrické. Vychádzajú z chýb v minulých projekciách a sú očistené od vplyvu krajných hodnôt (box 6). Pásma v odtieňoch od najtmavšieho po najsvetlejší vyjadrujú pravdepodobnosť (30 %, 60 % a 90 %), že výsledok rastu reálneho HDP sa bude nachádzať v príslušných intervaloch.

Rast HDP by mal byť v prvom štvrťroku 2023 mierne kladný a v druhom štvrťroku 2023 by sa mal zrýchliť vzhľadom na ústup ponukových obmedzení, ďalšie zmiernenie inflácie a zníženie neistoty súvisiacej s dodávkami energií. Hoci nečakane kladné údaje v poslednom štvrťroku 2022 do značnej miery odrážali slabší dovoz a preto sa nevyhnutne neopierali o výraznejšiu základnú dynamiku rastu, zlepšenie výhľadu vývoja dodávok a cien energií prispelo ku koncu štvrťroka k poklesu neistoty. V súlade s tým došlo v nedávnom období k zlepšeniu dôvery a očakávaní podnikov a spotrebiteľov. Kompozitný index nákupných manažérov (Purchasing Managers’ Index – PMI) výrobného sektora vzrástol vo februári na deväťmesačné maximum 52,3 a je v kladnom pásme v prípade priemyselnej výroby i služieb. Očakáva sa však, že nepriaznivý vplyv inflácie na reálny disponibilný príjem bude na začiatku roka brzdiť výraznejší rast spotreby domácností, i napriek stále výraznej rozpočtovej podpore. Menej ako polovica veľkého objemu nadbytočných úspor nahromadených počas pandémie je likvidná.[2] Okrem toho je sústredená predovšetkým v bohatších domácnostiach, čo oslabuje jej úlohu pri tlmení vplyvu nepriaznivých šokov na reálny príjem.[3] Celkovo sa očakáva, že reálny HDP v prvom štvrťroku 2023 vzrastie o 0,1 % a v druhom štvrťroku o 0,3 % (v porovnaní s projekciami z decembra 2022 bol upravený nahor o 0,2 percentuálneho bodu).

Od druhého polroka 2023 sa s rastom reálnych príjmov a posilňovaním zahraničného dopytu a za predpokladu odznenia súčasného napätia na finančných trhoch očakáva zrýchlenie rastu HDP, ktoré však bude tlmené v dôsledku sprísňovania podmienok financovania. V priebehu roka 2023 sa bude rast podľa všetkého zrýchľovať, pričom v rokoch 2024 a 2025 by sa mal stabilizovať mierne nad historickým priemerom z obdobia pred pandémiou. Tento vývoj je odrazom ústupu ponukových obmedzení, ale i odznievania ponukových šokov, rastu dôvery a znižovania neistoty na prelome rokov 2022/2023, pokiaľ ide o výšku budúcich účtov za energie. K rastu by malo prispievať aj oslabovanie inflačných tlakov, ktoré podporí oživenie reálnych disponibilných príjmov a spotreby. Vzhľadom na oveľa nižšie globálne ceny energií, než sa pôvodne predpokladalo, tiež dôjde k zvýšeniu zahraničného dopytu. Účinok týchto priaznivých faktorov však bude tlmený v dôsledku sprísňovania podmienok financovania – pričom vyššie úrokové sadzby budú zároveň stimulovať úspory domácností – a zhodnocovania eura, postupného ukončovania rozpočtovej podpory a pretrvávajúcich obáv v súvislosti s obnovením rovnováhy na trhu s energiami v strednodobom horizonte.

Očakáva sa, že prísnejšie podmienky financovania budú mať na hospodársky rast negatívny vplyv, zatiaľ čo diskrečné opatrenia rozpočtovej politiky budú mať podľa odhadov na rast v roku 2023 celkovo neutrálny a následne mierne tlmiaci vplyv. Minulé zmeny úrokových mier a očakávania trhu ku dňu uzávierky projekcií (zohľadnené v technických predpokladoch projekcií v boxe 1) budú mať na rast HDP negatívny vplyv, predovšetkým v rokoch 2023 a 2024. V najnovšom prieskume ECB zameranom na úverovú aktivitu bánk v eurozóne navyše banky v poslednom štvrťroku 2022 vykázali ďalšie podstatné sprísnenie úverových štandardov a podmienok podnikových úverov, a to v doteraz najväčšom rozsahu od krízy štátneho dlhu v eurozóne. Podľa prieskumu banky očakávajú čisté sprísnenie podobného rozsahu aj v prvom štvrťroku 2023. Okrem toho signalizujú pokračujúce sprísňovanie úverových štandardov v prípade úverov domácnostiam. Hoci sa očakáva, že útlm v poskytovaní bankových úverov bude mať nepriaznivý vplyv najmä na investície do rezidenčných nehnuteľností a podnikové investície, tento vplyv bude do určitej miery zmierňovať skutočnosť, že bilancie domácností aj podnikov sú v súčasnosti v oveľa priaznivejšom stave než v minulosti. Rozpočtové opatrenia prijaté vládami krajín eurozóny na kompenzáciu vysokých cien energií a inflácie v roku 2023 zhruba vykompenzujú negatívny vplyv ukončenia predchádzajúcich opatrení prijatých v súvislosti s pandémiou koronavírusu (COVID-19) a následným oživením. Keďže neskôr sa očakáva ukončenie mnohých energetických opatrení, rozpočtové opatrenia budú mať v rokoch 2024 a 2025 pravdepodobne záporný príspevok k rastu vo výške približne 0,3 až 0,4 percentuálneho bodu (časť 2).

Tabuľka 1

Makroekonomické projekcie pre eurozónu

(ročná percentuálna zmena, ak nie je uvedené inak)

Poznámky: Reálny HDP a jeho zložky, jednotkové náklady práce, kompenzácie na zamestnanca a produktivita práce vychádzajú z údajov očistených od sezónnych vplyvov a rozdielov v počte pracovných dní. Historické údaje sa môžu líšiť od najnovších publikácií Eurostatu vydaných po uzávierke projekcií.

1) Vrátane obchodnej výmeny v rámci eurozóny.

2) Tento ukazovateľ vychádza z odhadov skutočného vplyvu nepriamych daní. Môže sa líšiť od údajov Eurostatu, ktoré predpokladajú úplné a okamžité premietanie vplyvu nepriamych daní do HICP.

3) Počítané ako saldo verejnej správy očistené od dočasných vplyvov hospodárskeho cyklu a opatrení klasifikovaných podľa definície Európskeho systému centrálnych bánk ako dočasné.

4) Rozpočtová pozícia sa vyjadruje ako zmena cyklicky upraveného primárneho salda bez vládnej podpory finančnému sektoru. Uvedené údaje zohľadňujú aj očakávané dotácie programu Next Generation EU (NGEU) na strane príjmov. Záporné číslo znamená uvoľnenie rozpočtovej pozície. Rozpočtová pozícia, ako aj rozpočtové saldo a štrukturálne rozpočtové saldo verejnej správy, boli na obdobie rozpočtových projekcií (2022 – 2025) očistené o odhadovaný vplyv štatistickej reklasifikácie v Taliansku. Pokiaľ ide o údaje za predchádzajúce obdobie, ktoré čiastočne ovplyvňujú aj rozpočtovú pozíciu za rok 2022, táto úprava bude k dispozícii v kontexte nadchádzajúcich oznámení Eurostatu z apríla 2023 o postupe pri nadmernom deficite a projekcií Eurosystému z júna 2023.

Pokiaľ ide o zložky HDP, počas sledovaného obdobia sa očakáva postupné oživenie reálnej spotreby domácností vzhľadom na oslabovanie poklesu reálnych príjmov spôsobeného infláciou a ústup vysokej neistoty spojenej s dodávkami energií. Pokles v poslednom štvrťroku 2022 bol spôsobený najmä znížením výdavkov na tovary krátkodobej a strednodobej spotreby (ktoré zahŕňajú energie a potraviny), zatiaľ čo výdavky na tovary dlhodobej spotreby sa vzhľadom na zmierňovanie ponukových obmedzení v automobilovom priemysle a určité vládne stimuly na nákup elektrických vozidiel naďalej zlepšovali. V roku 2023 sa očakáva mierny rast súkromnej spotreby, v súlade s poklesom inflácie a neistoty spojenej s bezpečnosťou a cenami energií, ako aj vďaka oživeniu dôvery a podpore rozpočtových opatrení. V dlhodobejšom horizonte, s pokračujúcim poklesom inflácie a neistoty súvisiacej s dodávkami energií a so zlepšovaním reálnych príjmov, sa bude spotreba ďalej zvyšovať, pričom bude rásť o niečo rýchlejšie ako reálny disponibilný príjem. Na rok 2023 zostáva súkromná spotreba v porovnaní s projekciami z decembra 2022 bez zmeny, zatiaľ čo v strednodobom horizonte bola vzhľadom na vplyv prísnejších úverových štandardov a vyšších úrokových mier upravená mierne nadol.

Reálny disponibilný príjem by mal v roku 2023 stagnovať, najmä v dôsledku vysokej inflácie, ale v ďalších rokoch sledovaného obdobia by sa mal vďaka stabilným trhom práce a výraznému rastu nominálnych miezd oživiť. Reálny disponibilný príjem v roku 2022 podľa odhadov mierne poklesol v dôsledku vysokej inflácie a negatívneho príspevku celkových čistých rozpočtových transferov domácnostiam. Tento vývoj je odrazom ukončenia pandemických podporných opatrení, napriek odolnému trhu práce a dodatočným rozpočtovým opatreniam v spojitosti s vysokými cenami energií. Očakáva sa, že reálny disponibilný príjem bude v roku 2023 stagnovať vzhľadom na síce klesajúcu, no naďalej vysokú infláciu, i v dôsledku nižšieho príspevku príjmov z pracovnej a nepracovnej činnosti, ktorý prevažuje rýchlejší rast miezd, a to v kontexte celkovo neutrálnej rozpočtovej podpory. Vzhľadom na očakávaný ďalší pokles inflácie a posilnenie hospodárskeho oživenia by mal reálny disponibilný príjem v rokoch 2024 a 2025 pokračovať v raste a výrazne prekročiť úroveň spred pandémie.

Miera úspor domácností by mala v roku 2023 klesnúť k úrovni spred pandémie. Neskôr by sa mala celkovo ustáliť a súkromnú spotrebu podporovať len v obmedzenej miere. So značnou normalizáciou prístupu spotrebiteľov k úsporám po uvoľnení pandemických reštrikcií došlo v roku 2022 k poklesu miery úspor. V poslednom štvrťroku 2022 je pravdepodobný jej nepatrný nárast v dôsledku vysokej neistoty, i napriek potrebe tlmiť spotrebu vzhľadom na pokles kúpnej sily. V roku 2023 by mala miera úspor podľa projekcií klesať a vzhľadom na stagnáciu reálneho disponibilného príjmu pomáhať do určitej miery vyrovnávať spotrebu. V rokoch 2024 a 2025 by sa mala celkovo ustáliť blízko úrovne spred pandémie, čo je odrazom skutočnosti, že tlmiace tlaky prameniace zo slabnúcej neistoty spojenej s energiami a nižšej inflácie, ktoré by mali podporovať reálny príjem, sú zhruba vyvážené rastovými tlakmi vyplývajúcimi zo zvyšovania úrokových sadzieb. Napriek určitému poklesu veľkého objemu nadbytočných úspor nahromadených počas pandémie sa okrem toho neočakáva ich výraznejší príspevok k spotrebe.

Box 1

Technické predpoklady týkajúce sa úrokových mier, cien komodít a výmenných kurzov

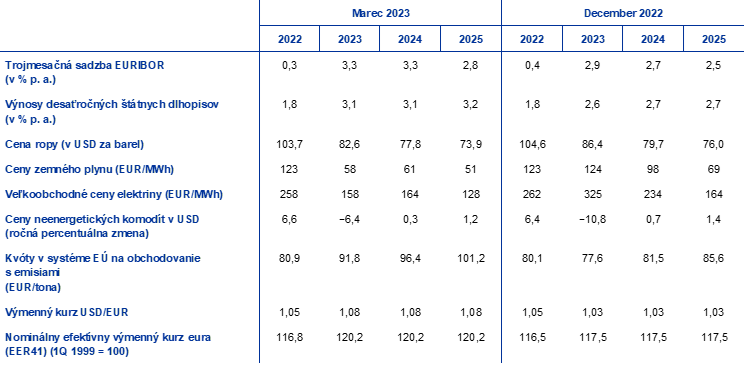

V porovnaní s projekciami odborníkov Eurosystému z decembra 2022 technické predpoklady zahŕňajú prísnejšie podmienky financovania, nižšie ceny ropy, výrazne nižšie veľkoobchodné ceny plynu a elektrickej energie a zhodnocovanie eura. Technické predpoklady týkajúce sa úrokových sadzieb a cien komodít vychádzajú z očakávaní trhu ku dňu uzávierky 15. februára 2023. Krátkodobé úrokové miery vychádzajú z trojmesačnej sadzby EURIBOR, pričom trhové očakávania sú odvodené z úrokových mier futures. Dlhodobé úrokové miery sú vyjadrené prostredníctvom výnosov desaťročných štátnych dlhopisov.[4] Krátkodobé aj dlhodobé úrokové miery sa od dátumu uzávierky projekcií z decembra 2022 zvýšili a ich vývoj bol oproti nim upravený nahor o 40 – 50 bázických bodov v dôsledku ďalšieho zvýšenia kľúčových menovopolitických sadzieb ECB a šírenia vplyvu menovej politiky v iných jurisdikciách.

Tabuľka

Technické predpoklady

Napriek znovuotvoreniu čínskej ekonomiky boli technické predpoklady vývoja cien ropy mierne upravené nadol v dôsledku slabšieho dopytu a obmedzeného vplyvu nových sankcií uvalených na Rusko.[5] Na vývoj cien ropy má naďalej vplyv spomaľovanie svetového hospodárstva prostredníctvom nižšieho dopytu po rope, zatiaľ čo znovuotvorenie čínskej ekonomiky vedie k nárastu očakávaného dopytu po rope od druhého štvrťroka 2023. Medzinárodná energetická agentúra očakáva, že v roku 2023 dopyt Číny po rope vzhľadom na slabší dopyt v prvom štvrťroku po prudkom náraste prípadov ochorenia COVID-19 bezprostredne po znovuotvorení ekonomiky vzrastie o 0,9 milióna barelov denne (približne 0,9 % celosvetovej ponuky). Na ceny ropy mali vplyv aj obavy v súvislosti s dodávkami ropy, hoci trhy do určitej miery upokojila skutočnosť, že embargo EÚ a cenový strop krajín G7 na ruskú ropu mali doteraz na svetový trh s ropou len obmedzený vplyv. Od projekcií z decembra 2022 zároveň svetové zásoby ropy podporuje aj vyššia produkcia v Kazachstane a Nigérii. Krivka ropných futures od decembrových projekcií zaznamenala pokles (o 4,3 % na rok 2023, 2,3 % na rok 2024 a 2,7 % na rok 2025) a zostáva v stave backwardácie. Predpokladá sa, že cena ropy bude v roku 2023 na úrovni 83 USD za barel a v roku 2025 klesne na 74 USD za barel.

Veľkoobchodné ceny plynu a elektrickej energie naďalej prudko klesali až pod úroveň spred vojny na Ukrajine, zatiaľ čo predpokladaný vývoj cien uhlíkových emisných kvót v systéme EÚ na obchodovanie s emisiami (Emissions Trading System – ETS) sa zvýšil. Historicky vysoká úroveň zásob plynu zmiernila obavy o bezpečnosť dodávok plynu v Európe túto zimu. Ešte pred zimou Európa dokázala naplniť zásobníky vďaka úspešnej substitúcii dodávok ruského plynu skvapalneným zemným plynom (LNG). Úroveň zásob je odvtedy vysoká vzhľadom na nízky dopyt počas veľmi miernej zimy, ako aj účinné opatrenia EÚ na úsporu plynu. Vďaka dobrému stavu zásob je zároveň EÚ v lepšej pozícii na zabezpečenie zásob plynu pred zimou 2023 – 2024. Nové predpoklady vychádzajú z prudkého zníženia predpokladaných cien plynu, ktoré boli súčasťou technických predpokladov projekcií z decembra 2022: 52,7 % na rok 2023, 37,6 % na rok 2024 a 26,2 % na rok 2025. Nadol boli výrazne upravené aj futures na veľkoobchodné ceny elektriny, odrážajúc zmenu predpokladov cien plynu. Pokiaľ ide o uhlíkové emisné kvóty v systéme ETS, predpokladaný vývoj na základe obchodov s futures bol od decembrových projekcií výrazne upravený nahor (o 18 %), okrem iných faktorov aj vzhľadom na odolnejší obchodný cyklus, než trhy pôvodne očakávali. Zvýšená volatilita cien ETS tiež odráža neistotu v súvislosti s vojnou na Ukrajine, ako aj cenové dôsledky návrhu ministrov financií EÚ, aby sa predaj emisných certifikátov začal už na jar.

Predpokladá sa, že vzájomné výmenné kurzy zostanú počas sledovaného obdobia nezmenené na priemernej úrovni za desať pracovných dní končiacich sa dňom uzávierky. Z toho vyplýva priemerný výmenný kurz v rokoch 2023 až 2025 na úrovni 1,08 USD za euro, čo je o 4,7 % viac ako v projekciách z decembra 2022. Z predpokladu efektívneho výmenného kurzu eura vyplýva oproti projekciám z decembra zhodnotenie o približne 2 %.

Investície do nehnuteľností na bývanie by mali v krátkodobom horizonte vzhľadom na sprísňovanie podmienok financovania a stagnáciu reálneho disponibilného príjmu ďalej výrazne klesať a počas sledovaného obdobia by mali zostať slabé. V krátkodobom horizonte budú investície do nehnuteľností na bývanie naďalej výrazne tlmené z dôvodu rastúcich sadzieb hypotekárnych úverov a prudkého sprísňovania úverových štandardov, slabšej kúpnej sily domácností a dlhodobo vysokých stavebných nákladov. Pokles investícií do nehnuteľností na bývanie, ktorý trvá od druhého štvrťroka 2022, tak bude pokračovať a odo dna by sa mal odraziť až ku koncu roka 2024. Tento vývoj je celkovo v súlade s najnovšími údajmi PMI o podnikových očakávaniach v sektore stavebníctva na nasledujúcich dvanásť mesiacov, ktoré sa v januári síce mierne oživili, no zostali výrazne pod hranicou rastu. Rast investícií do nehnuteľností na bývanie by mal opäť zaznamenať kladné hodnoty v roku 2025, k čomu by mal prispieť rastúci reálny disponibilný príjem a menej nepriaznivé účinky Tobinovho koeficientu.[6] Sadzby hypotekárnych úverov by však mali zostať na vysokej úrovni, preto rast investícií do nehnuteľností na bývanie zostane slabý.

Podnikové investície by mali byť v roku 2023 slabé, ale v rokoch 2024 – 2025 by sa mali zotavovať, hoci vzhľadom na sprísňovanie podmienok financovania len nevýrazným tempom. Podnikové investície zaznamenali v poslednom štvrťroku 2022 pokles, z veľkej časti v dôsledku očakávaného bázického efektu súvisiaceho s výrazným nárastom investícií do produktov duševného vlastníctva v Írsku v predchádzajúcom štvrťroku. I bez Írska však podnikové investície v eurozóne v poslednom štvrťroku pravdepodobne klesli, odrážajúc pretrvávajúcu neistotu, slabý dopyt, zvýšené obavy spojené s cenami a dodávkami energií, ako aj podstatne vyššie úrokové miery a čoraz väčšie prekážky vo financovaní. Počas roka 2023 ako celku by mali podnikové investície zostať slabé, no v priebehu roka by sa mali do istej miery zotavovať. Z dostupných údajov za sektor investičných tovarov za prvý štvrťrok vyplýva, že prudký pokles nových objednávok zaznamenaný na konci roka 2022 sa začína obracať a produkcia sektora podľa všetkého znova rastie. Ako dôležité určujúce faktory investičných plánov v roku 2023 podniky uvádzajú prebiehajúcu inováciu a racionalizáciu, ako aj širšie snahy o rozsiahlejšiu digitalizáciu a ekologizáciu výrobných procesov, i za podpory prostriedkov z programu NGEU. Rast celkovej tvorby hrubého fixného kapitálu bol počas sledovaného obdobia v porovnaní s projekciami z decembra 2022 celkovo upravený nadol, keďže investičná dynamika je čoraz viac tlmená vplyvom vyšších nákladov na financovanie a prísnejšími úverovými podmienkami.

Box 2

Medzinárodné prostredie

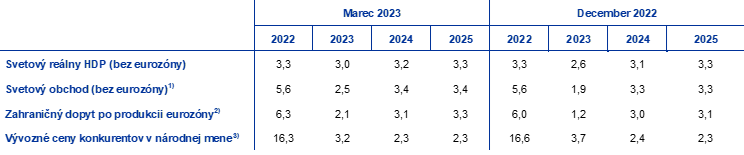

Očakáva sa, že svetová hospodárska aktivita zostane v prvých mesiacoch roka 2023 tlmená, a zatiaľ čo znovuotvorenie čínskej ekonomiky by malo v neskoršom priebehu tohto roka svetovú ekonomiku podporiť, svetový rast by mal počas celého sledovaného obdobia zostať relatívne obmedzený. Aktuálne údaje z prieskumov naďalej naznačujú rozsiahle spomaľovanie rastu. Celosvetová priemyselná produkcia v januári zostala v pásme kontrakcie. Navyše, hoci sa zaznamenané tempo poklesu v porovnaní s decembrom mierne spomalilo, priemyselná produkcia zostáva z historického hľadiska a vo všetkých hlavných ekonomikách naďalej slabá pod vplyvom vysokej inflácie, sprísnenia menovej politiky a zvýšenej geopolitickej neistoty. Rast svetového reálneho HDP (bez eurozóny) by sa mal v tomto roku podľa projekcií znížiť z odhadovaných 3,3 % v roku 2022 na 3,0 %. V rokoch 2024 a 2025 sa vzhľadom na pokles inflácie a znovuotvorenie Číny očakáva postupné zvyšovanie rastu na 3,2 % a 3,3 %. V porovnaní s projekciami z decembra 2022 bol rast svetového reálneho HDP upravený nahor o 0,4 percentuálneho bodu na rok 2023 a o 0,1 percentuálneho bodu na rok 2024, zatiaľ čo na rok 2025 zostáva nezmenený. Hlavnou príčinou týchto revízií je lepší výhľad vývoja v Číne, keďže poruchy spôsobené pandémiou na prelome roka by mali neskôr, keď bude hospodárstvo menej obmedzované rizikom znovuzavedenia obmedzení pohybu, viesť k rýchlejšiemu oživeniu. Napriek týmto revíziám však perspektívu vývoja v Číne ohrozujú riziká rýchlejšieho rastu, s možnými účinkami na svetové ceny komodít a zahraničný dopyt po produkcii eurozóny (box 3). Výraznejší rast v Spojených štátoch, ktorý je však tiež spojený so zvýšenou neistotou, a menšie spomalenie rastu v Rusku v tomto roku podľa všetkého poskytujú svetovej ekonomike určitú dodatočnú podporu. Čo sa týka Ruska, menej negatívny výhľad hospodárskeho rastu je do značnej miery odrazom prenosových efektov nečakane lepších výsledkov. Podľa odborníkov ECB má byť vplyv sankcií zavedených koncom minulého roka a sankcií naplánovaných na prvý štvrťrok 2023 naďalej výrazný, aj keď v porovnaní s decembrovými projekciami o niečo menší.

Rast svetového obchodu by sa mal tento rok podľa projekcií spomaliť výraznejšie ako rast svetového reálneho HDP, v strednodobom horizonte by však mali rásť podobným tempom. Svetový obchod (bez eurozóny) by mal v porovnaní so svojím dlhodobým priemerom v roku 2023 rásť pomerne nevýrazným tempom, čo oproti roku 2022 predstavuje prudké spomalenie. Dôvodom je skutočnosť, že ústup ponukových obmedzení, ktorý dočasne podnietil rast obchodu v druhej polovici roka 2022, by mal mať v nadchádzajúcom období obmedzený vplyv. Rast svetového obchodu by sa mal v roku 2024 zintenzívniť a v roku 2025 ustáliť. Zahraničný dopyt po produkcii eurozóny by sa mal vyvíjať podobne, pričom jeho tempo rastu by malo v tomto roku klesnúť na 2,1 % (zo 6,3 % v roku 2022), a následne by sa malo postupne zvýšiť na 3,1 % v roku 2024 a 3,3 % v roku 2025. Projekcie svetového obchodu i zahraničného dopytu po produkcii eurozóny na rok 2023 boli upravené nahor, no tieto úpravy sú do značnej miery odrazom nečakane lepších výsledkov koncom roka 2022, ktoré viedli k značným prenosovým efektom.

Tabuľka

Medzinárodné prostredie

(ročné percentuálne zmeny)

1) Vážený priemer dovozu.

2) Vážený priemer dovozu obchodných partnerov eurozóny.

3) Vážený priemer vývozných deflátorov obchodných partnerov eurozóny.

Cenové tlaky vo svetovom hospodárstve sú naďalej vysoké, ale vo vývozných cenách konkurentov eurozóny sa očakáva prudká dezinflácia. Inflácia spotrebiteľských cien vo svete dosiahla minulý rok v priemere 8,0 % a zdá sa, že v treťom štvrťroku 2022 dosiahla maximum 8,8 %. Odvtedy sa v mesačných údajoch prejavuje postupná dezinflácia, ku ktorej prispievajú ústup ponukových obmedzení, klesajúce ceny energií a synchronizované sprísňovanie menovej politiky na celom svete. Stabilné trhy práce a výrazný rast miezd, najmä v hlavných vyspelých ekonomikách mimo eurozóny, však naznačujú, že základné inflačné tlaky v globálnej ekonomike zostávajú silné a proces znižovania inflácie bude postupný. Vývozné ceny konkurentov eurozóny (v národných menách) zároveň od kulminácie v druhom štvrťroku 2022 rýchlo klesajú v dôsledku záporných bázických efektov na ceny komodít, odrážajúc technické predpoklady, z ktorých vychádzajú makroekonomické projekcie odborníkov ECB z marca 2023. Hoci je príspevok domácich a zahraničných tlakov v cenovom reťazci naďalej výrazný, ich vplyv na rast inflácie by mal v roku 2024 vyprchať.

Očakáva sa, že rast vývozu z eurozóny sa oživí vďaka zmierneniu ponukových obmedzení a posilneniu zahraničného dopytu, čo prispeje ku kladným príspevkom čistého obchodu k HDP v rokoch 2023 – 2025, zatiaľ čo nižšie ceny energií znamenajú zlepšenie obchodných podmienok a bežného účtu eurozóny. Odhaduje sa, že reálny vývoz z eurozóny v poslednom štvrťroku 2022 napriek oveľa výraznejšej kontrakcii zahraničného dopytu klesol len minimálne. Zároveň sa odhaduje, že objem dovozu klesol výrazne, čiastočne v dôsledku korekcie dovozu energií po naplnení zásobníkov zemného plynu a výrazného poklesu dovozu do Írska súvisiaceho s volatilitou činností v oblasti integrovanej politiky výrobkov. To malo za následok kladný príspevok čistého obchodu k rastu reálneho HDP. Očakáva sa, že rast vývozu bude v krátkodobom horizonte podporený skorším než očakávaným uvoľnením ponukových obmedzení. Znovuotvorenie Číny by malo tiež podporiť dopyt po spotrebnom tovare eurozóny a vývoz služieb cestovného ruchu. Tieto faktory by mali kompenzovať tlmiaci účinok strát konkurencieschopnosti spôsobených nedávnym zhodnocovaním eura, ako aj energetickým cenovým šokom a nákladmi, ktoré vznikli v dôsledku prechodu z ruského plynu na drahšie, ale spoľahlivejšie alternatívy, aspoň v krátkodobom horizonte. Príspevok čistého vývozu k rastu HDP by mal byť kladný aj v rokoch 2024 a 2025, zatiaľ čo koncom sledovaného obdobia by sa mal zmenšiť (graf 2). Pokiaľ ide o ceny, z predpokladov výrazne nižších cien energetických komodít vyplývajú nižšie dovozné ceny energií od konca roka 2022, čo prinesie zlepšenie obchodných podmienok a bežného účtu eurozóny[7], ktorý zostáva až do konca sledovaného obdobia kladný a v porovnaní s decembrovými projekciami bol upravený výrazne nahor. Revízia projekcií bežného účtu vychádza na jednej strane z údajov za posledný štvrťrok 2022, z ktorých vyplýva prudké zlepšenie bežného účtu, a na druhej strane z revízie dovozných cien a objemov smerom nadol na celé sledované obdobie.

Graf 2

Reálny HDP eurozóny – členenie na hlavné výdavkové komponenty

(ročná percentuálna zmena; príspevok v percentuálnych bodoch)

Poznámky: Údaje sú očistené od sezónnych vplyvov a rozdielov v počte pracovných dní. Historické údaje sa môžu líšiť od najnovších publikácií Eurostatu vydaných po uzávierke projekcií. Zvislá čiara označuje začiatok projektovaného obdobia.

Trh práce by mal byť podľa projekcií naďalej stabilný, pričom nezamestnanosť by mala počas sledovaného obdobia vzhľadom na pretrvávajúci nedostatok pracovných síl zostať na historicky nízkej úrovni (graf 3). Zamestnanosť sa v poslednom štvrťroku 2022 napriek stagnujúcemu rastu reálneho HDP zvýšila o 0,3 %. Podľa projekcií by sa mala počas sledovaného obdobia naďalej zvyšovať, hoci pomalším tempom ako v roku 2022 (0,8 % v roku 2023, 0,4 % v roku 2024 a 0,3 % v roku 2025). Nárast zamestnanosti vyplýva z poklesu rizika hospodárskej recesie v najbližšom období, pričom spomalenie reálnej hospodárskej aktivity v roku 2023 by nemalo viesť k nárastu prepúšťania. Namiesto toho by sa malo premietať do zvýšeného hromadenia pracovných síl v prostredí ich pretrvávajúceho nedostatku. V dôsledku toho sa očakáva, že rast produktivity sa v roku 2023 zníži na 0,2 %, než sa následne zotaví na 1,2 % v roku 2024 a 1,3 % v roku 2025. Vzhľadom na pokračovanie očakávaného mierneho rastu pracovnej sily by miera nezamestnanosti mala počas celého sledovaného obdobia zostať v blízkosti súčasnej úrovne 6,6 %.

Graf 3

Trh práce eurozóny

(% pracovnej sily, medziročná percentuálna zmena)

Poznámka: Zvislá čiara označuje začiatok projektovaného obdobia.

V porovnaní s projekciami z decembra 2022 bol rast reálneho HDP na rok 2023 upravený o 0,5 percentuálneho bodu nahor, zatiaľ čo na rok 2024 bol znížený o 0,3 percentuálneho bodu a na rok 2025 o 0,2 percentuálneho bodu. Zvýšenie projekcie rastu na rok 2023 je odrazom pozitívneho prenosového efektu nečakane pozitívnych výsledkov v druhej polovici roka 2022 – prevažne z dôvodu nižšieho dopytu po dovoze energií – a revízie krátkodobého výhľadu smerom nahor. Zvýšenie projekcie krátkodobého výhľadu je spôsobené rýchlejšou než očakávanou adaptáciou energetického trhu a výrazným zmiernením inflácie cien energií, súvisiacim poklesom neistoty a rastúcou dôverou, ako aj rýchlym odstraňovaním výpadkov v dodávateľských reťazcoch. Za hranicou krátkodobého horizontu bol rast HDP na roky 2024 a 2025 upravený nadol v dôsledku výraznejších účinkov sprísňovania menovej politiky, ktoré spôsobili revíziu úrokových sadzieb smerom nahor, nedávneho prudkého sprísnenia podmienok poskytovania úverov a zhodnocovania eura, ktoré prevažujú pozitívne účinky nižšej inflácie na príjmy a dôveru.

Box 3

Následky scenára výraznejšieho oživenia čínskeho hospodárstva pre eurozónu

V tomto scenári sa počíta s výraznejším oživením čínskej ekonomiky než v základných projekciách, ktoré vyvolá aj rast medzinárodných cien komodít. V scenári sa predpokladá stabilná pandemická situácia v Číne bez ďalších veľkých vĺn infekcie koronavírusom a s nimi spojených prísnych opatrení proti šíreniu nákazy. Táto situácia by prispela k rýchlejšiemu oživeniu spotrebiteľskej dôvery a výraznejšiemu zotaveniu dopytu, s pozitívnymi účinkami aj na sektor rezidenčných nehnuteľností. V scenári sa predpokladá výrazné zrýchlenie tempa hospodárskej aktivity, najmä od druhého štvrťroka 2023, vzhľadom na rýchlejší ústup negatívneho vplyvu veľkej vlny infekcií na prelome roka ako v základnom scenári. Očakáva sa, že reálny HDP Číny sa tak vráti na svoju predpandemickú trajektóriu a podporí aj zahraničný dopyt po produkcii eurozóny.[8] Tento scenár počíta aj s rastovým vplyvom na medzinárodné ceny komodít, najmä ceny plynu, spôsobeným výraznejším oživením čínskeho dopytu, čo sa pravdepodobne premietne do vyššej inflácie vývozných cien konkurentov eurozóny. Predpokladá sa však, že v roku 2025 dôjde k obratu týchto účinkov (tabuľka).[9]

Tabuľka

Predpoklady scenára

(odchýlky od ročných percentuálnych zmien v základných projekciách z marca 2023, v percentuálnych bodoch)

Poznámky: Predpokladané hodnoty premenných za eurozónu vychádzajú z pozitívneho dopytového šoku v Číne pomocou modelu ECB-Global. Syntetický index cien energií je priemerom vývoja cien ropy a veľkoobchodných cien plynu s použitím dovozných váh.

Zo scenára výraznejšieho oživenia v Číne vyplýva obmedzený vplyv na rast a infláciu v eurozóne. V tomto scenári by sa reálny HDP eurozóny v porovnaní so základným scenárom z marca 2023 v roku 2023 zvýšil o ďalšieho 0,1 percentuálneho bodu, najmä v dôsledku vyššieho svetového dopytu (zahraničného dopytu po produkcii eurozóny) (graf, panel a).[10] Tento šok by znamenal aj vyšší čínsky dopyt po komoditách, ktorý sám osebe nepredstavuje riziko pre stav zásob zemného plynu v eurozóne, ale bol by zdrojom dodatočných tlakov na ceny komodít. V rokoch 2023 a 2024 by sa tak inflácia v eurozóne zvýšila o 0,2 percentuálneho bodu (graf, panel b). Tento vplyv by do konca sledovaného obdobia zanikol so znovuobnovením rovnováhy medzi dopytom a ponukou na komoditnom trhu.

Graf

Vplyv na rast reálneho HDP a infláciu HICP v eurozóne v scenári výraznejšieho oživenia v Číne, než sa predpokladá v základných projekciách z marca 2023

(odchýlky od základných projekcií z marca 2023 v percentuálnych bodoch)

Zdroj: Simulácie na základe ECB-BASE a výpočty zamestnancov ECB.

Poznámky: Simulácie sa vykonávajú v rámci prognóz so stanovením spätných očakávaní a exogénnou menovou a rozpočtovou politikou.

Odhadovaný rozsah účinkov znovuotvorenia Číny na výhľad eurozóny je spojený s určitou neistotou. Prípadný intenzívnejší rast v Číne po jej opätovnom otvorení by pravdepodobne súvisel so spotrebou, s nižšou intenzitou dovozu ako v prípade investičného sektora, čo znamená, že obchodné účinky by mohli byť slabšie. To má pre eurozónu osobitný význam, pretože jej vývoz do Číny súvisí najmä s investičnými produktmi, zatiaľ čo spotrebné produkty – vrátane produktov spojených s cestovným ruchom – predstavujú menej ako štvrtinu jej vývozu do Číny a len 0,45 % HDP eurozóny. Analýza vstupov a výstupov potvrdzuje, že oživenie čínskeho hospodárstva založené na spotrebe by malo na eurozónu menší vplyv než investičné oživenie, keďže pridaná hodnota absorbovaná čínskou konečnou spotrebou je približne o 20 % nižšia ako pridaná hodnota absorbovaná čínskym investičným dopytom. Prípadné účinky teda môžu byť miernejšie ako pri uvedených modelových simuláciách. Potenciálny rast mohla ovplyvniť aj pretrvávajúca slabosť v sektore rezidenčných nehnuteľností a následky pandémie, v dôsledku čoho je návrat čínskej ekonomiky k jej predpandemickému trendu menej pravdepodobný. Okrem toho by výraznejšie oživenie v Číne mohlo byť sprevádzané určitými pozitívnymi globálnymi ponukovými efektmi, čím by sa podporila dezinflácia obchodovaných tovarov. Na druhej strane, vývozný kanál eurozóny by mohol byť silnejší v dôsledku veľkého a rastúceho podielu eurozóny na vývozných trhoch spotrebného tovaru v Číne.

2 Výhľad rozpočtového vývoja

Od projekcií z decembra 2022 boli zmeny diskrečných opatrení rozpočtovej politiky na úrovni eurozóny relatívne obmedzené.[11] Pri absencii nových zásadných rozpočtových opatrení súvisia revízie rozpočtových predpokladov najmä s redukciou rozpočtových podporných opatrení prijatých v reakcii na energetickú krízu a vysokú infláciu, z viac než 1,9 % HDP v decembrových projekciách na 1,8 % HDP. Pomerne obmedzená revízia na úrovni eurozóny je však výsledkom značných rozdielov medzi jednotlivými krajinami. Na jednej strane podstatný pokles veľkoobchodných cien energií so sebou prináša nižšie rozpočtové náklady určitých opatrení, najmä maximálnych cien plynu a elektrickej energie stanovených vo viacerých krajinách, v závislosti od koncepcie týchto opatrení v jednotlivých krajinách a od špecifík ich trhov s energiami. Na druhej strane veľká časť rozpočtovej podpory (takmer 60 %) – predovšetkým opatrenia, ktoré ponúkajú priame príjmové úľavy či uzákonené zníženia sadzby DPH – nezávisí priamo od cien energií. Okrem toho v prípade viacerých krajín bola rozpočtová podpora od decembrových projekcií upravená nahor v nadväznosti na predĺženie platnosti opatrení do roku 2023 alebo vzhľadom na aktualizované odhady vychádzajúce z konečného znenia zákonov o rozpočte. Ďalšie revízie sa týkajú nižšej miery financovania energetickej podpory, napr. vďaka nečakane vyšším daňovým príjmom zo ziskov energetického sektora. V dôsledku týchto revízií a štatistickej reklasifikácie rozpočtových údajov v Taliansku by rozpočtová pozícia eurozóny upravená o granty NGEU mala byť v roku 2023 celkovo vyrovnaná, v roku 2024 by sa mala výrazne sprísniť, keďže sa predpokladá ukončenie približne 70 % energetickej a inflačnej podpory od roku 2023, a v roku 2025 by mala zostať celkovo vyrovnaná. Základný scenár projekcií z marca 2023 však naďalej počíta s podstatnou rozpočtovou podporou, ktorá odráža výraznú rozpočtovú expanziu počas pandemickej krízy, pričom rozsah energetickej podpory je vzhľadom na nedávny pokles cien energií vysoko neistý.

Výhľad rozpočtového vývoja eurozóny sa má počas sledovaného obdobia zlepšiť. Po odhadovanom výraznom poklese za rok 2022 sa očakáva, že rozpočtový deficit eurozóny bude v roku 2023 naďalej mierne klesať, v roku 2024 klesne výraznejšie (na 2,4 % HDP) a v roku 2025 zostane nezmenený.[12] Pokles rozpočtového salda na konci sledovaného obdobia v porovnaní s rokom 2022 možno pripísať zlepšeniu primárneho salda očisteného od cyklických vplyvov i lepšej cyklickej zložke, zatiaľ čo úrokové platby v pomere k HDP sa počas sledovaného obdobia postupne zvyšujú. Predpokladá sa, že zadlženosť eurozóny bude naďalej klesať, hoci po roku 2022 pomalšie, na úroveň mierne pod 87 % HDP do roku 2025. Dôvodom sú najmä záporné diferenciály úrokových mier a rastu, ktoré prevažujú pretrvávajúce primárne deficity. Napriek tomu sa očakáva, že v roku 2025 zostane pomer deficitu i dlhu nad úrovňou spred pandémie. V porovnaní s decembrovými projekciami bol vývoj rozpočtového salda na roky 2023 – 2025 upravený nahor, hoci na konci sledovaného obdobia len nepatrne, zatiaľ čo úrokové platby sa v rokoch 2024 – 2025 zvýšili. Pomer dlhu bol upravený nadol, najmä v dôsledku priaznivejšieho vývoja primárneho salda.

3 Ceny a náklady

Inflácia HICP by mala v roku 2023 dosiahnuť v priemere 5,3 %, v roku 2024 by mala klesnúť na 2,9 % a v roku 2025 na 2,1 %. Podľa základného scenára projekcií by mala celková inflácia klesnúť z 10,0 % v poslednom štvrťroku 2022 na 2,8 % v poslednom štvrťroku 2023, v roku 2024 by sa mala pohybovať okolo 3,0 %, a na cieľovú úroveň inflácie stanovenú ECB na úrovni 2,0 % by sa mala znížiť až v treťom štvrťroku 2025 (graf 4). Tento pokles celkovej inflácie počas sledovaného obdobia v rôznej miere odráža pokles ročnej miery zmeny všetkých hlavných zložiek, a je ovplyvnený opatreniami rozpočtovej politiky a predpokladanými cenami komodít (graf 5).

Graf 4

Inflácia HICP eurozóny

(ročné percentuálne zmeny)

Poznámky: Zvislá čiara označuje začiatok aktuálne projektovaného obdobia. Uvedené intervaly okolo stredných hodnôt projekcií vychádzajú z minulých chýb projekcií po vylúčení krajných hodnôt (box 6). Pásma v odtieňoch od najtmavšieho po najsvetlejší vyjadrujú pravdepodobnosť (30 %, 60 % a 90 %), že výsledná inflácia HICP sa bude nachádzať v príslušnom rozpätí.

Celková inflácia by mala v priebehu roka 2023 výrazne klesnúť, no vzhľadom na tlmiace bázické efekty súvisiace s energetikou, pokles cien energií a zmiernenie tlakov v cenovom reťazci by mala zostať na zvýšenej úrovni. K tomuto poklesu by mala výrazne prispieť inflácia energetickej zložky HICP, predovšetkým v dôsledku rozsiahlych tlmiacich bázických efektov vyplývajúcich zo značného rastu cien energetických komodít v roku 2022 a postupného prenosu predpokladov oveľa nižších cien ropy, zemného plynu a elektrickej energie. Pokles inflácie energetickej zložky HICP počas sledovaného obdobia preto odráža pokles všetkých jej hlavných zložiek (cien dopravných palív, plynu a elektrickej energie). V dôsledku uvoľnenia tlakov v cenovom reťazci sa zároveň očakáva výrazný pokles inflácie cien potravín. Dynamika inflácie zložky nespracovaných potravín sa od jesene minulého roka spomaľuje v dôsledku odznievania tlakov na rast cien vyplývajúcich zo sucha v Európe v minulom lete. Zároveň však pretrvávajú podstatné cenové tlaky prameniace zo strany zložky spracovaných potravín, ktoré v krátkodobom horizonte vyvíjajú ďalší tlak na rast inflácie cien potravín. V priebehu roka 2023 by však postupné uvoľňovanie tlakov v cenovom reťazci na spotrebiteľské ceny potravín v dôsledku znižovania predpokladaných cien poľnohospodárskych výrobcov, nižších cien energií a iných vstupných cien spolu s tlmiacimi bázickými efektmi mali viesť k poklesu inflácie cien potravín. Inflácia HICP bez energií a potravín by sa mala v priebehu roka 2023 podľa projekcií postupne zmierňovať, keďže znižovanie tlakov v cenovom reťazci by malo prevážiť rastové tlaky spôsobené zrýchľujúcim sa rastom miezd. Predovšetkým sa očakáva zmiernenie rastových tlakov v cenovom reťazci vyplývajúcich z výrazného rastu cien vstupov a predchádzajúceho znehodnotenia eura, k čomu budú prispievať tlmiace vplyvy nedávneho zhodnocovania eura a nižšie nepriame účinky vzhľadom na omnoho nižšie predpokladané ceny energií. K očakávanému poklesu inflácie HICP bez cien potravín a energií v tomto roku by malo prispieť zmiernenie tlakov spôsobených minulými ponukovými obmedzeniami a účinky znovuotvorenia ekonomiky. Zároveň sa očakáva, že rast ziskových marží zaznamenaný v roku 2022 sa začne v dôsledku nástupu konkurenčných tlakov spomaľovať. Pokles inflácie HICP bez energií a potravín bude spočiatku spôsobený infláciou cien neenergetických priemyselných tovarov, zatiaľ čo rýchlejší rast miezd bude znamenať perzistentnejšiu infláciu cien služieb, ktorá by mala zostať výrazná počas celého roka 2023. Pokles inflácie HICP bez energií a potravín v prvých mesiacoch roka 2023 spôsobovali zmeny váh HICP, ktoré by mali mať v treťom štvrťroku rastový vplyv, zatiaľ čo na celkovú infláciu za rok 2023 ako celok by mali mať negatívny vplyv.

Po miernom zvýšení v roku 2024 súvisiacom s ukončovaním rozpočtových opatrení sa očakáva, že inflácia cien energií v roku 2025 spôsobí pokles celkovej inflácie. Tento vývoj je odrazom predpokladaného klesajúceho profilu cien ropy, plynu a elektrickej energie. Po priemerne zanedbateľnom príspevku k celkovej inflácii v roku 2023 je oživenie v roku 2024 spôsobené najmä postupným rušením mnohých vládnych opatrení na zníženie inflácie cien plynu a elektrickej energie. Celkovo by kompenzačné rozpočtové opatrenia súvisiace s energiami a infláciou, ktoré by mali mať v roku 2023 tlmiaci vplyv na infláciu HICP v rozsahu 0,3 percentuálneho bodu, mali po ich ukončení spôsobiť jej nárast o približne 0,5 percentuálneho bodu v roku 2024 a o 0,2 percentuálneho bodu v roku 2025.[13]

Očakáva sa, že inflácia potravinovej zložky HICP bude v neskorších rokoch sledovaného obdobia klesať v súlade s predpokladmi týkajúcimi sa cien komodít. Predpokladaný pokles cien energetických komodít zohráva dôležitú úlohu aj pri nižšej inflácii cien potravín vzhľadom na intenzívne využívanie energií vo výrobe potravín, najmä spracovaných potravinových výrobkov. Okrem toho sa v sledovanom období predpokladá pomalé klesanie cien poľnohospodárskych výrobcov.

V strednodobom horizonte sa očakáva zmiernenie inflácie HICP bez energií a potravín vzhľadom na postupné uvoľňovanie tlakov v cenovom reťazci (znásobené nedávnym prudkým znižovaním cien energií) a premietanie prísnejšej menovej politiky do ekonomiky, zatiaľ čo historicky vysoký rast miezd prispeje k udržaniu jadrovej inflácie na zvýšenej úrovni. Očakávaný pokles zo 4,6 % v roku 2023 na 2,2 % v roku 2025 nasleduje po ústupe rastových vplyvov ponukových obmedzení a účinkov znovuotvárania ekonomiky v spojení s oneskorenými účinkami spomalenia hospodárskeho rastu a určitého zmiernenia nepriamych účinkov vyšších cien energií. Zatiaľ čo prudké úpravy veľkoobchodných cien energií smerom nadol naznačujú nižšie nepriame účinky v porovnaní s predchádzajúcimi projekciami, tieto ceny zostávajú z historického hľadiska zvýšené a prenášajú sa len postupne. I naďalej sa preto odhaduje, že čisté účinky budú kladné, ale počas celého sledovaného obdobia sa budú zmierňovať. Podobne aj tlak na rast jadrovej inflácie vyplývajúci z oneskorených účinkov predchádzajúceho znehodnotenia eura je v súčasnosti nižší, ako sa pôvodne predpokladalo, v dôsledku nedávneho zhodnocovania eura, ktoré čiastočne súvisí s reštriktívnejšou menovou politikou v eurozóne. Z pretrvávajúceho vysokého rastu miezd zároveň vyplýva jadrová inflácia vo výške 2,2 % v roku 2025, čo je výrazne nad historickým priemerom.

Graf 5

Inflácia HICP eurozóny – členenie na hlavné zložky

(ročné percentuálne zmeny; percentuálne body)

Poznámka: Zvislá čiara označuje začiatok aktuálne projektovaného obdobia.

Mzdy by mali rásť zvýšeným tempom v dôsledku nedostatku pracovných síl, zvyšovania minimálnych miezd a inflačnej kompenzácie, pričom reálne mzdy by sa mali nakoniec vrátiť na úroveň spred pandémie. Mzdový rast by mal v roku 2023 dosiahnuť v priemere 5,3 %, v roku 2024 by mal klesnúť na 4,4 % a v roku 2025 na 3,6 %. Na rok 2023 bol tento údaj v porovnaní s decembrovými projekciami upravený mierne nahor z dôvodu pravdepodobnosti silnejšieho tlaku na vyrovnanie strát kúpnej sily. Na roky 2024 a 2025 však boli projekcie upravené nadol v dôsledku menšej potreby kompenzácie inflácie. Do konca sledovaného obdobia by sa mali reálne mzdy vrátiť na úroveň z prvého štvrťroka 2022. Rast jednotkových nákladov práce by sa mal v roku 2023 v prostredí rýchlejšieho rastu miezd a pomalšieho rastu produktivity práce ďalej zvyšovať, než so spomaľovaním mzdového rastu a najmä zrýchľovaním rastu produktivity práce v súlade s očakávaným posilňovaním hospodárskej aktivity začne opäť klesať.

V krátkodobom horizonte sa očakáva ďalšia expanzia ziskových marží vzhľadom na vysoký prenos nákladových tlakov v prostredí s vysokou infláciou. V roku 2024 majú byť stlačené a v roku 2025 majú opäť mierne vzrásť. Očakáva sa, že rast ziskových marží, ktorý sa začal v roku 2021, bude v krátkodobom horizonte pokračovať. Poukazuje to na nízku absorpciu tlakov prameniacich z obchodných podmienok do ziskových marží, a teda aj na vysoký prenos týchto zvýšení nákladov do predajných cien. Niektorí výrobcovia budú okrem toho pravdepodobne naďalej ťažiť z prostredia vysokej inflácie a znížených konkurenčných tlakov spojených s globálnou nerovnováhou dopytu a ponuky. V roku 2024 sa očakáva, že ziskové marže čiastočne klesnú, čo bude tlmiť relatívne výrazný rast nákladov práce. V roku 2025 majú byť ziskové marže zase o niečo vyššie, keďže spomalenie rastu nákladov práce poskytuje väčší priestor v cenotvorbe.

Očakáva sa, že ročná miera rastu dovozných cien sa po prudkom náraste v roku 2022 v roku 2023 prudko spomalí, z čoho vyplývajú výrazne znížené vonkajšie cenové tlaky počas celého sledovaného obdobia. Po náraste deflátora dovozu v roku 2022 o takmer 18 % sa očakáva jeho prudký pokles zodpovedajúci predpokladanému poklesu cien ropy, zemného plynu a iných komodít a odstraňovaniu výpadkov v dodávke dovážaných vstupov. V strednodobom horizonte sa tento deflátor má pohybovať zhruba na úrovni zodpovedajúcej jeho historickému priemeru 1,1 %.

V porovnaní s projekciami z decembra 2022 bola celková inflácia HICP na všetky roky sledovaného obdobia upravená nadol (o 1,0 percentuálneho bodu na rok 2023, 0,5 percentuálneho bodu na rok 2024 a 0,2 percentuálneho bodu na rok 2025). Výrazná revízia nadol na rok 2023 je odrazom značného nečakaného poklesu inflácie cien energií a oveľa nižších predpokladaných cien energií, ktoré sú čiastočne neutralizované nečakane vysokými údajmi o inflácii HICP bez energií a potravín. Zníženie projekcií na roky 2024 a 2025 možno zdôvodniť nižším vplyvom ukončenia fiškálnych opatrení na infláciu cien energií, výraznejším znižovaním nepriamych účinkov a rastúcim prenosom nedávneho zhodnocovania výmenného kurzu.

Box 4

Analýza citlivosti: alternatívny vývoj cien energií

Vzhľadom na značnú neistotu spojenú s budúcim vývojom cien energií sa prostredníctvom rôznych analýz citlivosti posudzujú mechanické implikácie alternatívneho vývoja cien energií na základné projekcie. V tomto boxe sa v prvom rade skúmajú riziká ohrozujúce krátkodobý výhľad inflácie vyplývajúce z možných mimoriadne výrazných pohybov cien energetických komodít, vychádzajúc z nedávno zaznamenanej vysokej volatility cien energetických komodít. Následne sa hodnotí vplyv menej extrémneho alternatívneho vývoja cien energií – vychádzajúc z očakávaní trhu alebo predpokladu nezmenenej súčasnej úrovne – na rast reálneho HDP a infláciu HICP počas celého sledovaného obdobia.

Podľa alternatívneho vývoja cien ropy a plynu vychádzajúceho z aktuálnych údajov by sa mohol krátkodobý výhľad vývoja inflácie HICP v druhom štvrťroku 2023 pohybovať v rozpätí od 5,3 % do 7,0 %. Výrazná krátkodobá volatilita, ktorú pozorujeme posledný rok, zvyčajne nie je zachytená v distribúcii odvodenej z opcií okolo cien futures (viac informácií nižšie). Pri posudzovaní takejto krátkodobej citlivosti je možné prihliadať na hornú a dolnú hranicu krátkodobých výkyvov cien ropy a plynu a následne na základe tohto intervalu odvodiť prognózy vývoja inflácie v blízkej budúcnosti. V tejto analýze citlivosti je pre ropu stanovený interval od 55 USD do 125 USD za barel a pre veľkoobchodné ceny plynu interval od 20 € do 150 € za MWh. Tieto ceny, ktoré sa považujú za stabilné v období od marca 2023 do júna 2023, sa zadávajú do súboru energetických rovníc (pre pohonné hmoty, elektrinu a plyn), ktoré odborníci ECB používajú pri prognózovaní krátkodobej inflácie. Predpokladaný maximálny rast cien ropy a plynu by v porovnaní so základnými projekciami celkovú infláciu HICP v prvom štvrťroku 2023 zvýšil o 0,1 percentuálneho bodu a v druhom štvrťroku 2023 o 1,0 percentuálneho bodu. Predpokladaný maximálny pokles cien ropy a plynu by celkovú infláciu v prvom štvrťroku 2023 znížil o 0,2 percentuálneho bodu a v druhom štvrťroku 2023 o 0,7 percentuálneho bodu.

Graf

Alternatívny vývoj inflácie HICP v krátkodobom horizonte

(ročné percentuálne zmeny)

Pokiaľ ide o celé sledované obdobie, alternatívy vývoja cien energií vychádzajú z cien ropy a plynu odvodených z opcií pri konštantnom vývoji cien. V tejto analýze citlivosti sa používa syntetický index cien energií, ktorý spája ceny ropných a plynových futures s použitím dovozných váh. Alternatívy pomalšieho a rýchlejšieho vývoja vychádzajú z 25. a 75. percentilu neutrálnych hustôt odvodených z cien ropných a plynových opcií 15. februára 2023 (deň uzávierky technických predpokladov). Distribúcia je v oboch prípadoch vychýlená smerom nahor, z čoho vyplývajú riziká určitého zvýšenia technických predpokladov projekcií odborníkov ECB z marca 2023. Do úvahy sa tiež berie predpoklad konštantnej ceny tak pre ceny ropy, ako aj pre ceny plynu.

Vplyv alternatívneho vývoja sa hodnotí prostredníctvom súboru makroekonomických modelov odborníkov Eurosystému a ECB na základe syntetického indexu cien energií. Priemerný vplyv na rast reálneho HDP a infláciu podľa týchto modelov je uvedený v tabuľke nižšie. Z výsledkov za 75. percentil vyplývajú odchýlky od základných projekcií vývoja inflácie HICP smerom nahor o 0,6 percentuálneho bodu v rokoch 2023 a 2024 a o 0,3 percentuálneho bodu v roku 2025. Scenár založený na konštantnom vývoji cien naznačuje menšie vplyvy v rokoch 2023 a 2024, ale podobnú hornú odchýlku inflácie HICP v roku 2025. V scenári založenom na 25. percentile naopak vplyv na infláciu HICP predstavuje −0,4 percentuálneho bodu v roku 2023, −0,5 percentuálneho bodu v roku 2024 a −0,3 percentuálneho bodu v roku 2025. Vplyv na rast reálneho HDP je −0,1 percentuálneho bodu v rokoch 2023 aj 2024, pokiaľ ide o 75. percentil, zatiaľ čo 25. percentil by znamenal vyšší rast HDP o 0,1 percentuálneho bodu v každom roku sledovaného obdobia. Predpoklad konštantného vývoja cien by mal na HDP počas sledovaného obdobia zanedbateľný vplyv.

Tabuľka

Vplyv alternatívneho vývoja cien energií

Poznámky: V tejto analýze citlivosti sa používa syntetický index cien energií, ktorý spája ceny ropných a plynových futures. 25. a 75. percentil sa vzťahujú na neutrálne hustoty odvodené od cien ropných a plynových opcií k 15. februáru 2023. Konštantné ceny ropy a plynu majú príslušnú hodnotu k rovnakému dátumu. Makroekonomické vplyvy sa uvádzajú ako priemery z viacerých makroekonomických modelov odborníkov ECB a Eurosystému.

Box 5

Prognózy iných inštitúcií

Pre eurozónu sú k dispozícii prognózy medzinárodných organizácií aj inštitúcií zo súkromného sektora. Vzhľadom na rôzne termíny uzávierky sa však tieto prognózy nedajú priamo porovnávať navzájom a ani s makroekonomickými projekciami odborníkov ECB. Okrem toho tieto prognózy na odvodenie predpokladov týkajúcich sa rozpočtových, finančných a externých premenných vrátane cien ropy, plynu a ostatných komodít používajú odlišné metódy. Jednotlivé prognózy sa navyše líšia aj v spôsobe zohľadňovania rozdielov v počte pracovných dní.

Tabuľka

Porovnanie najnovších prognóz rastu reálneho HDP a inflácie HICP v eurozóne

(ročné percentuálne zmeny)

Zdroj: Consensus Economics Forecasts, 16. február 2023 (údaje za rok 2025 pochádzajú z prieskumu z januára 2023); Zimná predbežná hospodárska prognóza Európskej komisie, 13. február 2023; Prieskum profesionálnych prognostikov ECB, 3. február 2023; Aktualizovaný svetový hospodársky výhľad MMF, 30. január 2023; Hospodársky výhľad OECD, 112, 22. november 2022.

Poznámky: V makroekonomických projekciách odborníkov ECB sú uvedené ročné miery rastu očistené od vplyvu počtu pracovných dní v roku, zatiaľ čo Európska komisia a MMF svoje prognózy od tohto vplyvu neočisťujú. Ostatné prognózy zohľadňovanie počtu pracovných dní nešpecifikujú. Historické údaje sa môžu líšiť od najnovších publikácií Eurostatu vydaných po uzávierke projekcií.

Pokiaľ ide o rast HDP, projekcie odborníkov ECB z marca 2023 sú v rokoch 2023 a 2024 nad úrovňou alebo na hornej hranici intervalu ostatných prognóz a v roku 2025 sa pohybujú v rámci ich intervalu. Projekcie inflácie sú v roku 2023 pod úrovňou a v neskoršom období v rámci intervalu ostatných prognóz. Projekcie odborníkov ECB sú v prípade rastu HDP v roku 2023 mierne nad úrovňou intervalu ostatných prognóz. V prípade roku 2024 sú projekcie odborníkov ECB v súlade s prognózou MMF, no o niečo vyššie ako ostatné prognózy, predovšetkým prognóza Consensus Economics, zatiaľ čo na rok 2025 sú celkovo v súlade s ostatnými prognózami. Pokiaľ ide o infláciu HICP, v roku 2023 sú projekcie odborníkov ECB pod úrovňou všetkých ostatných prognóz, s najväčšou pravdepodobnosťou z dôvodu zohľadnenia nedávneho poklesu cien energií. Na zvyšok horizontu sa nachádza v rámci intervalu ostatných prognóz.

Box 6

Vyjadrenie neistoty spojenej s projekciami

Rovnako ako akékoľvek prognózovanie budúceho vývoja sú hospodárske projekcie vo svojej podstate spojené s neistotou. Hoci neistota v projekciách nie je priamo pozorovateľná, v zásade odráža mieru dôvery prognostikov v bodovú prognózu a všeobecnejšie v hospodársky výhľad. Neistota spojená s projekciami odborníkov Eurosystému/ECB môže prameniť z rôznych zdrojov, ako sú napríklad podmieňujúce predpoklady, budúce šoky (napr. ich veľkosť a povaha) či použité prognostické modely.

Až do pandémie bola neistota spojená s projekciami odborníkov Eurosystému/ECB v komunikácii s verejnosťou vyjadrená prostredníctvom symetrických intervalov okolo bodovej prognózy odvodených z minulých chýb projekcií. Keďže nie všetky neistoty sú (jednoducho) kvantifikovateľné, ECB podobne ako niekoľko porovnateľných inštitúcií vychádzala z chýb minulých projekcií ako univerzálneho ukazovateľa neistoty. Táto neistota bola znázornená prostredníctvom intervalov, ktorých šírka bola dvojnásobkom strednej absolútnej hodnoty týchto chýb projekcií, pričom zo vzorky chýb boli vylúčené krajné hodnoty. Okrem toho vychádzala z dokonale symetrického rozdelenia projekcií, čo naznačuje mieru neistoty bez informácií o bilancii rizík spojených s projekciami, ktoré sa oznamovali prostredníctvom vyhlásenia o menovej politike.

Bezprostredne po pandémii sa neistota ilustrovala alternatívnymi scenármi vývoja vzhľadom na výnimočnú veľkosť a povahu šokov pôsobiacich na hospodárstvo eurozóny. Pandémia vyvolala bezprecedentné opatrenia verejného i súkromného sektora na obmedzenie šírenia vírusu. Rozsiahle hospodárske účinky týchto opatrení a ich nepredvídateľnosť pre projekcie znamenali bezprecedentnú úroveň neistoty, ktorú štandardný výpočet intervalov nedokázal náležite zohľadniť. Intenzita znovuotvorenia globálnej ekonomiky po odstránení pandemických obmedzení a ruská invázia na Ukrajinu boli navyše ďalšími výnimočnými hospodárskymi šokmi, ktoré udržiavali neistotu vo výhľade hospodárskeho vývoja na nezvyčajne vysokej úrovni. Na lepšie vyjadrenie tejto úrovne neistoty boli zverejnené alternatívne scenáre vývoja postavené na rôznych predpokladoch budúceho vývoja pandémie a súvisiacich opatrení proti šíreniu nákazy a dostupnosti zemného plynu v eurozóne. Pri spätnom pohľade tieto scenáre úspešne odrážali zaznamenanú vysokú mieru neistoty.

Neistota spojená s projekciami z marca 2023 je znázornená symetrickými diagramami odvodenými z chýb minulých projekcií a koncepčne neodráža zvýšenú neistotu vyplývajúcu z nedávneho napätia na finančných trhoch (graf 1 a 4). Metodika odvodzovania intervalov použitých v týchto grafoch sa vo všeobecnosti riadi zásadami uplatňovanými v predpandemickom období, pri ktorých sa predpokladá normálne rozloženie minulých absolútnych chýb projekcií upravených o krajné hodnoty.[14] Krajné hodnoty sa vylučujú na ilustráciu neistoty v časoch, ktoré nie sú ovplyvnené výnimočným vývojom. To môže viesť k podhodnoteniu súčasnej neistoty súvisiacej s nedávnym napätím na finančných trhoch. Namiesto jedinečného symetrického intervalu ako v predpandemickom období sa neistota v súčasnosti znázorňuje prostredníctvom troch rôznych – naďalej symetrických – intervalov, ktoré vyjadrujú rôzne prognostické rozpätia (30 %, 60 % a 90 %) s cieľom umožniť presnejšie vyjadrenie neistoty. Tieto rozpätia predstavujú pravdepodobnosť, že hodnota nameraná v budúcnosti sa bude nachádzať v príslušnom intervale, ak by sa priemerné šoky pozorované počas historického obdobia, s výnimkou mimoriadnych udalostí, opäť naplnili.

© Európska centrálna banka 2023

Poštová adresa 60640 Frankfurt am Main, Nemecko

Telefón +49 69 1344 0

Internetová stránka www.ecb.europa.eu

Všetky práva vyhradené. Šírenie na vzdelávacie a nekomerčné účely je povolené, ak je uvedený zdroj.

Vysvetlenie pojmov sa nachádza v glosári ECB (k dispozícii len v angličtine).

HTML ISBN 978-92-899-5725-0, ISSN 2529-4598, doi: 10.2866/860, QB-CE-23-001-SK-Q

Dňom uzávierky technických predpokladov, ako sú ceny ropy a výmenné kurzy, bol 15. február 2023. Projekcie vývoja svetovej ekonomiky boli dokončené 16. februára; makroekonomické projekcie pre eurozónu 1. marca 2023. Historické údaje za eurozónu tiež v prípade všetkých premenných okrem harmonizovaného indexu spotrebiteľských cien (Harmonised Index of Consumer Prices – HICP) zahŕňajú Chorvátsko. Toto vydanie projekcií sa vzťahuje na roky 2023 až 2025. Projekcie na takto dlhé obdobie sú spojené s veľmi vysokou mierou neistoty, ktorú je pri ich výklade potrebné brať do úvahy. Ďalšie informácie sú v článku The performance of the Eurosystem/ECB staff macroeconomic projections since the financial crisis, Ekonomický bulletin, číslo 8, ECB, 2019. Na stránke http://www.ecb.europa.eu/pub/projections/html/index.en.html sa nachádza odkaz na údaje použité vo vybraných tabuľkách a grafoch. Kompletná databáza predchádzajúcich vydaní makroekonomických projekcií odborníkov ECB a Eurosystému je k dispozícii na stránke https://sdw.ecb.europa.eu/browseSelection.do?node=5275746.

Likvidná zložka nadbytočných úspor je vypočítaná ako suma naakumulovaných bankových vkladov domácností, ktorá presahuje úroveň zaznamenanú v štvrtom štvrťroku 2019, v oboch prípadoch odstupňované podľa disponibilného príjmu.

Ďalšie informácie o koncentrácii úspor: M. Dossche, D. Georgarakos, A. Kolndrekaj a F. Tavares, Household saving during the COVID-19 pandemic and implications for the recovery of consumption, Economic Bulletin, Issue 5, ECB, 2022.

Predpoklad týkajúci sa nominálnych výnosov desaťročných štátnych dlhopisov v eurozóne vychádza z váženého priemeru výnosov referenčných desaťročných dlhopisov v krajinách eurozóny, váženého ročnými hodnotami HDP a zohľadňujúceho budúci vývoj na základe nominálneho výnosu všetkých desaťročných dlhopisov v eurozóne vypočítaného ECB, pričom počiatočný rozdiel medzi obomi časovými radmi sa počas sledovaného obdobia nemení. Predpokladá sa, že spready medzi výnosmi štátnych dlhopisov krajín eurozóny a príslušným priemerom za eurozónu sú počas sledovaného obdobia konštantné.

Technické predpoklady vývoja cien komodít zohľadňujú vývoj na trhoch s futures na základe priemeru za dvojtýždňové obdobie končiace sa dňom uzávierky 15. februára 2023.

Tobinov koeficient vyjadruje vzťah medzi hodnotou existujúcej nehnuteľnosti a jej stavebnými nákladmi.

Podľa definície platobnej bilancie.

Scenár vychádza z predpokladu, že hlavným faktorom obmedzujúcim návrat hospodárskej aktivity k predpandemickej trajektórii bola čínska dynamická stratégia nulovej tolerancie COVID-19. Odstránenie tohto obmedzenia tak umožňuje úplné zotavenie spotreby. Scenár okrem toho predpokladá, že sektor nehnuteľností by mal profitovať z vyššej spotrebiteľskej dôvery a jeho zotavenie by tak malo predstihnúť očakávania. Pozitívnejšia nálada by mohla podporiť aj ceny nehnuteľností, čím by sa ešte viac zosilnila pozitívna spätná väzba medzi spotrebou a bývaním, a to vzhľadom na rozhodujúcu úlohu, ktorú bývanie zohráva v majetku čínskych domácností.

Premietanie vyššieho čínskeho dopytu do vyšších cien ropy a zemného plynu vychádza z predpokladov dopytu po rope, ktoré poskytla Medzinárodná energetická agentúra (IEA) a ktoré sú škálované relatívnou veľkosťou šoku HDP, ako aj z elasticity medzi dopytom po rope a cenami ropy podľa publikácie od autorov D. Caldara, M. Cavallo a M. Iacoviello, Oil price elasticities and oil price fluctuations, Journal of Monetary Economics, roč. 103, 2019. Pokiaľ ide o trh s plynom, odhady odborníkov ECB vychádzajú z bayeziánskeho vektorového autoregresívneho modelu pre európsky trh s plynom a z odhadov IEA týkajúcich sa prechodu z plynu na ropu v Číne. V prípade cien plynu sa v scenári navyše predpokladá, že čínsky dopyt po LNG sa v plnej miere vráti na úroveň roku 2021 bez akéhokoľvek prechodu z plynu na ropu. Tento scenár zahŕňa aj vyššiu citlivosť európskych cien plynu na dodávateľské šoky na napätom európskom trhu s plynom.

Model odhaduje účinok na eurozónu ako celok bez ohľadu na rozdiely medzi jednotlivými krajinami a výsledné šírenie účinkov.

Rozpočtové projekcie zahŕňajú len tie diskrečné opatrenia, ktoré už boli v čase uzávierky údajov schválené národným parlamentom, alebo boli schválené vládou, sú podrobne vypracované a v rámci legislatívneho konania budú pravdepodobne schválené.

Dôvodom je najmä rozsiahla reklasifikácia talianskych rozpočtových údajov, bez ktorej by sa deficit eurozóny v roku 2023 dočasne zvýšil. Počas súčasného projekčného horizontu z tejto reklasifikácie vyplýva revízia rozpočtového deficitu eurozóny nahor o približne 0,3 percentuálneho bodu HDP v roku 2022 a odhadovaná revízia smerom nadol o približne 0,1 percentuálneho bodu v rokoch 2023 – 2025.

Tieto vplyvy sú vypočítané vo vzťahu ku kontrafaktuálnemu vývoju inflácie bez rozpočtových opatrení. Uvedené vplyvy sú v jednotlivých krajinách v dôsledku rôznych prijatých opatrení rozdielne. Opatrenia v oblasti nepriamych daní napríklad po zavedení znižujú ceny a infláciu a po ich postupnom ukončení ich zvyšujú. Pri používaní rozpočtových opatrení na obmedzenie cien rozsah oživenia inflácie závisí od toho, či sú naďalej záväzné, čo zase závisí od vývoja veľkoobchodných cien energií, ako aj od rozsahu a rýchlosti, akou sa predchádzajúce zvyšovanie cien premieta do spotrebiteľských cien. Ďalšie opatrenia sa týkajú transferov domácnostiam – takéto opatrenia majú menší a menej priamy vplyv na infláciu tým, že podporujú dopyt.

Stredné absolútne chyby sa počítajú ako stredná hodnota absolútnych rozdielov medzi projekciou pre daný štvrťrok a skutočne dosiahnutou hodnotou, ktorá je k dispozícii v nasledujúcom štvrťroku. Súčasná vzorka chýb projekcií sa vzťahuje na obdobie od posledného štvrťroka 1998 do posledného štvrťroka 2022 a v každom ďalšom vydaní projekcií bude aktualizovaná. Hoci sú s neistotou spojené všetky projektované premenné, uvádzajú sa len intervaly pre rast reálneho HDP a infláciu HICP.

- 16 March 2023