- INTERVENTOL

L’interazione tra politica monetaria e politica di bilancio all’uscita dalla crisi

Intervento di Fabio Panetta, Membro del Comitato esecutivo della BCE, in occasione della conferenza dei governatori delle banche centrali del Mediterraneo su “Central banks at the frontline of the COVID-19 crisis: weathering the storm, spurring the recovery”

Francoforte sul Meno, 28 giugno 2021

La pandemia ha portato con sé un cambiamento di paradigma nelle politiche macroeconomiche. Per la prima volta da decenni, nelle economie avanzate la politica monetaria e quella di bilancio stanno operando insieme al fine di sostenere la domanda. Sia la crescita sia l’inflazione, per anni assai basse, sono in aumento.

Il problema che abbiamo di fronte è quanto durerà questa fase.

Alcuni ritengono che l’attuale interazione tra politiche monetaria e di bilancio costituisca una risposta di natura straordinaria all’emergenza pandemica, e auspicano che essa si concluda con la fine della pandemia. Ma l’esperienza accumulata a partire dalla crisi finanziaria indica che le situazioni che richiedono una risposta comune da parte delle politiche monetaria e fiscale non sono fenomeni rari. Esse possono infatti presentarsi più frequentemente di quanto immaginavamo in passato, soprattutto in presenza di tassi di interesse strutturalmente bassi.

L’interazione tra politica monetaria e politica fiscale che si registra in più paesi offre l’opportunità di sfuggire alla persistente “trappola della liquidità” in cui sono cadute le economie avanzate, ossia una situazione caratterizzata da bassa inflazione e da tassi di interesse nominali prossimi al loro limite inferiore ma non abbastanza bassi da stimolare adeguatamente la domanda aggregata.

Per sfuggire a questa trappola e rilanciare l’economia in maniera duratura è essenziale che il sostegno congiunto delle politiche non venga ritirato prematuramente.

Nel mio intervento odierno esaminerò come le economie avanzate siano cadute nella trappola della liquidità e le modalità con cui esse potranno uscirne, nonché le implicazioni che questo avrà per le politiche macroeconomiche nell’area dell’euro.

Come siamo caduti nella trappola della liquidità

Il decennio che ha preceduto la pandemia è stato caratterizzato da tre principali sviluppi.

In primo luogo, nelle economie avanzate il legame tra inflazione e occupazione si è indebolito – detto in altri termini: si è ridotta la pendenza della curva di Phillips – ma è rimasto qualitativamente valido[1]. Le politiche macroeconomiche mantengono quindi la capacità di stimolare l’inflazione, ma per farlo devono mantenere più che in passato l’economia “su di giri”. Una tale evoluzione rende ancora più rilevante mantenere saldamente ancorate le aspettative di inflazione al fine di conseguire gli obiettivi di medio termine delle banche centrali.

In secondo luogo, il tasso d’interesse naturale è sceso ovunque, accrescendo la probabilità che i tassi di interesse raggiungano il loro limite inferiore e indebolendo la capacità della politica monetaria di stimolare la domanda e orientare le aspettative. Le banche centrali hanno risposto a questa situazione facendo ricorso a politiche monetarie “non convenzionali”[2], che non hanno però la stessa potenza di un taglio di diversi punti percentuali dei tassi di interesse.

Infine, proprio quando si è trovata in prossimità del limite inferiore dei tassi d’interesse, la politica monetaria è stata lasciata pressoché da sola a sostenere l’onere della stabilizzazione macroeconomica, soprattutto nell’area dell’euro. Le politiche di bilancio, divenute espansive in risposta alla crisi finanziaria, sono infatti rapidamente tornate a concentrarsi sul risanamento dei conti pubblici. Nell’area dell’euro l’orientamento delle politiche di bilancio ha assunto carattere pro-ciclico.

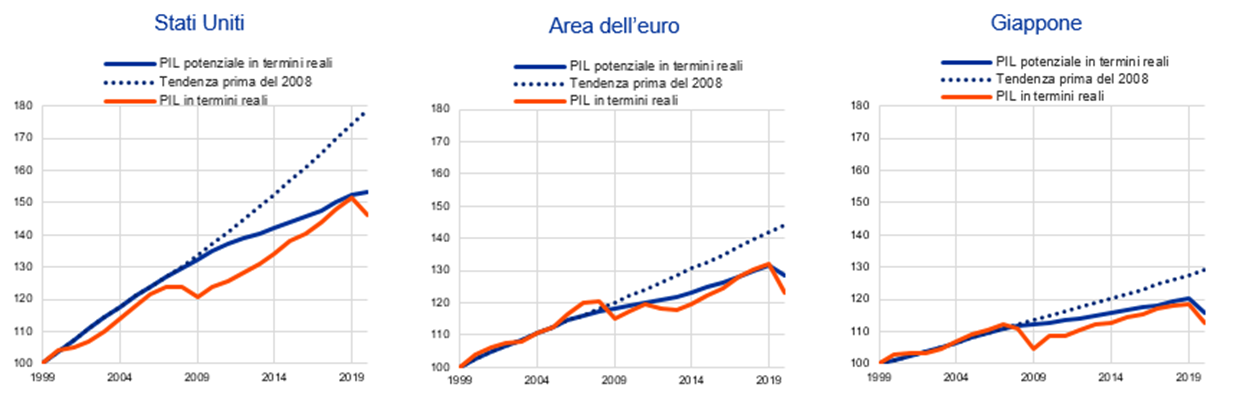

Pochi paesi sono stati in grado di tenere l’economia “su di giri”. In più casi l’output gap è stato colmato, ma talora solo per effetto di un ridimensionamento del prodotto potenziale (figura 1)[3]. Le maggiori economie non hanno recuperato il trend di crescita pre-crisi, e solo dopo una prolungata fase di espansione si è giunti al punto in cui si sono manifestati vincoli di offerta.

Figura 1

PIL in termini reali – effettivo e potenziale

(indice: 1999 = 100)

Fonte: FMI.

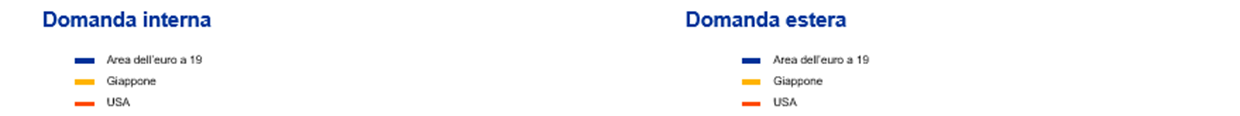

Nell’area dell’euro questo andamento “a passo lento” dell’economia ha riflesso anche l’eccessiva dipendenza dalla domanda estera; negli Stati Uniti la domanda interna si è invece mantenuta assai elevata (figura 2)[4]. Da noi la crescita annuale della domanda interna è stata in media inferiore di 2 punti percentuali rispetto a quella del decennio precedente la crisi[5].

Figura 2

Domanda interna ed estera

(in percentuale del PIL)

Fonte: AMECO.

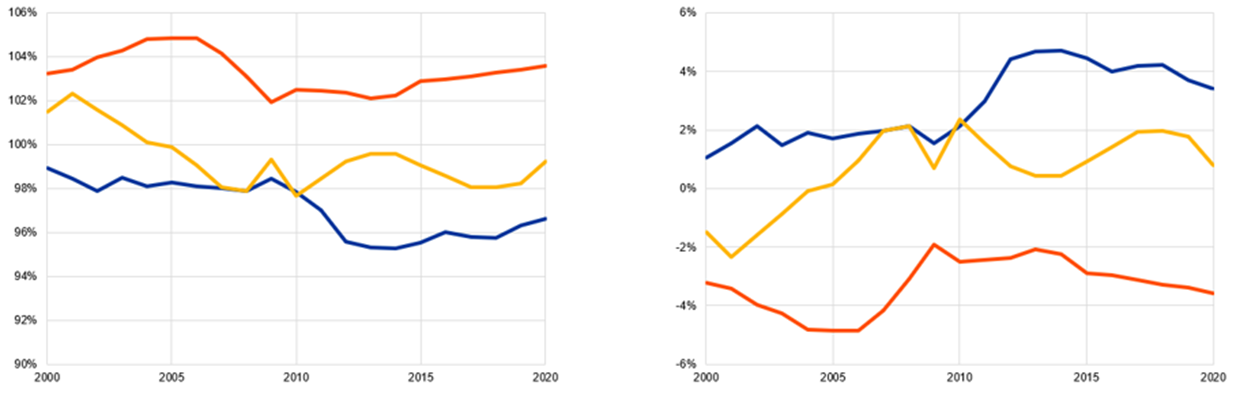

La dinamica dell’inflazione non è tornata al 2 per cento; risultati migliori sono stati peraltro ottenuti dai paesi che hanno utilizzato politiche monetarie non convenzionali in maniera più tempestiva e più decisa (figura 3). Un altro importante sviluppo ha riguardato le aspettative di inflazione, rimaste a lungo al di sotto dell’obiettivo delle banche centrali. Le aspettative a lungo termine desunte dai mercati finanziari si sono ridotte di ben oltre 1,5 punti percentuali sia negli Stati Uniti sia nell’area dell’euro[6].

Figura 3

Inflazione complessiva

(indice: gennaio 2009 = 100)

Fonti Eurostat, Federal Reserve e Banca del Giappone.

Note: le cifre indicano l’inflazione media annualizzata nei sottoperiodi. La linea rossa indica la crescita costante del 2%.

Le economie avanzate si sono così ritrovate in una lunga fase di una bassa domanda, bassa inflazione e bassi tassi di interesse: in altri termini, una persistente trappola della liquidità, aggravata da aspettative che si autoalimentavano[7].

Nelle fasi in cui i tassi d’interesse sono vicini al loro limite inferiore, un calo delle aspettative di inflazione fa salire i tassi reali, aggravando la stagnazione dell’economia e comprimendo ulteriormente l’inflazione[8]. Ne deriva un deterioramento delle aspettative di crescita della domanda che dissuade le imprese dall’investire per espandere la capacità produttiva e scoraggia le famiglie dall’effettuare spese a valere sui redditi futuri, convalidando l’iniziale pessimismo delle aspettative[9].

Sfuggire alla trappola della liquidità

Il problema delle politiche attuate in passato è stato quello di non adattare il policy mix alla nuova realtà economica. L’esperienza storica[10] e l’analisi economica[11] indicano che, in presenza di un deterioramento del clima di fiducia, la politica monetaria non può superare la trappola della liquidità semplicemente tentando di indurre il settore privato ad accrescere la spesa. La politica monetaria può raggiungere l’obiettivo di sollevare la domanda soltanto se il settore pubblico risponde anch’esso ai suoi impulsi[12]. È necessario che la politica di bilancio alimenti la domanda aggregata fino ad innalzare le aspettative sull’andamento futuro dell’inflazione, oltre che della domanda stessa.

Il successo del policy mix deriva dal combinare in maniera adeguata la politica monetaria con quella di bilancio. L’impegno della banca centrale, mediante la cosiddetta forward guidance, a non aumentare i tassi ufficiali finché l’inflazione non torni stabilmente su livelli più elevati accresce il moltiplicatore della spesa. A sua volta, il ricorso agli strumenti di politica monetaria non convenzionali contiene i rendimenti dei titoli di Stato, riducendo i costi dell’indebitamento pubblico rispetto ai tassi di crescita del PIL e ampliando i margini di manovra per i conti pubblici.

Tali interazioni non implicano in alcun modo una minore indipendenza della banca centrale o la rinuncia alla “dominanza monetaria”. Per raggiungere la stabilità dei prezzi occorre avere ben presente che la politica monetaria e quella di bilancio non possono fare a meno l’una dell’altra[13]. Il principio della dominanza monetaria è assicurato dal fatto che tali interazioni sono volte a conseguire gli obiettivi della banca centrale, non quelli dell’autorità di bilancio[14], come è evidente nel caso della trappola della liquidità.

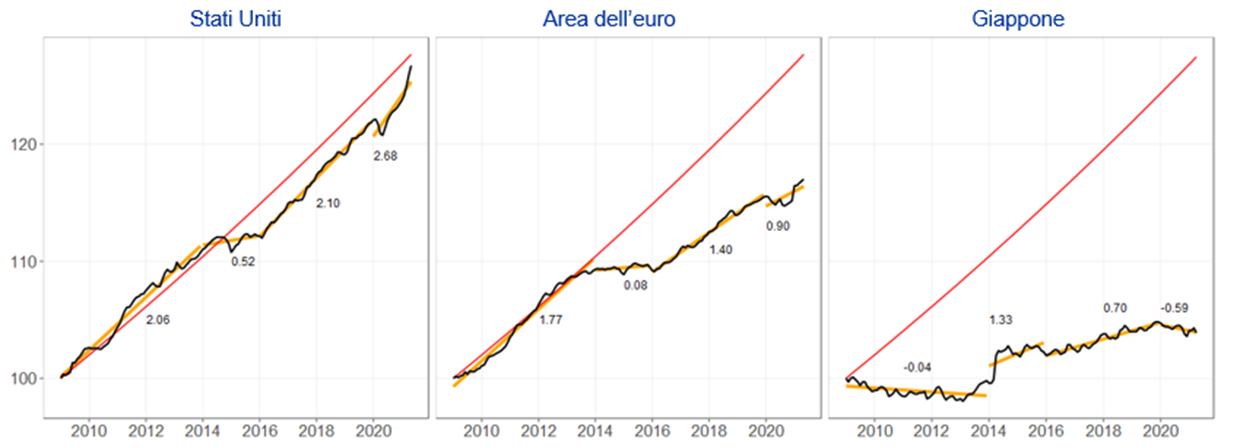

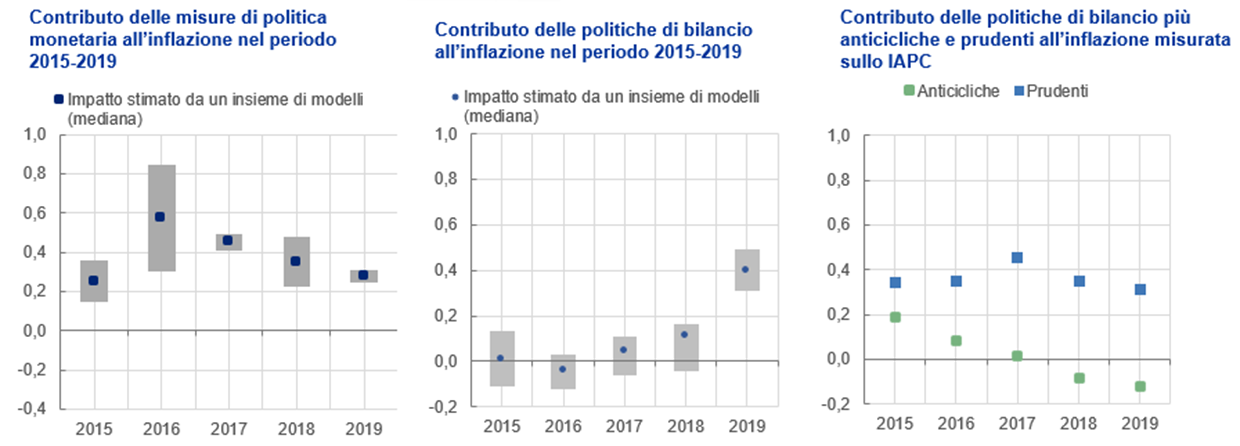

Le nostre analisi confermano queste indicazioni: nel 2015, quando la BCE mirava a risollevare l’inflazione anche mediante acquisti di titoli, le politiche di bilancio non fornivano un analogo impulso (pannello di sinistra e centrale, figura 4). Se in quella fase le politiche di bilancio avessero agito in maniera anticiclica, mirando a eliminare l’output gap – o se avesse agito con prudenza ancora maggiore, garantendo sostegno all’economia anche dopo la chiusura dell’output gap – l’inflazione avrebbe potuto riportarsi su valori prossimi al nostro obiettivo del 2 per cento (pannello di destra, figura 4)[15].

Figura 4

Contributo della politica monetaria e della politica di bilancio all’inflazione tra il 2015 e il 2019

(punti percentuali)

Fonti: Riquadro di sinistra – Eurosistema e Rostagno, M. et al. (2019), “A tale of two decades: the ECB’s monetary policy at 20”, Working Paper Series, n. 2346, BCE, dicembre; riquadri di destra e centrale – elaborazioni non pubblicate degli esperti della BCE.

Note: Il diagramma del riquadro a sinistra si riferisce a una serie di valutazioni, comprese quelle degli esperti dell’Eurosistema basate su un insieme di modelli e la valutazione documentata in Rostagno, M. et al. (2019), op. cit. Nel presente riquadro, per “inflazione” si intende l’inflazione misurata sullo IAPC. I risultati del riquadro centrale sono ottenuti dalla media tra elasticità BME e una stima del modello VAR. L’inflazione è misurata dal deflatore dei consumi privati. Nel riquadro a destra sono riportati i risultati della simulazione controfattuale del modello ECB-BASE. Nelle ipotesi la politica monetaria tiene conto dell’accomodamento di bilancio (ossia è considerata un fattore esogeno). L’inflazione è misurata dal deflatore dei consumi privati.

Durante la pandemia i governi hanno adottato – per necessità – politiche maggiormente coerenti con gli obiettivi di stabilizzazione macroeconomica. Di fatto, stiamo verificando sul campo se il sostegno congiunto delle politiche monetaria e di bilancio possa ancora risollevare l’inflazione.

L’esempio più significativo viene dagli Stati Uniti, dove le politiche hanno registrato due cambiamenti fondamentali, che hanno segnato una rottura con l’approccio macroeconomico prevalente nel decennio scorso. In primo luogo, la politica di bilancio ha affiancato la politica monetaria al fine di ricondurre con rapidità l’economia sul sentiero di crescita pre-crisi. Inoltre, la Riserva Federale si è impegnata a mantenere politiche espansive fino a quando non vi sarà una chiara evidenza che l’inflazione possa tornare stabilmente su livelli più elevati; in altri termini, fino a quando non emergeranno i vincoli determinati dal pieno utilizzo della capacità produttiva dell’economia.

Al fine di ancorare saldamente le aspettative di inflazione al 2 per cento, la Riserva Federale ha annunciato di voler perseguire un obiettivo di inflazione che si collochi per un breve lasso di tempo moderatamente al di sopra del 2 per cento; questa strategia riflette l’accresciuta importanza di mantenere saldamente ancorate le aspettative di inflazione in presenza di una curva di Phillips piatta[16].

Gli effetti di una tale combinazione delle politiche macroeconomiche emergeranno nei prossimi mesi; i primi segnali sembrano tuttavia indicare che l’economia sia in grado di superare la trappola della liquidità e che il modello della curva di Phillips rimanga valido.

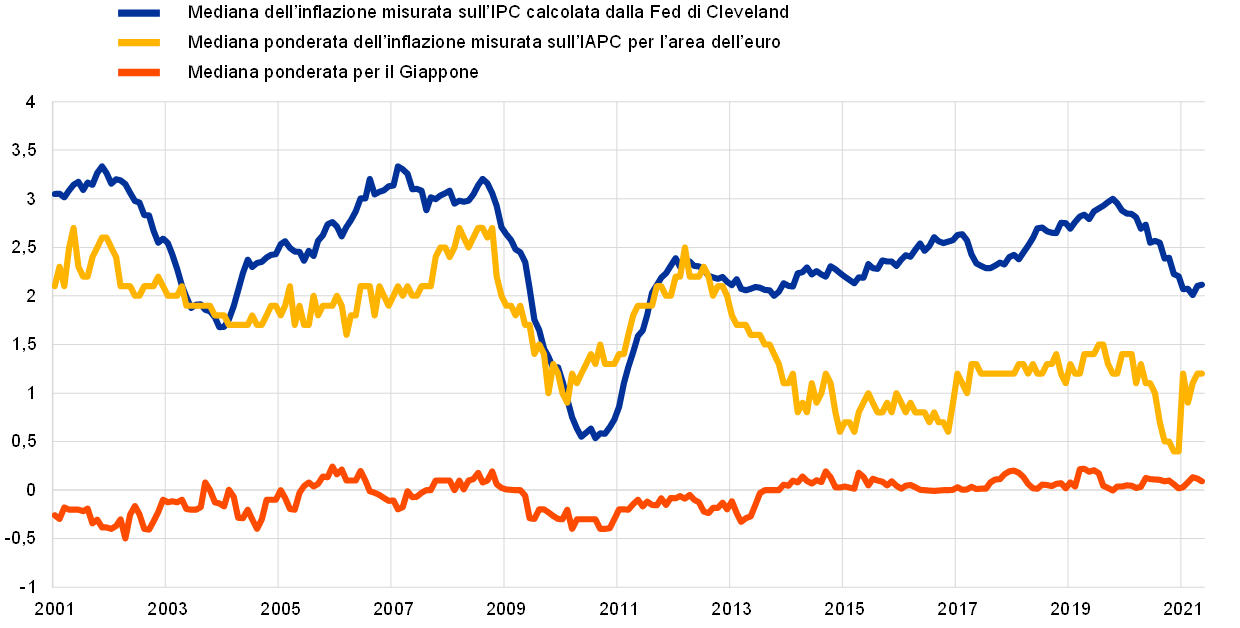

In questa fase l’inflazione di fondo[17], ottenuta depurando la dinamica dei prezzi da movimenti ampi di natura episodica, non è aumentata in misura rilevante in nessuna delle principali economie; nell’area dell’euro essa resta ben al di sotto del 2 per cento (figura 5). L’inflazione di fondo è alimentata principalmente dai salari; essa potrà pertanto aumentare in misura significativa e in modo duraturo solo in presenza di tensioni sul mercato del lavoro. Affinché ciò si verifichi, la domanda dovrà rimanere a lungo sostenuta, continuando a premere sull’offerta anche dopo che l’attività produttiva si sarà normalizzata.

Figura 5

Misure dell’inflazione di fondo

(valori percentuali in ragione d’anno)

Fonti: Eurostat, Federal Reserve Bank of Cleveland e Banca del Giappone.

Le prospettive dell’economia dell’area dell’euro

Che possibilità abbiano che politiche come quelle appena descritte si registrino nell’area dell’euro?

Le politiche macroeconomiche adottate in Europa nei mesi recenti risultano di gran lunga migliori rispetto a quelle del passato: la politica monetaria della BCE ha compresso i tassi di interesse reali su livelli storicamente bassi; le politiche di bilancio hanno di fatto assorbito la perdita di reddito del settore privato.

Il reddito da lavoro dipendente è diminuito del 3,5 per cento nel 2020, ma il reddito disponibile reale delle famiglie si è ridotto soltanto dello 0,3 per cento, per effetto essenzialmente dei trasferimenti pubblici, che hanno compensato le perdite. Si tratta di una situazione assai diversa da quella osservata durante la crisi dei debiti sovrani, quando il reddito disponibile si contrasse del 2 per cento (figura 6).

Figura 6

Reddito disponibile reale e redditi da lavoro dipendente nell’area dell’euro

(crescita sui dodici mesi, percentuali)

Fonte: Eurostat.

I trasferimenti da parte del settore pubblico e le misure fiscali di sostegno alle imprese hanno evitato la distruzione di capacità produttiva che sembrava probabile solo un anno fa. Il programma NextGenerationEU (NGEU) potrebbe persino innalzare la capacità produttiva negli anni a venire. La Commissione europea stima che nel 2024 il prodotto potenziale potrebbe superare del 7% il livello del 2019, circa 0,7 punti percentuali al di sopra delle stime effettuate prima della pandemia (figura 7).

Figura 7

Prodotto potenziale dell’area dell’euro

(indice: 2019 = 100)

Fonti: Commissione europea e Working Group on Output Gaps dell’EPC.

La sfida che oggi abbiamo di fronte è quella di beneficiare appieno della ripresa mondiale al fine di sospingere la domanda fino a raggiungere l’offerta potenziale, o anche a superarla, favorendo così l’ancoraggio delle aspettative d’inflazione a medio termine su livelli in linea con il nostro obiettivo del 2 per cento.

Tuttavia, alla luce delle attuali politiche macroeconomiche, la probabilità che la domanda possa effettivamente raggiungere il limite della capacità produttiva risulta da noi inferiore rispetto agli Stati Uniti, anche tenendo conto degli effetti di breve periodo che possono derivare da strozzature dal lato dell’offerta.

Quest’anno nell’area dell’euro l’inflazione tornerà ad aumentare. Il rialzo sarà però transitorio, e sarà sospinto perlopiù da effetti base su prodotti dell’energia e alimentari, oltre che dall’aumento delle aliquote IVA in Germania, dopo il taglio temporaneo nel 2020. Ad alimentare l’inflazione nei prossimi mesi potranno contribuire eventuali colli di bottiglia nell’offerta di beni e possibili effetti di recupero nei prezzi dei servizi. Non emergono però indicazioni convincenti che questo temporaneo movimento al rialzo possa tradursi in un processo inflazionistico sostenuto. I rischi di “effetti di secondo impatto”[18] restano limitati, data l’assenza delle condizioni necessarie per farli emergere.

Non è peraltro chiaro quanto durerà il rimbalzo della domanda che si registrerà all’indomani della piena riapertura dell’economia. Il risparmio accumulato nei mesi scorsi è concentrato presso gli individui anziani e con reddito più elevato, caratterizzati da una bassa propensione al consumo. Il tasso di risparmio dell’area dell’euro tenderà a ridursi, riportandosi gradualmente su livelli normali, ma non ci aspettiamo che scenda ampiamente al di sotto di essi[19].

Anche tenendo conto degli interventi fiscali sin qui programmati, la capacità produttiva dell’economia rimarrà probabilmente a lungo sottoutilizzata. La disoccupazione ritornerebbe solo alla fine del 2023 sui livelli pre-crisi; livelli che comunque in passato non sono stati sufficienti a generare adeguate pressioni salariali. In base alle nostre proiezioni, l’inflazione di fondo nel 2023 sarebbe pari ad appena l’1,4 per cento.

Non mi sembra quindi che siamo sulla buona strada per tenere l’economia “su di giri”.

Le politiche economiche possono però collocarci su un profilo di crescita più elevato. Stime effettuate a scopo illustrativo indicano che investimenti pubblici aggiuntivi pari all’1,6 per cento del PIL[20] sarebbero sufficienti a riportare entro il 2022 l’economia europea sul trend di crescita pre-crisi. Grazie al recente miglioramento della congiuntura economica, tale stima è inferiore a quella dello scorso aprile (figura 8)[21].

Figura 8

Proiezioni del PIL in termini reali nell’area dell’euro

(indice: 2019 = 100)

Fonte: BCE.

L’interazione tra politica monetaria e politica di bilancio durante la pandemia. E oltre.

L’adozione di un orientamento espansivo delle politiche di bilancio dipende dai governi. La BCE può però assicurare – fino a quando l’inflazione rimarrà al di sotto del nostro obiettivo – condizioni di finanziamento che consentano di trasmettere gli impulsi della politica monetaria attraverso la spesa sia pubblica sia privata. Per ottenere questo risultato occorre però comprendere a fondo la fase della pandemia in cui ci troviamo.

Le prospettive economiche stanno migliorando, ma la pandemia non è del tutto superata. Essa ha provocato uno shock di dimensioni eccezionali, non ancora pienamente riassorbito. La politica monetaria è ancora essenziale per mantenere ancorati i rendimenti di mercato (figura 9). L’esperienza passata mostra che qualsiasi tentativo di ridurre prematuramente i nostri acquisti di titoli provocherebbe un inasprimento delle condizioni di finanziamento che finirebbe inevitabilmente per aumentare il volume di acquisti necessario.

Figura 9

Impatto stimato del PAA e del PEPP sui premi a termine per il rischio sovrano

(punti base)

Fonte: elaborazioni della BCE.

Note: Gli effetti sono ottenuti sulla base di un modello econometrico di struttura per scadenza senza arbitraggio con un fattore quantitativo (cfr. Eser, F. et al. (2019), “Tracing the impact of the ECB’s asset purchase programme on the yield curve”, Working Paper della BCE, n. 2293, luglio). I risultati del modello riguardano le medie ponderate per il PIL dei rendimenti zero coupon dei “quattro grandi” emittenti sovrani (Germania, Francia, Italia e Spagna). Sebbene l’elasticità dell’impatto possa essere stata maggiore durante le fasi più gravi della pandemia, è stato usato lo stesso modello (stimato sulla base dell’esperienza del PAA) per quantificare gli effetti del PAA e del PEPP. I risultati sono soggetti all’incertezza insita nella stima e nel modello.

Solo quando l’economia registrerà una solida ripresa potremo riorientare la nostra politica monetaria, riducendo gli interventi volti a compensare lo shock pandemico. La nostra attenzione dovrà allora rivolgersi a riportare l’inflazione al 2 per cento sull’orizzonte di medio termine. Ciò richiederà un’attenta definizione dell’assetto della politica monetaria nella fase post-pandemica e un’adeguata calibrazione dei nostri strumenti.

Va innanzi tutto chiarito che al fine di ancorare le aspettative di inflazione l’orizzonte di medio termine non può estendersi troppo nel tempo. Se dimostreremo determinazione nel perseguire senza ingiustificati ritardi un’inflazione pari al 2 per cento e se mostreremo risolutezza nel favorire l’interazione tra politica monetaria e politica bilancio, le aspettative d’inflazione miglioreranno, facilitando il nostro compito. Se invece daremo adito a dubbi circa la nostra determinazione, le aspettative reagiranno più debolmente alle nostre misure e i nostri sforzi daranno risultati meno soddisfacenti: finiremmo inevitabilmente per effettuare acquisti di titoli maggiori – non minori – e potremmo non essere in grado di superare la trappola della liquidità.

Al fine di ancorare le aspettative di inflazione al nostro obiettivo non possiamo permetterci di sprecare l’opportunità che ci viene offerta, per la prima volta in oltre un decennio, dalla combinazione di politiche monetarie e di bilancio espansive, in un contesto mondiale reflazionistico.

Ciò ha due principali implicazioni.

In primo luogo, la forward guidance sulla nostra politica monetaria assume un rilievo fondamentale al fine di conferire credibilità alla nostra azione e di risollevare le aspettative di inflazione. Siamo determinati a mantenere bassi tassi d’interesse fino a quando le prospettive di inflazione non convergeranno in modo chiaro sul nostro obiettivo nell’orizzonte di previsione e tale convergenza non si rifletterà in maniera inequivocabile sulla dinamica dell’inflazione di fondo. E proseguiremo i nostri acquisti di titoli fino a poco prima che ciò avvenga.

Queste indicazioni offrono condizioni ideali per effettuare interventi di bilancio. I governi che decideranno di agire con tempestività e oculatezza avranno la certezza di non essere penalizzati da un aumento prematuro del costo del debito.

In secondo luogo, dobbiamo aver presente che ciò che in passato era non convenzionale ora è divenuto convenzionale. In particolare, il Programma di acquisto per l’emergenza pandemica (Pandemic Emergency Purchase Programme, PEPP) ha reso evidenti i vantaggi di una politica monetaria flessibile quando le condizioni di finanziamento differiscono in maniera persistente tra paesi, ostacolando la trasmissione della politica monetaria. Dovremo preservare quella “flessibilità non convenzionale” che si è rivelata essenziale durante la pandemia.

Conclusioni

La pandemia ha fatto emergere due lezioni fondamentali.

La prima è che quando i tassi di interesse sono prossimi al limite inferiore non dobbiamo temere l’interazione tra politiche monetarie e politiche di bilancio: in una tale situazione l’intervento congiunto di queste politiche è necessario al fine di colmare l’output gap e l’inflation gap. Interventi di questa natura non violano il principio della dominanza monetaria. Al contrario, essi rappresenterebbero il modo per preservare la stabilità dei prezzi e per fugare aspettative pessimistiche in grado di minare l’efficacia della politica monetaria.

La seconda lezione parte dalla constatazione che l’azione congiunta delle politiche monetaria e fiscale sta conducendo l’economia fuori dallo stato di emergenza. Se in futuro continueremo a utilizzare con decisione entrambe queste politiche, potremo conseguire – per la prima volta in oltre un decennio – il nostro obiettivo di inflazione e il pieno utilizzo della capacità produttiva dell’economia.

Un ritorno delle politiche macroeconomiche allo status quo ante equivarrebbe a sprecare una opportunità unica. I progressi compiuti nei mesi scorsi – l’approvazione del programma NGEU, l’adozione di misure di politica monetaria flessibili, l’utilizzo congiunto delle politiche monetaria e di bilancio – rendono più funzionale l’unione monetaria. Facendo leva su questi avanzamenti, possiamo riportare stabilmente l’area dell’euro su un sentiero di crescita più elevato.

- Per l’area dell’euro, cfr. Del Negro, M., Lenza, M., Primiceri, G.E. e Tambalotti, A. (2020), “What’s up with the Phillips Curve?”, Working Paper Series, n. 2435, BCE, luglio; ed Eser, F., Karadi, P., Lane, P.R., Moretti, L. e Osbat, C. (2020), “The Phillips Curve at the ECB”, Working Paper Series, n. 2400, maggio. Per gli Stati Uniti, cfr. Hazell, J., Herreño, J., Nakamura, E. e Steinsson, J. (2020), “The Slope of the Phillips Curve: Evidence from U.S. States”, NBER Working Paper Series, n. 28005, National Bureau of Economic Research, ottobre.

- Cfr. Rostagno, M. et al. (2021), “Combining negative rates, forward guidance and asset purchases: identification and impacts of the ECB’s unconventional policies”, Working Paper Series, n. 2564, BCE, giugno.

- Cerra, V., Fatás A. e Saxena, S. (2020), “Hysteresis and Business Cycles”, Discussion Paper Series, n. 14531, Centre for Economic Policy Research, marzo.

- Panetta, F. (2021a), “Autonomia monetaria in un mondo globalizzato”, messaggio di benvenuto alla Joint BIS, BoE, ECB and IMF conference su “Spillovers in a “post-pandemic, low-for-long” world”, 26 aprile.

- Panetta, F. (2021b), “Mind the gap(s): la politica monetaria e l’uscita dalla pandemia”, discorso all’evento online organizzato dall’Università Bocconi, Milano, 2 marzo.

- Swap indicizzati all’inflazione sull’orizzonte a cinque anni.

- Nakata, T. e Schmidt, S. (2020), “Expectations-Driven Liquidity Traps: Implications for Monetary and Fiscal Policy”, Discussion Paper Series, n. 15422, Centre for Economic Policy Research, novembre; Schmidt, S. (2021), “Avoiding a self-fulfilling low-inflation trap”, Research Bulletin, n. 85, BCE, giugno.

- Lansing, K.J. (2021), “Endogenous forecast switching near the zero lower bound”, Journal of Monetary Economics, Vol. 117, pagg. 153-169.

- Benigno, G. e Fornaro, L. (2018), “Stagnation Traps”, Review of Economic Studies, Vol. 85, n. 3, pagg. 1425-1470.

- Jacobson, M.M., Leeper, E.M. e Preston, B. (2019), “Recovery of 1933”, NBER Working Paper Series, n. 25629, National Bureau of Economic Research, marzo.

- Nakata, T. e Schmidt, S. (2020), op. cit.; Michau, J.-B. (2020), “Fiscal Policy under Secular Stagnation: An Optimal Pump Priming Strategy”, Working Papers, n. 2020-14, Center for Research in Economics and Statistics.

- Reichlin, L., Ricco, G. e Tarbé, M. (2021), “Monetary-fiscal crosswinds in the European Monetary Union”, BIS Working Papers, n. 940, Bank for International Settlements, maggio.

- Cfr. ad esempio Sargent, T.J. e Wallace, N. (1981), “Some Unpleasant Monetarist Arithmetic”, Quarterly Review, Vol. 5, n. 3, Federal Reserve Bank of Minneapolis.

- Draghi, M. (2019), “Policy making, responsabilità e incertezza”, intervento in occasione del conferimento della Laura honoris causa in Economia dell’Università Cattolica del Sacro Cuore, Milano, 11 ottobre 2019.

- Bankowski, K., Christoffel, K. e Faria, T. (2021), “Assessing fiscal-monetary policy mix in the euro area”, mimeo. La politica di bilancio anticiclica si basa su regole che prevedono un aumento della spesa pubblica in risposta a un output gap negativo e una sua riduzione a fronte di un output gap positivo. Una politica di bilancio prudente, inoltre, mantiene la spesa pubblica a un livello elevato, a condizione che il tasso a breve termine raggiunga il limite inferiore pari a zero, anche quando l’output gap viene colmato. Una tale politica avrebbe avuto l’obiettivo di recuperare parte delle perdite di prodotto precedentemente accumulate.

- Hazell, J. et al. (2020), op. cit.

- Le misure dell’inflazione di fondo hanno lo scopo di filtrare gli elementi di volatilità a breve termine dell’inflazione complessiva al fine di catturare la componente a bassa frequenza dell’inflazione. Tali misure aiutano le banche centrali a distinguere in tempo reale i “segnali” relativi alle pressioni inflazionistiche nel medio termine contenuti nei dati sull’inflazione dal “rumore” generato da fattori temporanei o idiosincratici. Le misure dell’inflazione mediana riportate nella figura 5 forniscono un’indicazione di quanto siano generalizzati i movimenti dell’inflazione. Cfr. BCE (2018), “Misure dell’inflazione di fondo nell’area dell’euro”, Bollettino economico della BCE, numero 4, 2018.

- Gli effetti di secondo impatto descrivono una situazione in cui la deviazione temporanea dell’inflazione dall’obiettivo si radica sui salari e sulle decisioni in materia di determinazione dei prezzi per poi divenire persistente.

- Cfr. il riquadro “Household saving ratio dynamics and implications for the euro area economic outlook” in BCE (2021), Proiezioni macroeconomiche per l’area dell’euro formulate dagli esperti dell’Eurosistema, giugno.

- 0,3 per cento nel 2021 e 1,3 per cento nel 2022, oltre le misure già ricomprese nello scenario di base della BCE per le nostre proiezioni di giugno. Ex post, ossia tenendo conto dell’impatto positivo sulla crescita della spesa in investimenti aggiuntiva, i costi di bilancio rispetto allo scenario di base sarebbero pari allo 0,9 per cento in totale per il 2021 e il 2022.

- Panetta, F. (2021), op. cit.

Banca centrale europea

Direzione Generale Comunicazione

- Sonnemannstrasse 20

- 60314 Frankfurt am Main, Germany

- +49 69 1344 7455

- media@ecb.europa.eu

La riproduzione è consentita purché venga citata la fonte.

Contatti per i media